扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

中国保险行业并购市场进入活跃期的时代背景

当前中国保险行业并购市场活跃度显著提升,源于多重结构性因素的叠加共振。宏观经济上,国内经济在总量扩张与增速换挡中加速新旧动能转化,传统行业增量红利消退,企业转向存量整合。政策上,“偿二代”二期政策实施导致保险机构综合偿付能力充足率下降,资本金压力可能带来注资和并购需求。此外,“并购六条”与金融开放政策的推出也加速了并购浪潮的到来。这一轮并购既是经济周期与产业规律的必然结果,也反映了市场主体在复杂环境中寻求突破的前瞻性布局。

背景一:经济转型与行业升级双重驱动

中国经济已步入高质量发展阶段,GDP总量再创新高,但增速逐步放缓,印证了中国经济正处于“增速换挡、结构升级”的关键阶段。在增量市场红利逐渐消退的宏观环境下,企业难以依赖自然增长实现规模扩张,从产业演进自然规律来看,并购整合已成为突破产业能级瓶颈、构建高质量现代化产业体系的必由路径。根据投中网数据,2024年中国企业披露预案6,364笔并购交易,同比增长1.65%,其中披露金额的有4,755笔,交易总金额为2,524.31亿美元,同比增长10.85%。

并购重组既是抵御危机的手段,也是产业竞争的高阶形式之一。美国、欧洲、日本等发达经济体的并购市场在实现产业能级跃迁的同时,培育出了具有国际竞争力的产业集群。以日本寿险行业为例,2000—2005年间发生17起合并或重组,有效降低经营成本、抵御经济危机、增强市场竞争力。近年来,我国保险行业保费收入增速放缓,行业呈现高集中度、高竞争度的局面。从保费收入来看,2023年寿险“老七家”市场份额约为56%,财险“老三家”约为63%;从净利润来看,集中度更高,中小险企多数跌入亏损泥沼,行业“马太效应”明显。我们预计在此背景下,未来大型保险机构将进一步寻求外生增长、探索业务多元化以巩固自身竞争优势,中小公司将面临更加激烈的竞争,资产与负债端进一步承压,转向寻求合并。

背景二:政策催生并购整合土壤

2014年以来,我国上市公司并购重组政策经历了“宽-严-宽”的历程。2024年9月24日,证监会研究制定了《关于深化上市公司并购重组市场改革的意见》(即“并购六条”),以更好发挥资本市场在企业并购重组中的主渠道作用。“并购六条”推出以来,资本市场并购重组活跃度明显提升。

此外,在保险业迈向高质量发展新周期的背景下,保险公司偿付能力管理要求持续提升。“偿二代”二期工程实施后,多数寿险企业的偿付能力充足率呈现下行趋势。尽管监管框架倡导增强经营效益、优化业务结构等内生性资本补充机制,但中小公司普遍面临盈利周期长、资本积累慢等困境,导致内源性补充路径效能有限。

欧洲市场经历过类似过程,2016年全面实施欧盟第二代偿付能力监管体系以来,寿险公司财务盈余平均缩减约25%,多家欧洲保险公司通过寻求政府注资、拆分、重组、并购等方式应对危机。我们认为,面对偿付能力管理的更高要求,部分中小保险公司将寻求合并,以提高资本实力、优化风险成本;同时,偿付能力较强的保险公司可考虑通过主动并购,实现业务的协同效应和规模效益。

中国保险行业并购逻辑解析

纵观近年来国内保险行业并购趋势,我们认为,战略升级、对外开放、风险化解逐步成为并购活动的核心逻辑。

并购逻辑一:战略升级

国内险企在战略升级过程中,普遍提出构建保险服务生态,打造产品+服务的差异化能力;加强科技能力建设,赋能公司经营的全方位降本增效。从实践经验来看,并购是建设生态圈以及科技能力的有效手段,帮助险企构建以保险业务为核心,服务网络、科技能力为辅助的产业生态体系。

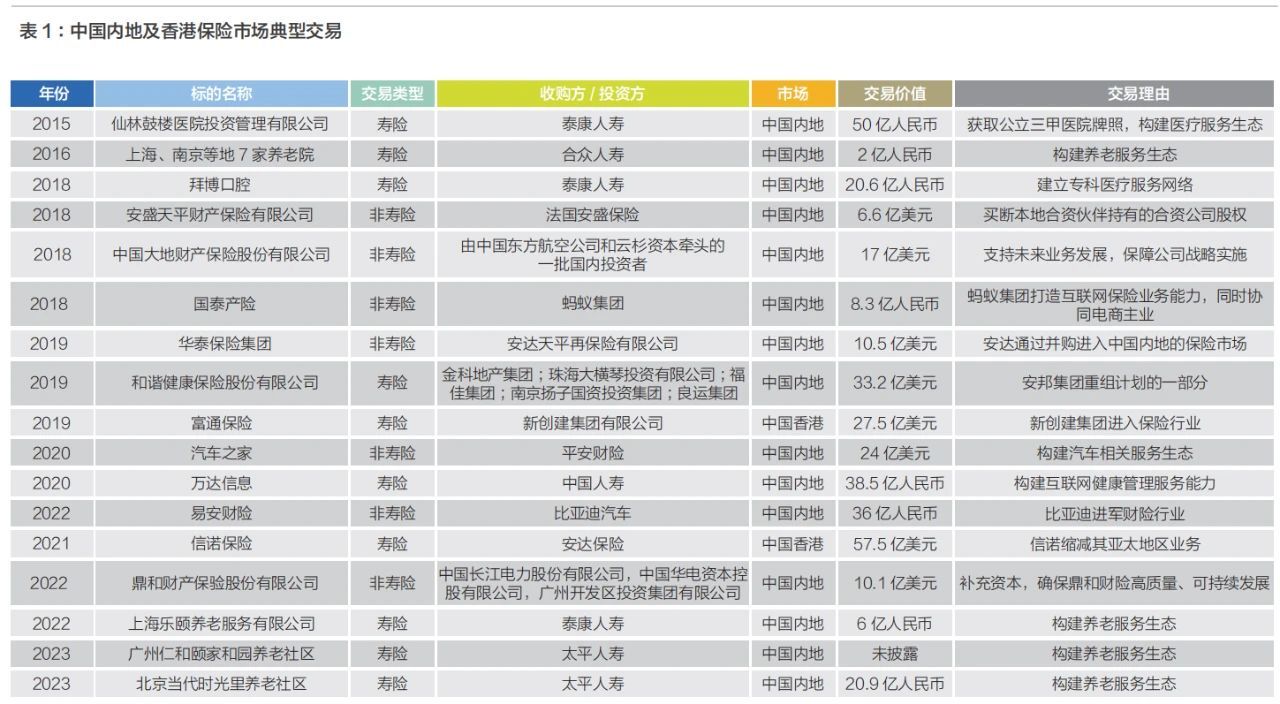

1.构建保险服务生态

头部险企的并购主要集中在与主业高度关联的医、康、养相关服务生态建设。作为险资并购的活跃代表之一,泰康保险过去十年持续在医疗、健康、养老赛道通过自建与并购结合的方式实现生态圈布局。在医疗领域,泰康2015年收购南京仙林鼓楼医院80%股权,首创险资控股公立三甲医院模式;2018年以20.63亿元控股拜博口腔,将高频消费型齿科服务纳入生态闭环。在养老领域,泰康在自建多家高端养老社区的同时,于2022年收购乐颐养老社区项目,加强在上海地区的养老机构布局。

2.加强科技能力建设

险企布局保险科技的热潮在业内已持续多年,多家险企通过并购入局科技赛道,实现科技赋能保险主业、降本增效的目标。典型案例包括中国人寿2020年入股万达信息,加强线上健康服务能力;太保产险入股美国UBI车险服务商Metromile,布局车险业务模式创新。此外,大型互联网科技企业也通过并购入局保险行业,例如2018年蚂蚁集团成为国泰财险控股股东,以发展基于金融科技能力的互联网保险新模式。保险公司的资金实力、业务场景与科技公司的数据资产、技术能力能够形成有效互补,借助并购形成紧密联结后,有助于推动行业创新与高质量发展。

并购逻辑二:对外开放

保险行业2020年1月1日正式取消合资保险公司外资持股比例上限。5年来,外资机构采用不同方式持续加码投入中国保险市场。部分外资险企收购合资伙伴股权,转为独资企业,典型案例包括汇丰人寿、安联人寿、安盛天平、中意财险、华泰保险等;部分外资险企增资入股国内险企,典型案例包括友邦入股中邮、富杰入股太平养老等;部分外资险企申请新设公司,典型案例包括法巴集团。2024年,外资保险机构在我国市场的投资力度显著加大,并购案例更为频繁。无论采用上述哪种方式,都体现出外资机构对国内保险市场长期发展的看好。

并购逻辑三:风险化解

当下防范及化解风险、引导稳健经营已成为监管关注的重点之一。在监管导向与市场变化的影响下,化险处置和市场出清引发的并购重组已成为保险行业并购的另一重要类型。

比亚迪收购易安财险是这一并购逻辑的典型案例。易安财险自2020年因偿付能力不足被接管后长期资不抵债;而比亚迪观察到新能源车险产品无法充分满足车主需求的现状,期望通过跨界财险行业占据先机,通过新能源汽车+保险的生态圈提升客户黏性。此次并购既满足了易安风险化解的需求,也实现了比亚迪跨界发展的战略。未来,随着中小险企风险化解逐步进入攻坚阶段,或将集中发生一批以风险处置为核心的并购重组,推动中国保险业向高质量发展转型。

全球保险业并购浪潮的启示

过去几年间,全球保险成熟市场发展逐步饱和,增速显著放缓,促使保险公司寻求外生发展机会,保险业并购保持活跃,过去15年间,全球保险业并购数量保持在年均300—500笔。人口老龄化、监管政策变更和竞争加剧等因素推动保险公司通过并购实现第二增长曲线,同时通过数字化改革提高运营效率。这些趋势引领了保险行业未来并购发展的新风向,推动了行业的良性发展。法国的安盛保险集团与美国的联合健康集团是通过并购实现战略转型、提升市场竞争力的成功案例。

安盛保险集团是一家法国的跨国保险公司,在2018年以153亿美元收购美国保险公司XL Group,从一家以寿险和健康险业务为主的保险公司转型为业务结构更为均衡的保险公司。

安盛依托XL Group的创新解决方案能力推出了十多种创新和改进型的产品和服务,巩固了其在大中型企业和中小企业细分市场中的优势。并购完成后,XL Group业务分部的财险业务收入增长了10.0%,远超安盛在法国本土和欧洲地区业务的4.0%增长率。2023年度,安盛营业收入达到1,027亿欧元,其中财险业务收入530亿欧元,占比从2017年的32.2%提升至51.6%,成为全球最大的财险公司之一。

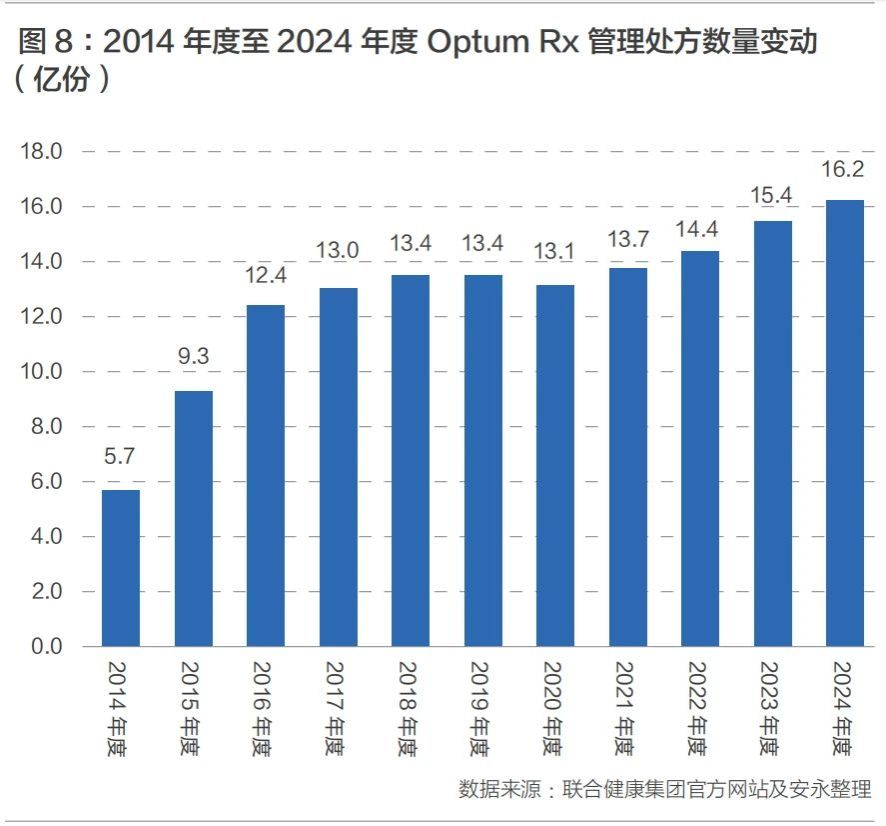

美国的商业健康险巨头联合健康集团是一家全球领先的多元化健康和福利公司,2024年营收超过4,000亿美元,包含从事健康险业务的United Healthcare板块和从事健康服务业务的Optum板块。其中Optum板块的增长主要来自药品福利管理子公司Optum Rx,得益于客户数量增长以及存续客户业务规模的扩张,Optum Rx2024年营收1,332亿美元,管理药品支出规模达到1,590亿美元,在美国药品福利管理市场排名第三。

Optum Rx的业务增长离不开近20年来的一系列兼并收购。通过不断整合市场资源,Optum Rx提高在药品市场的议价能力,扩展服务范围和客户基础,建成一个强大且全面的生态体系,稳居美国药品福利管理市场的领先地位。

新时期中国式并购高质量发展的对策建议

基于对中外保险行业并购案例的全面分析,我们观察到,保险行业的并购交易风向正在经历从“财务主导”到“战略优先”的深刻转向。以短期财务收益为核心的并购模式逐渐式微,而战略锚定生态构建的并购逻辑已成主流,头部险企通过保险+科技+医康养生态圈的方式重塑客户全生命周期价值,追求长周期价值释放。我们认为未来保险行业并购交易应更加专注于价值创造与协同效应,确保执行全面的整合策略。

建议一:构建价值发现型尽职调查体系——从风险防控到战略赋能

保险行业并购涉及政治风险、法律合规风险、经营风险和财务风险等各种风险因素,尽职调查是核实目标公司真实状况的重要途径之一。然而,传统并购尽调较为聚焦财务与合规审查,对业务战略与经营的重视不足。我们认为,未来保险行业并购应以财务-法律-业务全景风险识别为基底,向上延伸至战略协同价值挖掘,形成“风险管控-价值发现-协同设计”的递进式分析框架,并且在价值评估中融入更多对业务创新、生态圈建设的价值考量,综合评估短中长期的协同效应价值。

《北大金融评论》第23期已经上架

现在征订全年刊和三年刊

即享超值优惠