上世纪九十年代,经济全球化和信息技术革命开始不断冲击和改变传统的经济运行模式。近年来,随着人工智能、大数据、区块链、物联网、5G等技术的逐步兴起,整个经济的运转模式和人们的生活方式都发生了极大变化。根据中国信息通信研究院的测算,2018年我国数字经济总量达到31.3万亿,占GDP比重的34.8%,数字经济的增长对GDP的增长贡献度达67.9%。根据《中国互联网发展状况统计报告》,2018年我国网民规模已经达到8.29亿,网络生活成为主流。未来,随着电子、通信、计算机技术的进一步发展,智能制造、智慧系统的进一步普及,新兴数字技术高速迭代,智能经济将进一步深入社会的方方面面,改变企业的生产模式和人们的生活方式。

新时代给银行业提出了新挑战

在数字技术重塑社会形态的过程中,企业、个人的金融需求都发生了天翻地覆的变化。企业在经营过程中更多引入人力、财务、物流、仓储等智慧管理系统,通过高科技手段组织生产,跨越城市、国家形成产业链。在这种情况下,企业要求金融机构能够根据自身生产特点安排金融服务,提供定制化、个性化的金融产品。而在数字经济体系中生活的个人,逐步将生活需求从线下安排转向线上安排,各种消费、支付等行为均逐步转移到了线上的固定环境和应用中。这一切变化均要求银行改变自身传统经营模式,跟随经济模式、客户需求的变化进行变革。

首先,银行要转变观念,真正做到以客户为中心。传统的经济模式里,金融资源属于稀缺资源,金融机构只要做好自己的产品自然不愁客户上门。但是在全新的数字经济时代,客户可以便捷地通过网络获取信息,选择适合自己的产品和服务,并且由数字技术而衍生的新兴技术行业具有完全不同的生命周期和经营数据指标,这就要求银行必须以客户为中心,深入分析行业,围绕客户需求打造全方位、立体式产品服务体系。

其次,银行必须提升效率,优化客户体验。数字化经济模式里新兴产业的资产更轻,技术更新、迭代速度更快,传统产业也因物流、通信、机器人等技术的发展而加快了节奏。这要求银行能以更高效的模式跟进市场变化,第一时间提供金融服务,改变过去僵化的审批流程和纸质材料收集模式。

在新时代、新经济发展模式里,银行必须创新模式、跳脱传统,以全新的思维去迎接挑战。传统银行业重视客户资产规模、抵押、信贷业务,但是在新的发展模式里,流量逐渐取代存量成为更为重要的指标,数据成为比现金更加宝贵的资源。更快、更优、更智能,甚至更好玩逐渐成为客户选择的先决标准。这要求银行通过创新来服务经济发展,对接新兴经济模式,形成竞争力。

平安银行的战略转型选择

在数字经济的全面冲击下,科技对金融的改变势不可挡,同时在我国经济转型发展的新形势下,金融机构必须更好地服务实体经济发展。因此,平安银行全面拥抱科技,将“科技引领、零售突破、对公做精”作为全新的策略方针。

科技引领是指坚持以科技创新全面重塑银行机体,力争以全新的科技手段为用户提供最高效、便捷的服务。近十年来平安集团在新兴科技方面累计投入超过500亿元,申请专利超过12000项。在落地科技引领的过程中,平安银行不断吸纳平安集团的科研成果,对产品、服务、管理全面赋能。

零售突破是指力争在智能化零售银行转型上获得根本突破,更好满足多样化金融需求。在消费升级的大趋势下,零售业务可以为银行带来巨大的增量发展空间。

对公做精是指通过精选行业、精耕客户、精配产品、精控风险,打造精品公司银行,为实体经济持续发展提供高质量的金融服务。在全新的经济模式下,传统以信贷为最主要构成部分的对公业务已无法适应,因此平安银行一方面聚焦重点行业、客户,将资源投向国家战略新兴产业以及民营企业;另一方面不断创新业务模式,以“商行+ 投行”的理念帮助客户振兴主业。

历经三年多的转型实践,平安银行在全新战略目标的指引下,资产规模、业务结构、效率水平等银行经营的各方面均得到了极大的优化和提升,以实践检验证明了全新战略定位可以适应新时代的发展需要。

以金融科技重塑竞争力,打造智能化零售银行

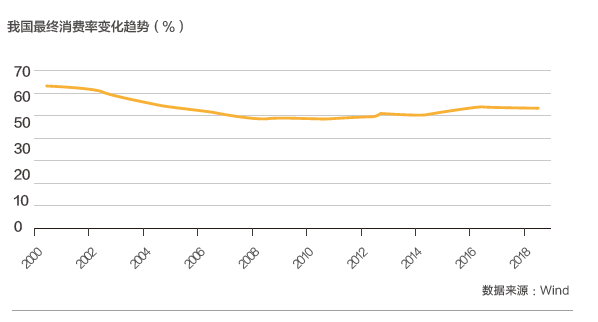

随着我国经济转型逐步深化,需求结构已经发生了深刻的变化,2018年,我国最终消费率达到54.3%,对经济增长的贡献率达到76.2%。而且随着我国扩大内需的长效机制逐步建立,消费升级态势愈发明显,未来,零售业务将为银行发展提供巨大的增量空间。因此,平安银行以综合金融和科技创新为抓手,寻求打造智能化零售银行。

优化科技内嵌

近年来大数据、区块链、人工智能、云计算、生物识别等前沿新兴科技得到了巨大的发展,但是真正能够让科技落地服务金融发展,仍需科技与金融模式全面结合。为此,平安银行在打造智能零售银行的过程中,在零售条线构建了科技与业务相融合的组织构架,为零售整合打造了一支超过2500人的专属IT团队,在零售各事业部配备专职首席技术官和首席产品官,推动“金融+科技”双轮驱动。在人才培养上,重点推动新兴科技人与传统金融人的融合,让科技人掌握基础金融知识,接触金融生态;让金融人掌握基础科技语言,具备互联网思维,打造复合型、包容型的专业人才队伍。

打造线上线下相融合模式

智能化OMO(Online Merge Offline)服务体系即通过银行APP与零售新门店无缝对接,线上为线下门店与队伍赋能,线下将客户与业务向线上助推。平安的具体实现模式为,线上雕琢客户APP4.0,强化互联网营销,同时优化行员APP,使其成为营销队伍“7×24”全天候智能经营平台。线下打造智能化零售新门店,嵌入丰富的“衣食住行”等多场景体验,以科技赋能提供“更懂客户”的金融服务。

打造AI Bank

人工智能技术的发展可以为银行降低成本、提高效率提供直接有效的工具。通过打造“AI+客户”“AI+投顾”“AI+风控”服务营销和管理体系,平安银行为客户提供了一体化的极致体验。在客户服务方面,平安银行建立了“7×24”小时的“AI客服”体系,实现了客服机器人能力中台化;在客户经营方面,平安银行AI营销智能推荐已在口袋银行APP部署,部分场景点击购买转化率提升100%以上;在风险管理方面,平安银行搭建贷前、贷中、贷后AI风控机器人,打通个贷、汽融、信用卡等产品风险管理系统,实现风险前、中、后业务全面AI化、统一化客户管理。

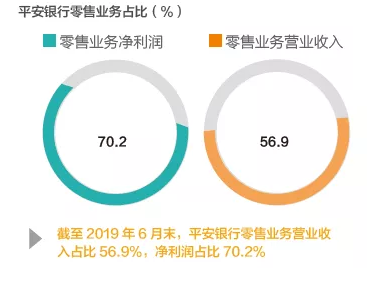

截至2019年6月末,平安银行零售业务营业收入占比56.9%,净利润占比70.2%,零售客户资管规模、客户数量、存贷款余额都较2018年快速增长。

积极探索轻型化经营,构建精品公司银行

在新时代经济高质量发展的需求下,实体经济对金融服务的需求逐步个性化、定制化。为应对对公业务全新的客户需求,平安银行积极探索轻型化经营路径,发展“商行+ 投行”的业务模式,在做强公司业务的同时,不断提升做精要求,为企业提供全周期金融服务。

对公业务做精包括两个层面,第一是把工作做得更加精细,为客户提供的产品组合、融资方案组合、支付结算等都更加精细;第二是资本金、信贷资源投放更加精准,撬动效用发挥到最大。这就要做到精选行业、精选客户、精配产品和精控风险。

精选行业

平安银行坚持贯彻供给侧结构性改革,聚焦体量大、弱周期、成长性好的行业,深度经营绿色环保、医疗健康、电子信息等国家支持发展的行业,创新运用“商行+投行”的行业金融模式,推动实体经济高质量发展。

精选客户

平安银行践行全生命周期的客户经营理念,集中优势资源。针对大型企业客户,实施白名单制,开拓和维护一批稳定的、高质量的基石客户群,以“融资+融智”策略提供深度的金融服务。针对中小微企业,契合集团科技赋能,以平台模式提供安全便捷的金融服务。

精配产品

平安银行以客户需求为导向,创新产品服务体系,为客户配置合适的金融产品。第一,着力打造交易银行产品体系,如基于区块链技术创新供应链金融体系,打造开放式供应链应收账款服务平台。第二,着力打造投资银行产品体系,通过整合投行、同业业务资源,打通项目、产品和销售环节,在满足对公客户投融资需求的同时,为零售客户提供多样化优质资产。第三,打造小企业数字金融(KYB)平台,利用大数据、人工智能等技术,为小微企业提供线上化、批量化、智能化的融资服务,降低融资成本,提高融资效率。

精控风险

平安银行树立“资产质量就是生命线”的经营理念,构建全面风险管理体系,严格落实贷前、贷中、贷后过程中的规定动作。具体而言,严格管控增量业务风险,有序化解存量业务风险,坚持对公做精,一张蓝图绘到底。

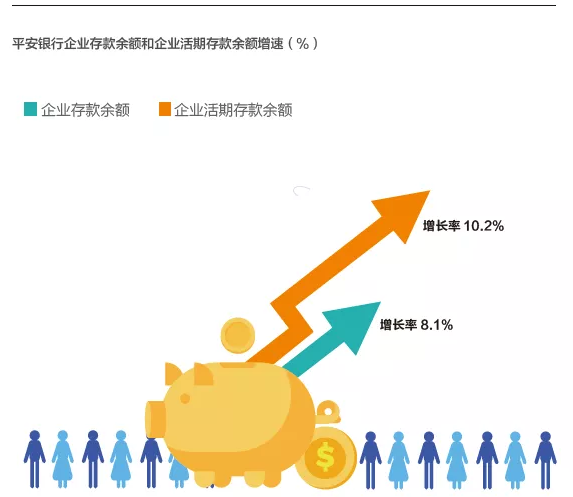

平安银行对公业务经过三年“对公做精”的探索,截至2019年6月末,企业存款余额达到18024亿元,较上年末增长8.1%,其中企业活期存款余额5879

亿元,较上年末增长10.2%。

持续探索,深度服务经济转型升级

未来随着数字经济不断发展,供给侧结构性改革不断深入,全社会对金融服务的要求必然随之提高,银行和非银金融机构必须不断创新方法,全面提升自身素质。

首先,利率市场化改革将提高对银行定价、风控能力的要求。央行已经推出了LPR 报价体系,未来利率两轨变一轨的趋势不可阻挡。在先贷款后存款的利率市场化步骤展开后,银行利差将进一步收窄,利差收益进一步降低,这对银行的定价能力、风控能力提出了艰巨的挑战。利率市场化以后,为维持收益,银行必然要向现阶段不纳入优先服务范围的长尾客户拓展业务,这也有助于完成国家扶持中小微企业的战略目标。这要求银行必须从现在开始积累相关数据、训练模型,只有这样才能从容应对未来全新的业务情况。

其次,金融业对外开放将使得我国金融市场竞争更为激烈。国际金融巨头经过长时间的积累,在服务意识、产品设计、风险把控等各个方面均有自身优势,而且在经历过更加完整的经济周期考验后,对行业周期的把控也更加精准。在国际金融机构的竞争压力下,我国商业银行必须不断创新发展,展现自身特色,发挥本土优势,同时不断学习先进管理经验、提升业务能力。只有这样才能在全面开放的竞争压力下突出重围,获取更大的发展空间。

再者,金融科技公司的成长不断挤压传统金融机构的市场空间。随着金融科技的不断发展,科技公司和金融公司的界限不断模糊,科技公司凭借自身的技术优势和数据优势获取客户流量及客户定位的主动权,不断蚕食金融机构的业务空间。在这种情况下,金融机构一方面要提升自身金融科技水平,通过科技引领提高自身的服务能力;一方面要主动融入数字经济的各种生态环境,将金融服务无形地融入生产、生活场景。同时金融机构在有必要的情况下也需与科技公司合作,获取更加专业的科技支持。

最后,企业经营数字化、云计算化将对金融机构科技实力提出进一步挑战。随着信息科技的发展,未来企业经营中的信息流将进一步数据化,同时随着云计算的普及,企业经营将进一步向云端转移。届时,金融机构能否对接、分析、应用更加丰富的数据资源,并将其作为展业、风控的坚实基础,将决定金融机构的发展。因此银行需从现在开始一方面提高数据应用能力,一方面加深理解相关行业特征、周期等要素,为应对未来数字化经营打下基础。

在经济环境、科技进步和同业竞争等多方面冲击下,未来传统金融机构必然面临更多的创新需求和战略选择。平安银行本轮战略转型中所积累的经验,希望可以与更多的金融机构在转型创新的过程中共享,未来,平安银行也会与我国金融体系一同探索、升级,并为服务经济发展做出贡献。