陈斌开:再分配政策与不平等

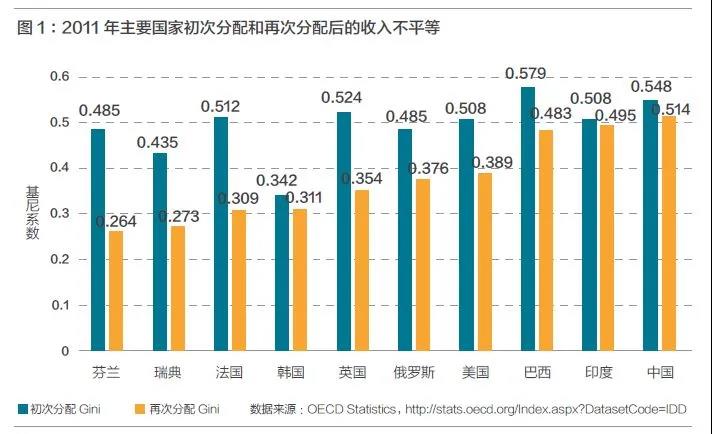

不同国家的再分配政策存在差异,对于改善收入不平等发挥的作用也不尽相同。图1描述了主要国家初次分配和再次分配之后的收入不平等程度。从图1中可以看出,不论是发达国家(图中包括瑞典、法国、韩国、英国、美国)还是发展中国家(图中包括俄罗斯、巴西、印度、中国),初次分配后的不平等程度都比较高,除韩国外,基尼系数普遍在0.5以上,中国初次分配中的不平等程度仅略高于其他国家。经过再分配之后,大部分发达国家的不平等程度都出现了大幅度下降,瑞典、芬兰的基尼系数降到0.3以下;而发展中国家的再分配作用则要弱得多,除了俄罗斯基尼系数在0.4以下外,巴西、印度、中国的基尼系数都在0.5附近。中国的再分配政策仅使得基尼系数下降了0.034。

为什么不同国家再分配政策效果差异如此之大?而中国的再分配政策对于收入分配影响甚微?本文将讨论中国再分配政策与收入分配的关系。

我国税制以间接税为主,直接税为辅。间接税是指纳税人能将税负转嫁给他人负担的税收,如增值税、消费税、关税等,这些税可以通过提高商品售价或劳务价格等办法转嫁出去,最终由消费者负担。直接税指税负不能转嫁,而由纳税人直接负担的税收,如人头税、所得税、土地使用税、房产税等(农业税也属于直接税,但已在2006年全面取消)。我国间接税收入占税收总额之比自1994年分税制改革以来虽有所下降,但仍然在三分之二以上,而直接税尤其是个人所得税占比则较低,2011年的个人所得税改革,提高工资薪金所得减除费用标准,并调整其税率级次级距,2018年再次提高个税起征点,进一步降低了税收收入总额中个税的比重。表1中列出了2015年主要国家税收结构的比较。

根据表1可以看出,主要发达国家的间接税如商品和服务税占比较低,均在30%以下,而直接税——包含个人所得税、公司所得税以及社会保险费的占比非常高,超过50%。与之相反,我国的间接税占比非常高,仅增值税、营业税、消费税和关税总和的占比超过50%,而个人所得税和公司所得税占比之和也未达到30%。对间接税的高度依赖是我国税收结构的主要特点。

税收的收入分配效应,通常以税收累进(退)性衡量。税率随收入上升而提高的税收,为累进性税收,反之则为累退性税收,税率与收入无关的税收为比例税收。累进性税收改善收入分配,累退性税收恶化收入分配,而比例税收对收入分配不产生影响。一国的税制由不同的税种组合而成,其累进(退)性取决于不同税种的累进(退)性程度,以及不同税种在税收收入总额中的占比大小。许多研究表明,我国的间接税负担呈现累退性,恶化了收入分配(聂海峰、岳希明,2013;平新乔等,2009)。个人所得税为累进性税收,有助于居民收入差距的改善(岳希明等,2012;徐建炜等,2013)。但是,由于个人所得税规模较小(2019年个人所得税收入10388亿,仅占税收总收入的6.6%),个人所得税的累进性无法抵消间接税的累退性,导致中国税制整体呈现累退性(岳希明等,2014)。

尽管个人所得税在名义上具有累进性,但在现实中,高收入阶层大量收入来自资本利得,而资本利得的税率远低于劳动所得税率,高收入阶层可以将劳动所得转化为资本利得降低其实际税负,使得高收入阶层税率反而低于中等收入阶层,个人所得税主要由中等收入群体和工薪阶层承担,造成实际税率的累退性。同时,税收的累退性在农村比城镇更为明显,陈斌开、李银银(2020)研究表明,我国农村税费体制具有明显的累退性,税费越高的地区,收入不平等程度越高,农村税费体制恶化了收入分配,2000-2005年间取消农村税费改善了收入分配。最后,中国的财产税(如房产税等)税率较低、税基较窄,目前仅有重庆、上海为第一批试点城市,仍然处于起步阶段,对于收入分配调节作用有限。

我国的财政支出结构较为完备,涵盖对经济社会发展多方面的支出,主要包括教育支出、社会保障和就业支出、农林水支出、城乡社区支出和一般公共服务支出等。但是,与发达国家相比,中国整体支出结构在教育、医疗、社会保障等方面支出仍然相对较低,表2比较了2015年主要国家的公共支出结构。

从表中可以发现,与发达国家相比,中国的政府公共支出占GDP比重较低,仅为25.5%,而法国、瑞典政府公共支出占GDP超过50%,美国和日本也接近40%。同时,主要发达国家在社会福利、医疗健康、教育和住房等方面的支出占政府公共支出的比重在60%以上,其中瑞典、英国、法国、日本的比重接近70%,而中国上述支出占政府公共支出的比重仅为36%。换句话说,中国的公共服务和社会福利支出占GDP比重仅为9%(35.84%*25.52%),远低于美国(23%)、英国(29%)、法国(39%)、日本(27%)、瑞典(35%)等发达国家,政府通过公共支出改善收入分配的基础偏弱。

从支出结构来看,中国的社会保障和福利支出占政府公共支出比重仅为10.81%,而英国、法国、日本、瑞典的比重在40%左右,即使是发达国家中社会福利水平较低的美国,这一比重也超过20%。中国健康支出占政府公共支出比重仅为6.8%,而美国健康支出占政府公共支出的比重高达24.18%,其他国家这一比重也都在13%以上。中国教育支出占政府公共支出比重为14.94%,与其他国家的比重相近,但考虑到中国的政府公共支出占GDP比重低于其它国家,中国教育支出占GDP比重(3.8%)依然低于主要发达国家。由此可见,在中国政府公共支出中,经济建设依然是主体,公共服务和社会福利支出偏低,存在明显“重经济、轻福利”的倾向,对收入分配的改善作用有限。

进一步地,偏低的公共服务和社会福利支出还存在严重的城乡间、地区间分配不平衡问题。陈斌开等(2010)发现,城乡教育经费投入的严重不均是造成城乡收入差距居高不下的重要原因。此外,我国城市卫生总费用占全国卫生总费用的比重从2000年的57%上升到2018年的76%,城乡基本医疗服务差距还在扩大。同时,中国农村的公共财政支出存在明显的“富人偏向”,加剧了农村地区的收入不平等(陈斌开、李银银,2020),中国基本公共服务均等化依然任重道远。在社会福利中,近年来我国社会保障网逐步完善,但社会保障水平还比较低,制度还有待完善。现阶段,我国转移支付对于改善收入分配的作用十分有限(解垩,2017);最低生活保障制度存在瞄准偏误、覆盖率低以及救助水平低等问题(Chenetal.,2006;Gao&Zhai,2009)。近年来,我国(特别是农村地区)的养老保险和医疗保险取得了长足发展,但养老、医疗保障体系有待进一步完善,养老和医疗保障水平有待进一步提高,覆盖范围、管理制度等方面仍有较大改善空间(齐良书,2011;张川川、陈斌开,2014)。

城乡间、地区间公共服务和社会福利水平不平衡现状与中国财政体制有关。在当前财政分权体制下,地方政府对本地的公共服务和社会福利负有主要支出责任,地方财力直接决定了当地公共服务和社会福利支出。富裕地区有更多财力保障公共福利和社会服务支出,而欠发达地区财力有限,公共服务和社会福利支出必然更低,地方财力差异直接造成了地区间公共服务和社会福利差距扩大。另一方面,财政分权体制导致地方政府提供公共服务和社会福利存在严重的激励不足。对地方政府而言,经济性的财政支出(如基础设施建设)可以提高本地GDP和财政收入水平,而公共服务和社会福利在短期内无法带来收益,导致地方政府倾向于压缩公共服务和社会福利支出,提高经济性支出以维持本地经济增长,这一点在财力薄弱的欠发达地区和农村地区尤为明显,造成了更加严重的城乡间、地区间公共服务和社会福利不均等。因此,要通过财政支出来降低中国收入不平等,需要从财政分权体制和财政支出责任改革入手。