新刊鲜读 | 赵建:旧理论的“新复仇”

新一轮全球大通胀的基本特征

新冠大疫情发生不到一年后,“消失”了近半个世纪的全球大通胀卷土重来,一直持续到现在,成为影响全球经济金融体系与货币政策取向的最重要宏观因子。总体来说,这一次全球大通胀的基本特征主要表现在以下三个方面:

第一,在持续时间上,这次大通胀虽然也是信贷和货币脉冲后的物价普遍上涨,但是在信贷和货币脉冲回落后,通胀水平却没有像次贷危机时出现明显的相应回落。

在通胀刚出现时,以美联储为主的欧美各国央行普遍发生误判,坚持认为通胀将是暂时性现象,物价很快就会回到正常水平。然而现实是,通胀持续了一年半多的时间,当前仍然没有明显缓和的迹象。美联储之所以对这次大通胀产生误判,主要原因:一是近半个世纪没有应对通胀的经验,次贷危机后十多年的时间主要的任务反而是抗通缩,淡化了传统的通胀目标制;二是轻视了货币超发与通胀之间的关系,因为次贷危机后进行了三次量化宽松,资产负债表扩张了近5倍,也没有出现显著的通货膨胀,因此也想当然认为疫情后的货币大宽松也不会引发通胀;三是可能受到了日本“安倍经济学”和现代货币理论的影响,从理论层面认为现代货币的发行机制已经改变了传统的货币数量论。

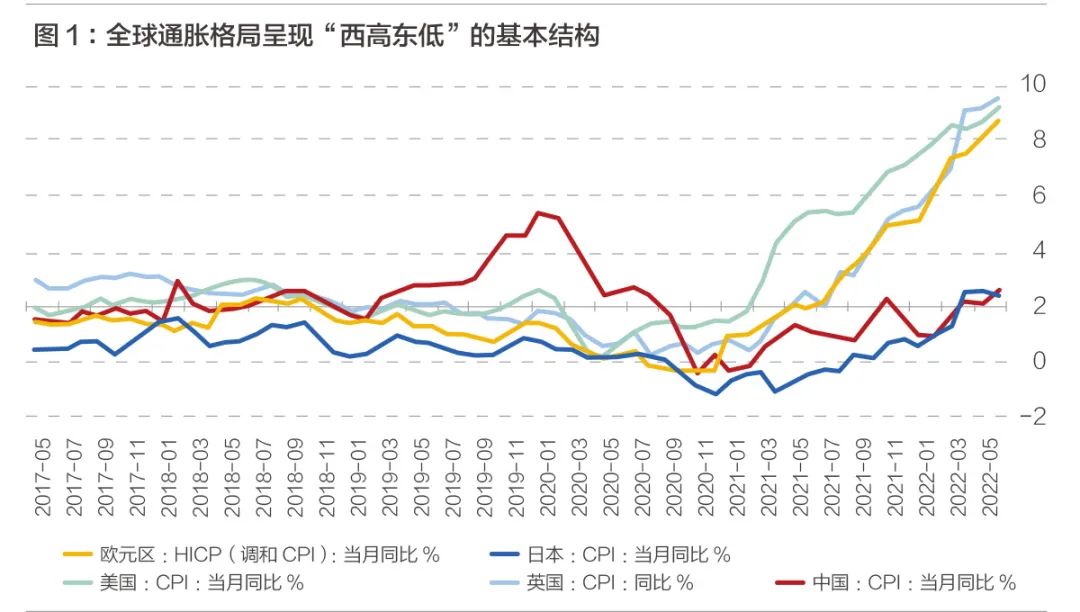

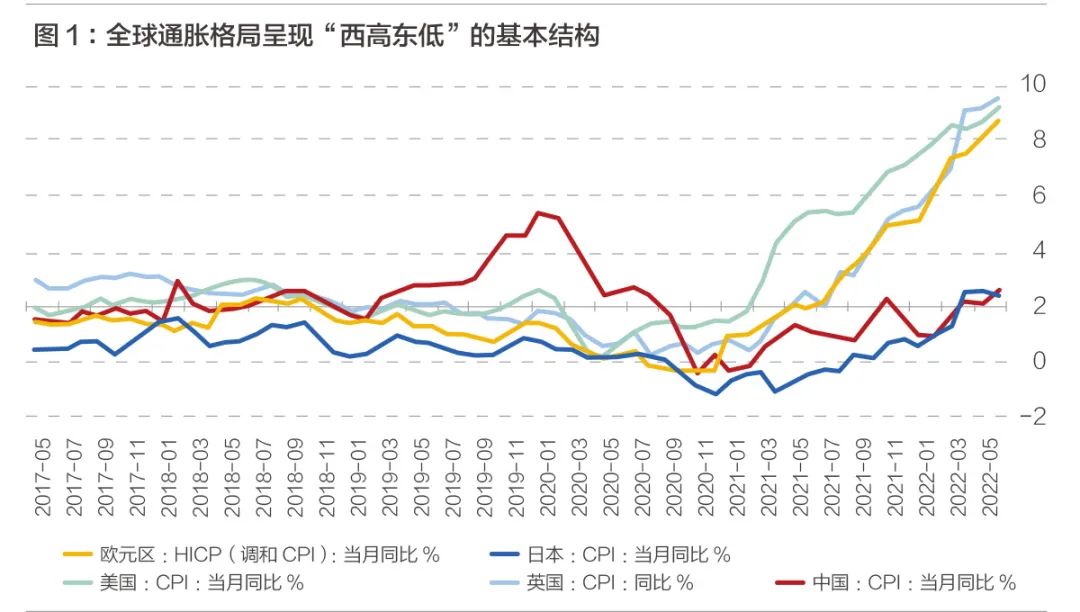

第二,在空间分布上,总体上呈现出“西高东低”的格局,即欧洲、南北美各国的物价上涨程度最为明显,产生的经济社会负面影响也最大;亚洲各国的通胀水平相对较低,当前来看影响程度也较弱。今年5、6、7三个月,美国的通胀率分别为8.6%、9.1%、8.5%,连续5个月在8%以上,创40年来最高记录。欧元区最近三个月的通胀率分别为8.1%、8.6%、8.9%,也是创近半个世纪新高。英国、加拿大、巴西7月通胀率分别为10.1%、7.6%、10.07%,都处于物价高速上涨的状态。而亚洲各国,比如中国、日本、印尼,7月份的通胀率分别为2.7%、2.6%、4.9%。韩国、印度水平略高,但也没有超过7%,而且仅仅是最近几个月呈现出上升趋势。另外,我们应该注意到几个处于西边的新兴国家,其通胀水平已经到了恶性通胀的标准,比如土耳其和阿根廷,7月通胀率分别为79.6%和71%,物价体系几乎处于失控边缘,严重影响到了经济、金融、社会的正常运行。

第三,在通胀指数的各分项中,能源和食品是两个最主要的“罪魁祸首”,上涨幅度非常大,因此当前的CPI即使已经较高,但也不能完全反映社会对生活成本高企的“痛苦指数”。今年7月美国能源和食品价格分别上涨了32.93%和10.9%,欧盟各国的能源和食品价格分别上涨了38.29%和13.16%,成为拉动消费者物价指数(CPI)的主要动力。能源和食品是最基本的生活必需品,这两大项价格的飙升对普通民众尤其是低收入阶层影响比较大。能源价格的上涨幅度已经接近恶性通胀的标准,欧洲国家的天然气价格相对去年已经上涨了三倍,严重影响到了民众的日常生活,如果再这样持续上涨下去可能会发生严重的社会后果。从这个意义上,即使当前的CPI指数已经创几十年新高,也不能完全反映出社会民众,尤其是低收入阶层和贫困国家对物价高涨产生的痛苦程度。因此,这次全球大通胀对各国造成的可能不仅仅是经济方面的影响,还会严重影响到社会和政治层面的稳定,同时会进一步加剧国别间的贫富差距,产生更加复杂的国际影响。

造成这一轮全球大通胀的原因和机理是多方面的,既有短期性、偶然性的重大外生冲击,也有长期性、结构性的深层次根源。

从短期性、偶然性因素来看,有两个百年一遇的事件叠加在一起,从供给侧形成了重大的外生冲击,造成了今天半个世纪一遇的大通胀。一个是瘟疫,一个是战争。

新冠疫情造成的影响持续发酵,主要体现在对供给体系的扭曲和破坏上。一是对全球供应链的冲击,大大提高了原先建立在全球价值链(GVC)体系上的航运、物流、采购、供货以及订单与存货管理等各个环节的成本和风险。这个体系原本是低成本、高效率的,因为可以在全球寻找具有比较优势的供应商。然而疫情发生后,由于各国疫情防控效果差异较大,中国率先复工复产,在一段时间内成为全球高度依赖的商品和物资供应国。而同一时间的欧美诸国却陷于疫情高发期而不能正常生产,大部分商品物资只能依靠从中国及其他地区进口,港口较正常情况下过度拥堵,同时承担物流运输的卡车司机也短期内招聘不到,造成了商品供应严重不足、价格快速上涨的局面。这虽然是短期和暂时的影响,但是也可能成为“物价—工资”螺旋上涨的触发因素。二是破坏了全球的货币供给体系,造成了外生供给货币的爆发式增长,这会造成天量虚假的、超出供给能力的过度需求,而这恰恰是发生大通胀的直接触发因素。疫情发生后,经济金融体系遭受重创,以美联储为首的各国央行借鉴上一轮大危机——次贷危机时的经验,开启了无限量的货币大宽松,其力度、数量更是远超以前。

今年3月开始的俄乌战争,是另一个让人意想不到的重大外生冲击,它严重破坏了全球能源和粮食供给体系。其中,过去一直依赖从俄罗斯进口能源的欧洲各国受影响比较大,欧洲许多国家的天然气价格较去年上涨了三倍有余,就是由于俄乌战争所致。当前,这场战场已经持续了半年,仍然没有停火的迹象。即使停火,原本保持弱平衡的国际政治秩序也已经打破,从而很可能会对全球能源和粮食供给体系产生长期性的伤害,因此也会对通货膨胀产生长期的推高效应。

从长期因素来看,可以换个角度理解大通胀发生的深层机理,那就是看一下过去半个世纪造成“消失的通胀”现象的因素是什么,这些因素在未来一段时间还在不在。如果这些因素不在了或者减弱了,那么在未来通胀很可能就成为一种长期困扰,所谓“通胀新常态”。

造成过去半个世纪通胀消失或者不明显的主要力量有五个,分别是:全球化,尤其是第一人口大国加入到全球供给体系中,借助低成本为全球提供物美价廉的商品;科技进步,大量可批量生产的工业品可以通过规模效应降低成本,同时跨境电商平台及数字化生产销售网络也大大降低了产品成本;市场化,越来越多的国家加入市场经济的阵营,尤其是中国的市场化改革,大大提高了资源配置的效率和产能,能及时通过价格上涨的信号弥补供给缺口稳定物价;货币纪律,欧美各国的央行在很长时间内采取通胀目标制,具有非常严明的货币纪律,与现在大相径庭;金融深化,布雷顿森林体系解体后全球金融产业快速发展,形成了吸纳和分流超发货币的蓄水池,从某种程度上也减轻了商品市场价格上涨的压力。

当前来看,这五大稳定通胀的主要力量正在不同程度被削弱。全球化贸易基础WTO机制在贸易保护主义下今非昔比,逆全球化已经成为一种长期趋势,当前来看没有改善的苗头。重大的革命性发明越来越稀缺,科技进步的边际效应正在衰减,数字平台经济形成的垄断效应逐渐降低了商品和服务的价格弹性,寡头垄断的产业结构不利于控制通胀。经济增长停滞和金融危机频发的背景下,自由市场主义遭到越来越多的质疑,各国开始奉行国家干预主义,竞相出台各类产业政策,央行独立性和货币财政纪律遭到破坏,这些都削弱了市场化的根基。而作为超发货币蓄水池的金融体系,在通胀预期起来后所储备的货币之水,很可能决堤而出,反而成为推高通胀的力量。

“走下神坛”的MMT、“东山再起”的菲利普斯曲线与货币政策的新选择

次贷危机之前,为了对抗资产负债表衰退,日本央行按照“安倍经济学”的政策思想,成为量化宽松模式的始作俑者。次贷危机和欧债危机后,美联储、欧洲央行也都先后步入量化宽松的队列,资产负债表史无前例大扩张。这些政策虽然都取得了显著的效果,但在理论上却没有得到有信服力的支撑。最近几年,原来作为边缘学说的现代货币理论(MMT)突然“横空出世”,其“货币凭空创造”、“政府是天然赤字部门”、功能财政等观点,能够较好为量化宽松政策提供理论合法性,一度成为政策层和学术界热议的焦点。MMT成为量化宽松政策理论基础的一个前提是,在“货币超发—财政赤字”的正反馈扩张过程中不会发生明显的通胀。而过去十多年在欧美日本等发达国家就恰恰符合这一前提,天量的货币扩张不仅没有引起通胀,反而在很长的一段时间出现了通缩,这在长期与通缩作斗争的日本尤为明显。在这个现实背景下,欧美日等国的央行开始相信MMT的理论观点和政策药方,认为货币宽松与通货膨胀之间的作用机理已经发生了根本性变化,央行的货币政策可以不把通货膨胀作为考虑的重点。

与MMT热度越来越高形成鲜明对比的,是过去货币政策所依据的经典理论工具菲利普斯曲线消失。自上世纪90年代以来,原本通胀率与失业率显著的负相关关系开始变得越来越不显著,也就是菲利普斯曲线越来越平坦化。也恰恰从上世纪90年代开始,美国进入了长达二十年的无通胀或低通胀增长的黄金时代,这是过去多少代央行行长追求的“金发女孩”状态。与此同时,日本这个时期却进入了“失去的二十年”,陷入了通缩陷阱。因此这个时期,发达国家的央行行长们一改过去沃尔克时代塑造的“反通胀斗士”的人设,主要精力用在了反通缩上。这让越来越多的央行行长相信,传统的“菲利普斯曲线”已经消失,货币创造和派生的机制已经发生深刻变化。而次贷危机后,全球掀起史无前例的货币宽松大潮,仍然没有引发显著的通胀,甚至很长一段时间还陷入通缩,这更加坚定了菲利普斯曲线消失论的判断。在这段时间,中国开启了高速的货币化进程,广义货币快速飙升,M2/GDP很长一段时间都保持在2以上,却没有引发严重的通胀,由此在学术界也引发了“消失的货币之谜”的思考和辨论。

这次全球大通胀的突然发生对MMT理论带来严重的挑战,一年前还被热议甚至被某些学者奉为货币经济学理论圭臬,如今已几乎无人再提。当近半个世纪一遇的通胀开始出现,MMT那些鼓励货币超发以支持财政赤字的观点不仅不再可行,而且成为引发大通胀与经济停滞的罪魁祸首。今天通胀居高不下的现实,从某种程度上证明了有些学者批评MMT为“政策毒药”的说法。实际上,早在很多年前,就已经有学者揭示了MMT在南美洲诸国进行货币宽松实验的失败,如今常年两位数的严重通胀,让整个经济、社会、政治处于增长停滞和不稳定的状态。当前,通胀在全球的发生,而且持续“高烧不断”,让MMT很快“走下神坛”。去年发生严重误判后的美联储,今年也加快了加息缩表的步伐。最近美联储主席鲍威尔非常明确提出警告,美联储将以治理通货膨胀为主要目标,加快加息、缩表等货币政策正常化的步伐,必要的时候要忍受“一定程度的衰退”,这些都是抗通胀不可避免的代价。