扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

ESG投资是除了基本面之外,将环境影响、社会责任和公司治理三项非财务类因素纳入考量,以体现资产管理机构责任投资理念的投资策略。

ESG跨越了漫长的经济周期

ESG投资理念起源于宗教教会的伦理道德投资,避开“有罪”的企业,如烟酒、军火和赌博等。ESG 起源于 20 世纪 60 年代,伴随环保、反战等运动的兴起,为响应投资者和公众对价值观的诉求,资管机构开始在投资流程中纳入环境、社会责任等因素的考量,并于1971年成立全球首只社会责任基金。进入21世纪,ESG投资逐渐转移到与资管投研体系融合的投资实用层面。2006 年联合国成立了责任投资原则组织(UNPRI),正式提出 ESG 投资六项基本原则。截至 2023 年 4 月,UNPRI 已有 5,383家签署机构,总管理规模超 120 万亿美元。其中资产所有人 731 家,管理规模总计超 30 万亿美元。

政策引导和资金推动,助力 ESG 投资发展

从自身的发展趋势上,数十年来,ESG 投资并未过多受到经济周期的影响,整体呈现出逐步被关注以及被认可的趋势。在ESG信息披露标准方面,各种标准陆续出台,包括 GRI 在 2000 年、2002 年、2006 年与 2013 年分别发布了四版可持续报告披露标准,ISO 于 2010 年发布社会责任指南标准(ISO26000),SASB 于 2018 年发布永续会计准则(简称 SASB 准则)等。各大 ESG 评级也百花齐放,例如主流的 ESG 评级机构 MSCI、标普道琼斯、汤森路透、晨星等陆续推出 ESG 评级体系。

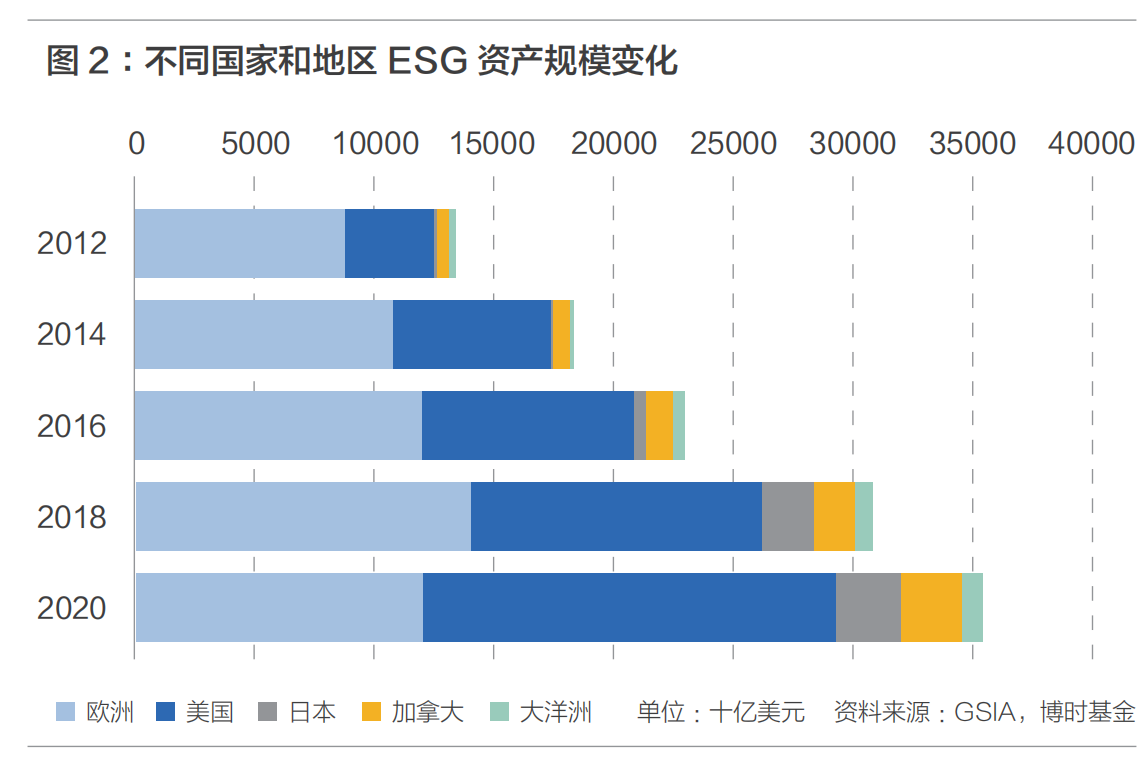

特别是在全球 ESG 投资规模方面,政策引导和资金推动共同助力 ESG 规模的快速增长。据全球可持续投资联盟(GSIA)统计,2012-2020 年 8 年间,全球 ESG 投资规模从 13.6 万亿增长至 35.3 万亿美元,规模增长了 160%,年复合增速超过 10%。

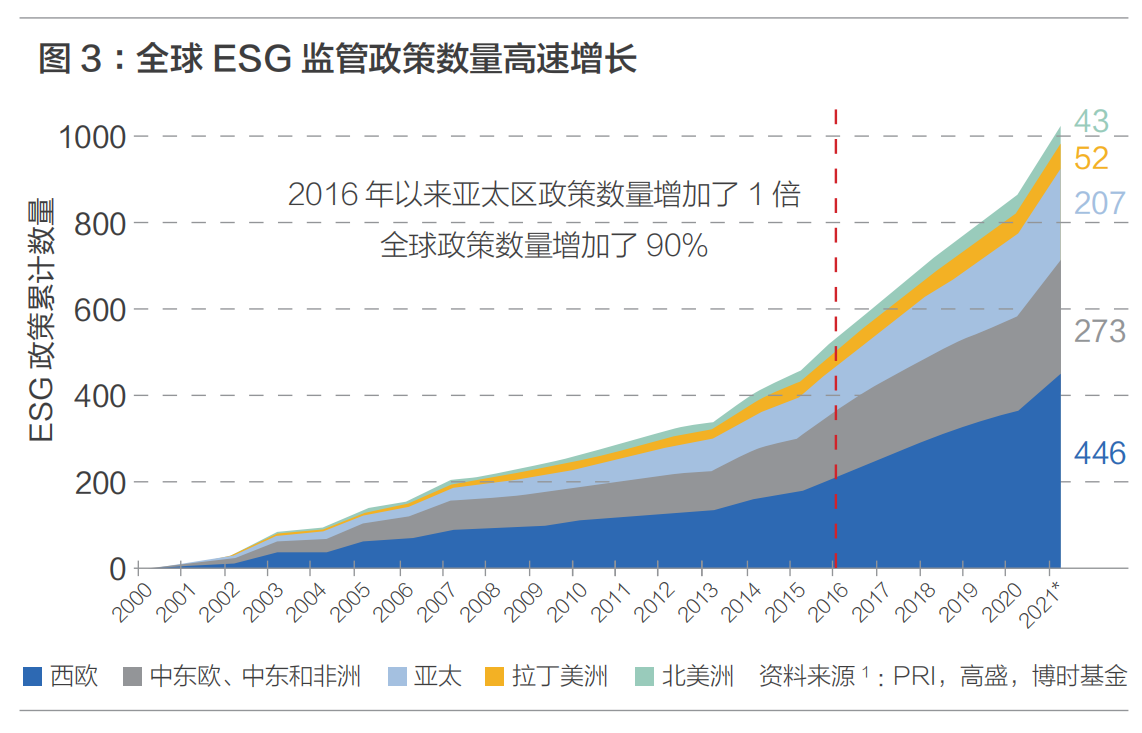

全球对企业 ESG 监管政策呈逐年上升态势。ESG 在金融领域的监管政策大致可分为两个阶段。2015 年之前,各国政府的监管政策以鼓励为主,目的在于引导和帮助投资机构评估企业在经营过程中的 ESG 风险和机遇。鼓励机构增强内部的 ESG 能力建设,包括但不限于搭建内部ESG 数据库、评价体系和研究体系。2015 年之后,监管对 ESG 信息披露的要求趋严,监管开始逐步强制要求企业、投资机构对 ESG 信息进行详细披露,且披露的范围在扩大和细化。如香港联交所于 2015 将披露准则从自愿遵守提升到“不遵守就解释”;澳大利亚证券交易所对上市公司的公司治理原则和建议是否考虑了可持续性因素,也采取了“不遵守就解释”原则;伦敦证券交易所要求上市公司进行 ESG 信息披露时,不仅提出披露定性环境治理要求,还需要披露定量碳排放指标。对机构的要求也不仅仅停留在内部的能力建设,还需要加强对价值链上被投企业的赋能,要求机构履行股东权益,定期与企业做 ESG 层面的深度沟通,并在此基础上审慎地行使投票权。通过深度参与,推动被投企业将 ESG 纳入到实际经营和管理中。

海外 ESG 投资从参与主体到具体实施高度市场化。ESG 投资的发展始于机构,动力主要来自于各类机构的资金方。通过在基金契约者中明确将责任投资和 ESG 投资理念转化为硬性的约束条件,投资管理人履行受托责任投资于可持续发展的企业,以期为投资者提供长期稳定的组合回报。整个投资链条的参与机构,都具有内生的经济动力去实施 ESG 投资。近几年,伴随国际社会对可持续发展问题关注度的不断提升、ESG 投资理念的推广,以及社会公众对于 ESG 投资的接受程度显著提升,GSIA 数据显示 2020 年初个人投资者占比达到 25%,进一步壮大了 ESG 投资规模。

经济周期不同,ESG 投资侧重点和投资收益确有不同

经济周期的轮转引发对于 ESG 投资的不同侧重

目前,ESG 投资周期更多是对指标关注度的轮动。从议题角度看,经济周期影响各 ESG 议题的关注度。从环境议题来看,环境问题的本质是“环境与经济的失衡关系”,既可以表现为“重经济而轻环境”的失衡、也可以表现为“重环境而轻经济”的失衡,当处在经济周期的下行期,各国环境保护的要求(如减排目标)往往进行过适当放松,以帮助企业抵御经济下行的冲击 ;当处于经济上行期时,各国又会增加在环保等领域的要求和投入。社会议题和治理议题同样如此,当经济衰退时,市场更关心失业率、公司风险管理等指标 ;当经济复苏开始后,市场对科技公司的研发投入等指标关注度又会逐渐提升。

从地区角度看,欧盟关注环境议题,美国则更聚焦于公司治理。欧盟的 ESG 起源于环境议题,偏向于污染物监控和治理,而后倾向于股东参与。欧洲经济较为发达,早在 21 世纪初就非常关注环境问题。2006 年《E-PRTR 条例》提出工厂有义务披露污染相关信息 ;2007 年欧洲议会和欧盟理事会发布《股东权指令》,明确股东可通过股东大会和投票参与治理。美国对 ESG 的关注主要聚焦于公司治理。由于 2001 年安然事件,美国国会 2002 年发布了《萨班斯法案》,决定对公司治理进行严格、规范的法律体系管控 ;2008 年美国金融危机爆发后,美联储和奥巴马政府先后发布系列政策,严格防范银行流动性风险,进一步完善治理监管框架。

展望未来,可以预见,对于 ESG 投资的关注将日趋统一,或将具备影响经济周期的可能。随着越来越多国家和企业加入国际组织并认可相关标准,尽管在理念方面仍存在一些差异,但全球对于部分核心的 ESG 议题的理解将更加统一。以环境议题为例,环境保护的治理过程将来有望转化为影响经济周期性波动的工具,使得环境保护的治理投入进入到经济体系薄弱环节和领域的体内循环中,拉动这些领域的就业和 GDP,实现经济的“绿色转型与复苏”,这也是目前欧盟大力推进可持续发展的原因。

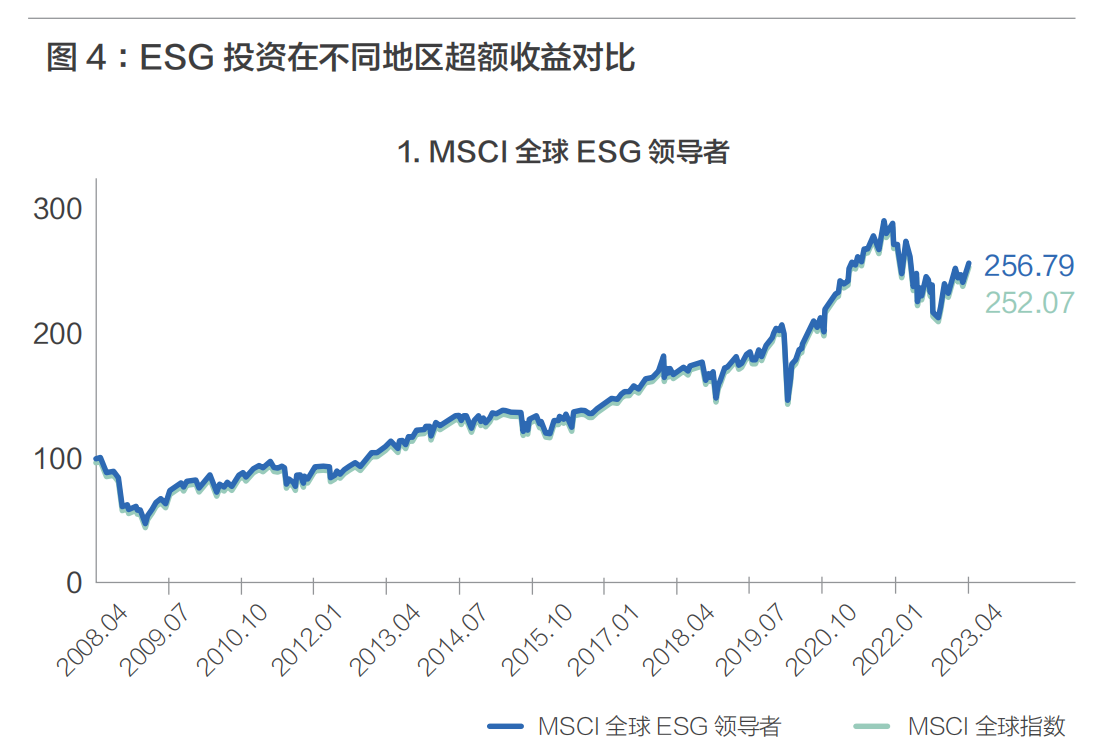

新兴市场 ESG 投资的历史超额优于发达市场

国家经济状况与 ESG 投资收益密切相关,新兴市场的 ESG 投资收益相较发达市场更加可观。欧美国家经济发达,ESG 投资起步较早,对 ESG 理念更加熟悉,理解也更加深刻。与欧美国家相比,国内 ESG 投资仍处于起步阶段。MSCI ESG 指数的历史数据显示,ESG 投资策略在新兴市场创造的历史超额回报率高于发达市场,显示出增量的 ESG 信息能够提供超额。这样的结论同样适用于国内市场。一方面,新兴市场上市公司的 ESG 平均质量偏低,高ESG 评级的企业质量更高,创造长期价值的能力更强 ;另一方面,新兴市场超额收益中的很大一部分来源于新冠疫情期间,即在所有企业面临系统性风险时,ESG 表现优秀的公司市场表现更好,这表明 ESG 策略在控制风险上的作用显著。

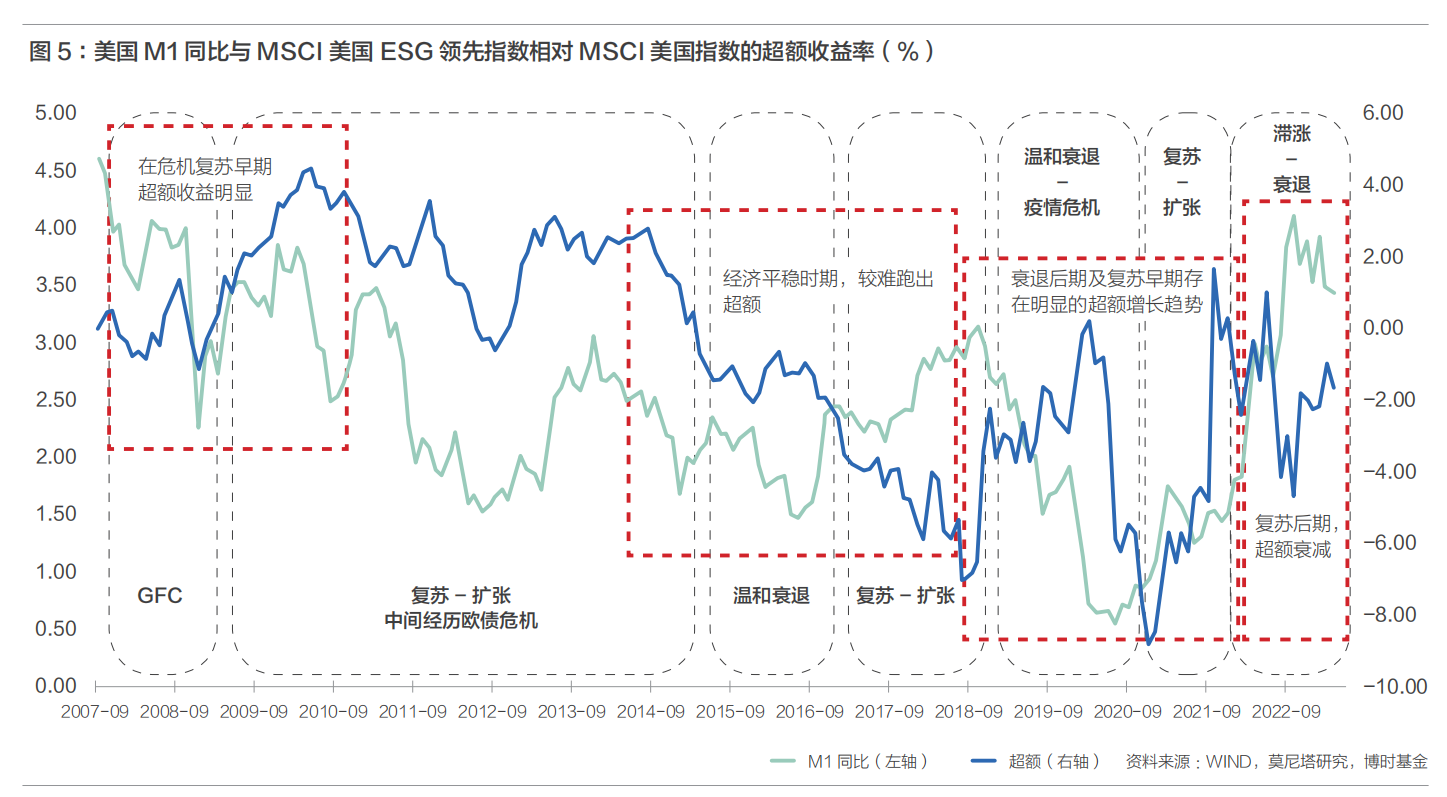

ESG 策略在经济下行期表现突出

由于 ESG 策略具备抗风险能力,在经济衰退后期和经济复苏早期表现更突出,容易获取超额收益。由于国内ESG 投资处于发展初期,通过分析美国 ESG 超额收益在不同经济周期的变化,为国内 ESG 投资提供参考。如图 5 所示,经济景气度的指标数值越低,ESG投资超额收益越高。特别是在 2020 年,ESG 表现优质的企业,具备更好的资产质量、更充裕的现金流、更严格的管理体系和更强的抵御市场性风险和突发事件的能力。2020 年,这些企业的表现更为突出,带来了 ESG 投资的超额收益。然而,在复苏的后半阶段和经济繁荣阶段,ESG 策略由于更为平稳,其表现基本与经济周期一致,ESG 投资在超额收益方面的优势相对弱化。因此,ESG 投资的超额收益更容易在经济衰退的后期以及经济复苏的早期获取。

······

现在征订全年刊和三年刊,

即享超值优惠!