扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

鉴于此,他认为资产负债表新一轮扩张的动力,是释放压抑的产能扩张需求。一方面,确立复苏的信念,促进现有企业尽早开启“主动补库存”周期;另一方面,增加企业的数量,鼓励社会资本在地产、医疗、金融等行业新办企业。

中国并未资产负债表衰退

上半年,中国出现了“资产负债表衰退”的迹象,但究其本质,是源于复苏早期的信心不足,并非成为日本似的低欲望社会。按照辜朝明的定义,“资产负债表衰退”是指由于资产价格大幅下跌导致私人部门的资产负债表受损,触发点就是上世纪90年代地产泡沫的破裂。按照日本的现实情况,“资产负债表衰退”也是低欲望社会的缩影,代表国民心气在很长一段时间维持低位,日本核心CPI在1992-2021年的大部分时间在2%以下。

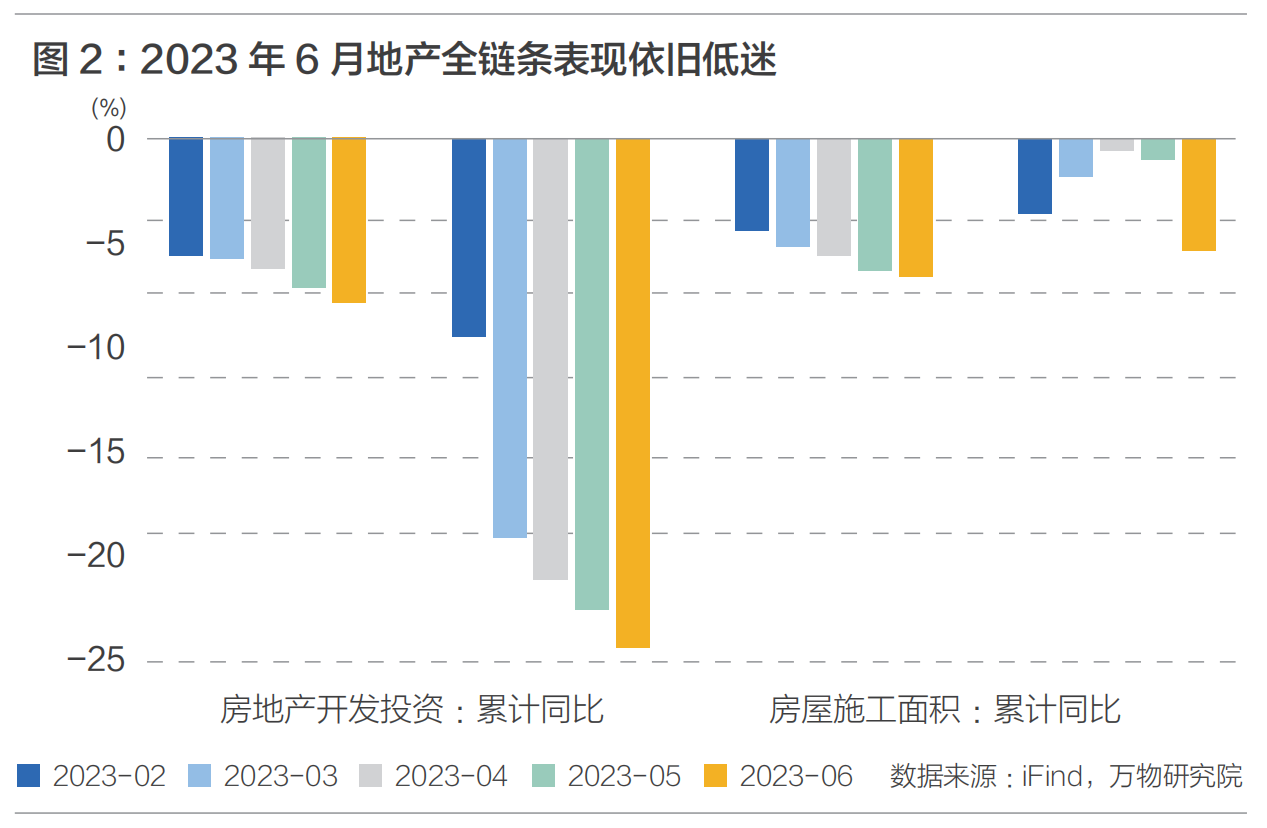

首先,加杠杆的旧动能失效,地产全链条仍在走弱。人口负增长之后,2023年7月的政治局会议指出,“我国房地产市场供求关系发生重大变化”,意味着地产很难开启一轮涨价去库存。在多地放松调控的背景下,地产供需负反馈的趋势仍在恶化。6月,地产开发投资、施工面积和新开工面积分别累计同比下降7.9%、6.6%和24.3%,跌幅较5月分别扩大0.2、0.4和1.7个百分点;居民购房意愿下滑,6月商品房销售面积同比跌幅扩大4.4个百分点、销售额同比涨幅缩小7.3个百分点、待售面积同比涨幅扩大1.3个百分点。

其次,复苏早期,微观主体信心不足,缺乏加杠杆的勇气。上半年,中国经济出现了复苏的反复,投资和生产指标在一季度明显恢复,但在二季度又出现一定下行。二季度经济数据低于市场预期,当季GDP增速为6.3%,这低于Wind一致预期0.5个百分点以上;综合2022、2023两年,二季度GDP平均上涨3.4%,这低于潜在增长率1个百分点以上。在经济“波浪式发展、曲折式前进”的过程中,制造业PMI在2月录得52.6后一路下滑,到7月已经连续4个月处于收缩区间。其中,数量较多的中小企业预期偏弱,7月中型企业PMI为49.0%、小型企业PMI为47.4%,都已经连续4个月低于荣枯线。同时,居民的收入预期差、消费意愿低,根据央行调查的城镇储户显示,二季度居民收入感受指数为49.7%,环比下降1.0个百分点;倾向于“更多消费”的储户占24.5%,环比微涨1.2个百分点。

再次,实体经济的利息负担重,实际利率已经由负转正。欧美仍处于40年以来最强的加息周期,显著抽离了发展中国家的流动性,导致人民币汇率屡次突破7的关口。人民银行调查统计司司长阮健弘介绍,上半年新发放的企业贷款加权平均利率为3.96%,比上年同期低25个基点;新发放住房贷款加权平均利率4.18%,比上年同期低107个基点。考虑到通胀因素,二季度GDP平减指数为-0.92%,实际利率水平反而略有走高。拉长时间看,实际利率从2021年末的-0.65%的低位,一路走高到今年二季度末的4.8%左右的高位,这也确实拖累实体经济持续吸纳资金。降息有利于减轻利息负担,根据中国社科院金融所测算,只要降息1个百分点,就能减少利息支付将近4万亿元,相当于扩大了3个多点的赤字率,这对于修复私人部门资产负债表作用非常显著。

加杠杆以释放压抑的产能扩张需求

资产负债表新一轮扩张的动力,是释放压抑的产能扩张需求。一方面,确立复苏的信念,促进现有企业尽早开启“主动补库存”周期;另一方面,增加企业的数量,鼓励社会资本在地产、医疗、金融等行业新办企业。

其一,政策加速“主动补库存”的到来,释放制造业加杠杆的需求。2020-2022年,增速水平是一个极值,绝大部分的变量都处于历史的极端低点。今年,经济全面触底反弹,波动的修复态势会贯穿全年。高频上,制造业的确提供了复苏周期的重要动力,截止去年底,衡量制造业需求的金融周期和产能周期,分别从疫情期间的历史底部上涨了11.4、3.1个百分点。政策上,实体经济投资也全面松绑,以《扩大内需战略规划纲要(2022-2035年)》为标志,政策的逻辑可能要五年维度的转折,“供给侧改革”的主线转向“需求侧进取”。在经历了供给侧改革的出清,又在疫情冲击中进一步缩减后,实体经济将持续地扩张产能。随着企业座谈会机制深入,实体经济信心有望走强,抬高产能扩的斜率,例如2023年7月制造业PMI已经连续2月好转。

······

本文完整版刊登于《北大金融评论》第17期

现在征订全年刊和三年刊,

即享超值优惠

即享超值优惠