扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

近年来,在低利率环境、利率市场化、金融服务实体经济等因素影响下,中国商业银行净利息收益率(净息差)进入下行通道。自2019年8月贷款市场报价利率(LPR)改革至今,我国商业银行整体净息差已累计下跌超50个基点,至2023年四季度末跌至1.69%。此外,在推动金融业向实体经济让利,以及消化存量、优化增量的房地产政策措施要求下,5年期以上LPR仍有继续下调的预期,商业银行净息差或面临持续下行的风险。

降息周期中,资产端收益率下降空间较负债端成本率更大,银行业净息差收窄是普遍规律。例如,2020年随着美联储不断下调联邦基金目标利率,美国银行业净息差最低跌至十年低位,但值得注意的是,即使在底部阶段,美国银行业整体净息差依然保持在2.5%以上的较高水平,远高于中国商业银行当下的净息差。2022年后,伴随着利率水平快速的上升,美国银行业净息差水平快速回升至正常水平。

相比于美国的大型商业银行,中国大型国有银行净息差的表现受到利率下行周期影响更为显著。基于2014—2023年的季度数据,经简单回归模型测算,当10年期国债利率下降同样幅度(1%),我国四大行净息差将收窄56个基点,而美国三大行净息差将收窄22个基点,我国大行净息差对市场利率的反应远比美国同业更为敏感。截至2023年末,相比于全国商业银行1.69%的净息差水平,国有四大行中,仅有中国建设银行一家高于平均水平5个基点,中国银行、中国工商银行和中国农业银行2023年底净息差水平已分别跌至1.59%、1.62%和1.60%。

事实上,国有四大行作为中国金融体系中的重要部分,多年来始终保持较快的总资产增速,其总资产规模从2014年底的68.6万亿元跃升至2023年底的155.3万亿元。超大体量的基础上,国有四大行总资产规模的年化复合增长率仍高达9.5%。然而,相对于总资产规模的高速增长,四大行营业收入增速并不相匹配,2014至2023年营业净收入复合增长率仅3.4%。其中,作为商业银行营业收入主要来源的净利息收入复合增长率为3.7%。2023年,除中国银行外,其他三大行净利息收入均出现下降。资产规模的快速增长下,边际收益递减问题愈发凸显;在现有超大体量的基础上,继续追求规模和增速,不但难以支撑盈利的同步增长,更可能导致银行资产负债结构失衡、经营效率下降、信贷风险积累,从长期看不利于银行的稳健、均衡、可持续发展和金融安全。

提高活期存款占比是稳定银行净息差的关键

市场基础利率的波动对银行资产和负债端的影响存在差异。从我国情况看,资产端方面,2019年以来推进LPR改革,LPR成为金融机构贷款利率的主要参考基准,贷款利率市场化程度明显提升。负债端方面,2013年以来,人民银行指导成立了市场利率定价自律机制,对金融机构利率定价行为进行自律管理。相对而言,新发放贷款利率直接随LPR浮动,存量贷款也会在重定价周期内跟进调整;而存款利率在自律机制下,应对市场的调整相对较慢,而定期存款的重定价周期更长。

另一方面,美国在20世纪80年代完成了利率市场化改革,确立了联邦基金机制;美联储通过控制联邦基金目标利率影响商业银行的资金成本,商业银行在此基础上综合考虑各种因素,对其存贷款利率进行市场化调整。数据显示,2014—2023年,中国四大行平均生息资产收益率与10年期国债平均收益率的相关系数为0.80,计息负债成本率与10年期国债平均收益率的相关系数为0.67;而美国三大行平均分别为0.74和0.76。因此,整体而言,我国存款利率市场化程度较低,面临利率下行周期时,资产端收益率随市场利率下降更快,而负债端成本黏性较大,净息差较美国同业面临更加明显的收缩压力。

在定价机制的制约下,负债结构的优化,特别是提升活期、低息存款吸纳能力,成为在利率下行周期中控制负债成本,平抑息差收缩的重要策略。银行的活期存款具有以下特征:一是具有成本优势,其利息远低于定期存款;二是对利率调控的敏感度低,因其本身定价低,故在加息或降息周期中,活期利率可一直保持在相对较低的水平,波动很小;三是沉淀的活期资金,尤其是零售及小微企业的活期存款,具有很强的稳定性。尽管可以随时存取,但在客户样本足够大时,存取活动交替发生下,一般会形成稳定的余额,对支撑银行流动性比例要求具有良好作用,这也是在计算“净稳定资金比率(NSFR)”时,零售及小微企业活期存款稳定性系数按90%计算,而企业活期存款按50%计算的背后逻辑。

我国银行对存款分类较为简单,在财务报表中一般仅按活期存款和定期存款的区分;香港银行业则大致分为往来账户存款(一般不付息)、储蓄账户存款(低息活期)以及定期存款;美国大型银行在财务报表中对活期存款的披露口径存在差异。本文将各类存取灵活、相对低息的存款统称为活期存款。

本文选取了中国四大行、美国三大行及中国香港三大发钞行作为样本,考察其负债结构和净息差稳定性的联系。整体来看,中国、美国及中国香港的主要银行负债结构存在明显差异。2014—2023年,美国三大行活期存款合计平均占总存款近80%;中国香港三大发钞行活期存款占比平均也超过70%;而中国四大行的平均活期存款占比在50%以下。

图2将10家样本银行2014—2023年平均活期存款占比,以及其净息差与基础利率的相关系数进行共同展示,可清楚看到,活期存款占比越高的银行,其净息差受市场利率的影响程度越小。换言之,以活期存款为基础构筑的坚实负债结构,不仅有助于银行降低负债成本、获取稳定资金,更可起到银行盈利稳定器的作用,平抑市场利息波动对银行利息收入的扰动,增强商业银行平稳跨越周期的能力。

综合化服务能力是银行跨周期稳定经营的基础

活期存款规模的增长,不可能靠营销取得,而是银行拥有较强综合化服务能力、深度嵌入客户日常交易行为所产生的结果。从对公业务来看,从日常的收单结算、现金管理、资金周转,到链条更长、附加价值更高的贸易融资、供应链金融、信托代理、资金托管等,均会产生沉淀资金。银行只有通过深度介入客户日常金融交易行为,在全链条的各个环节为客户提供服务,才能获得高黏性、高忠诚度客户,并获取客户往来、交易所需的流动资金存款。类似地,对私业务方面,银行通过从工资代发、住房按揭,到信用卡、理财服务、股票基金投资、保险代销、外汇和贵金属交易等全方位介入客户的各种生活场景,成为客户的主要往来银行,才能降低客户的价格敏感度,留住客户的活期存款。如果不能通过提供有竞争力的服务,则只能依靠价格手段,支付高额利息获得稳定资金,这将大大增加负债成本,摊薄银行净利息收入。

另一方面,银行综合化服务能力的提升,可以有效增加银行中间业务收入(费用及佣金收入)。各类日常发生、频率较高的金融交易,不论是证券经纪、基金分销、外汇买卖,还是代客交易、支付结算、贸易融资、资金托管等行为,都是银行服务费的重要来源。由于中间业务收入模式多样、来源广泛,与市场利率周期关联度小,本身就有稳定性高、持续性强、低风险和低资本占用的特点。如一家银行的中间业务收入较好,则其无须在资产端进行激进配置、增大信用曝险,便可保持合理、稳定的盈利水平,同时保持较高的资本充足率。因此,提升中间业务收入也是在市场利率下行周期中,保持业绩良好表现的重要手段。

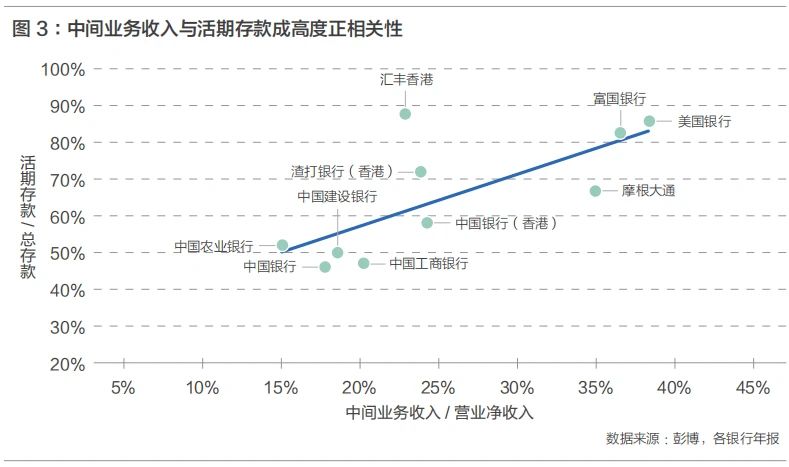

综合化服务能力较强的银行,往往既有较佳的中间业务收入表现,同时也具有较高的活期存款占比。考察10家样本银行2014—2023年中间业务收入占比和活期存款占比的关系,其相关系数高达0.71,具有明显的正向关联。图3展示了2014-2023年样本银行平均中间业务收入占比与平均活期存款占比,其强正相关性可以得到清楚的显示。而图4展示了银行综合化服务能力在银行穿越周期经营能力方面的基础性作用:通过提升中间业务收入占比和提升活期存款占比两个渠道,提高息差收入的稳定性、降低息差收入依赖性,从而在市场利率下行周期中保持盈利的相对稳定。

银行综合化服务能力提升的路径和思考

在2023年度业绩发布会上,中国建设银行张金良董事长表示,做金融要有能力经得起长周期的考验,要摈弃“以规模和速度论英雄”的传统思维,更好统筹总量和结构、规模和效益、短期和长期、局部和全域、发展和安全,实现稳健、均衡、协调、可持续发展。提升综合金融服务水平,是商业银行夯实负债基础、改善收入结构、实现跨长周期、高质量发展的重要途径。目前,我国大型商业银行中间业务收入大致占营业净收入的15%左右,而美国大型银行占比约为30%,这固然与我国银行分业经营、间接融资为主的特点相关,但也在很大程度上反映了我国银行业在综合经营和专业服务能力上还有待提高。向精细化要效益、向内涵化求发展,是摆在中国国有大行面前的重要课题。对此,我们有以下几点思考。

首先,在总体战略层面,商业银行必须牢固树立为实体经济服务理念,建立健全多样化专业性的金融产品和服务体系,有力推动金融服务供给侧改革。从微观角度,商业银行更加全面、有创新性和优质的金融服务供给,可激发、创造广大客户对高质量金融服务的需求,改善客户体验旅程,提升客户资金运用效率和投资回报,促进银行与客户的共同成长。

······

《北大金融评论》第20期已上架

现在征订全年刊和三年刊

即享超值优惠