扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

一、疫情特点

1. 新冠肺炎与SARS比较:传播快,影响大,但致死率低

新冠肺炎的特点和17年前的非典相比较,有很多类似的地方,也有很多不太相似的地方。大致来说,新冠肺炎疫情比SARS传播要快,影响要大,但相对的致死率更低。比较这两种疫情确诊的人数、波及的省份和死亡率,可以看到,相对来说新冠肺炎的确诊人数要多很多,2002年11月1日到2003年7月8日SARS疫情期间,我国累计确诊人数为7754人(含港澳台),而截至2020年2月24日,新冠肺炎疫情累计确诊人数已经接近8万人,是SARS的10余倍。波及的省份跟非典时期比,也有很多新的特点。SARS主要集中在三个省市,占比超过70%,而新冠肺炎在湖北的占比非常高,其它省份的占则非常低。就死亡率而言,SARS死亡率高达9.4%,而新冠肺炎死亡率为3.4%。如果分开来看,由于前期病患没有得到及时救治,湖北死亡率较高,为4.0%,而湖北外仅为0.8%。

2. 与SARS比较:空间差异显著

就空间的影响而言,SARS总体传播的范围是有限的,主要集中在少数两三个省市,很多省市没有或者只有几例,新冠肺炎传播的范围更广。这些也会影响到我国的经济,疫情空间上的差异对房地产市场会产生不同的影响。中国的房地产市场目前处于转型的过程中,再叠加上新冠肺炎的这个特点,就带来了很多新的趋势。

二、经济影响

1. 变量1:当前处于经济调整阶段,第三产业比重超50%

SARS爆发的2003年,中国经济正处于上行周期,第三产业比重刚刚超过40%,加之感染人数不高,经济影响相对较小,疫情之后能够迅速恢复。新冠肺炎疫情爆发的2020年,中国经济正处于调整期,中国经济结构出现了很大的变化,第三产业占比大幅上升,比重在50%以上,由于第二产业和第三产业的服务场景存在差异,因此此次疫情对当下中国经济的冲击较非典更大。此外,疫情也会带动第三产业内部的一些变化,比如线上化,这在房地产行业也表现的很明显。

2. 变量2:移动互联网和物流激活流动性

与SARS相比,新冠肺炎疫情所处时期的一个非常重要的特点为,移动互联网和一大批非常活跃的电商、物流提升了经济应对冲击的韧性和吸收冲击的能力。以快递业为例,许多居民疫情期间的生活离不开快递业所提供的服务,快递和道路、桥梁、通信一样,已经成了当前中国城市生活中的一个很重要的基础设施。

从移动互联网的发展来看,与2003年相比,移动电话用户数、移动电话普及率、互联网上网人数均有一定幅度的增长。同时,2003年还未出现的智能手机,现在已拥有大量的用户,APP的发展也是如此。此外,电商的销售额与2003年相比翻了1500倍,这是一个非常典型的变化。

从交通基础设施和物流的发展来看,与2003年相比,铁路的营业里程、公路、民航、旅客周转量、货物周转量、快递等均有一定幅度的增长,这种现象是一把双刃剑。有一位学者曾研究过欧洲流行病的传播,他提到铁路的里程每增加1000公里,每一次传染病来袭所增加的医疗支出也会相应地增加很大的比例。基础设施的进一步发展既增加了经济的流动性,也加快了传染病的扩散速度。

3. 整体经济:影响前移,振幅收窄,缓慢修复

以2003年SARS疫情对中国经济产生的影响作为参照来预测新冠肺炎疫情可能造成的影响,主要包括以下三点。一是影响前移,本次疫情中所采取的应对措施,其反应的灵敏程度、严厉程度与SARS时期相比前移。二是振幅收窄,分类、分区复工政策的及时推进降低了经济震荡幅度。三是缓慢修复,由于人们对新冠肺炎的了解有限,有效的治疗方法、药物、疫苗等还未出现,疫情的源头尚未查清,社会仍处于一种缓慢的、摸索性的、寻求复工与控制疫情之间的平衡的阶段,这些因素使得经济的修复相较于SARS时期会更加缓慢。

4. 行业影响出现明显分化

中国经济目前处于新旧交替的转型阶段。2008年金融危机以来,中国经济开始回落、调整。回落的产业占GDP的比重相对较大,增长比较快的行业占GDP的比重相对较小,因而从总体上看GDP增速有所回落。但是经济的构成中有一部分是在不断调整的,不同的行业也呈现出不同的发展趋势。行业本身的分化趋势叠加上新冠肺炎疫情的影响,也凸显出了一些新的行业发展特点。

可以看到,受本次疫情影响冲击较大的行业有交通运输、娱乐业、餐饮业、零售、饮料制造等。但与此同时,半导体、通信服务、计算机应用、医疗器械、电子制造、纺织、种植业依然呈现上升趋势。一个典型的例子就是口罩行业,近一两个月中国的口罩生产能力在快速上升,扩张能力预计在1-2个月内显现。此外,由于中国的口罩生产线非常完备,恢复生产的速度以及响应需求的速度会非常快,预计中国很快会成为世界第一大口罩生产国。

三、房地产影响

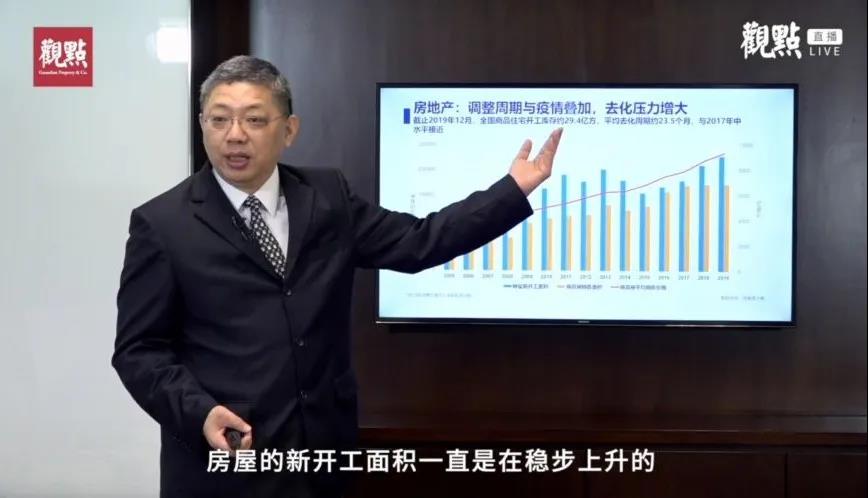

1. 房地产:调整周期与疫情叠加,去化压力增大

当我们聚焦于房地产行业时,本次疫情会带来什么样的影响呢?首先,目前房地产本身就处于一个调整的阶段,叠加了新冠肺炎疫情的影响之后,会使得房地产行业的去化压力明显加大。从2015年到现在,房屋的新开工面积呈现稳步上升趋势,而商品房的销售面积从2017年到现在稳中趋跌,两者叠加使得房地产行业的去化压力明显加大。截止到2019年12月份,全国商品住宅开工的库存大概在29.4亿平方米,平均的去化周期在23.5个月,与2017年年中水平接近。在疫情影响下,房地产销售受阻,去化压力进一步增大。

2. 房地产企业负债处于历史高位,现金流压力增大

如今房地产企业的运作模型依旧呈现高杠杆驱动,快速销售回款的特点。就房地产行业的资产负债率而言,2008年以来呈现稳步上升趋势,现在大致为80%,基本处于历史高位。房地产企业加杠杆的过程,一方面依赖于销售回款,另一方面依赖于从金融市场重新获得再融资的能力。

受到疫情的冲击,很多城市的房地产企业销售回款受到明显的影响,债务陆续到期,使得现金流压力增大。2019年这一趋势已十分明显,该年全国有528家房企发布破产公告。2020年1-2月,全国申请破产的房地产企业累计已超过100家。按照目前的趋势来看,即使是保持现有发展趋势以及其它条件不变,2020年房地产企业破产的数目也将会达到600-700家。同时随着疫情的发展,一些杠杆率比较高的原本还可能维持其现金流的企业,由于疫情打乱了其交易的节奏和现金流的安排,可能会陷入危机。疫情加速了洗牌,今年房地产行业洗牌的力度相较于2019年会更大,这是一个非常重要的变化。

3. 疫情严重影响成交量,恢复缓慢

就疫情对于房地产市场的成交量而言,将一线、二线和三四线城市做一个区分可以看出,不考虑春节因素,疫情对成交量的影响也是非常明显的。

一手房方面,因疫情的急速蔓延,60余个省市下发通知,明确要求暂停售楼处销售活动,售楼处被迫关闭,直接影响便是项目现场销售活动“停摆”,超过95%的城市新增房源遭遇“零供应”,出现了陡峭的一手房成交量的下降。可能是由于三四线城市交易的支撑,2月第三周才开始出现小量回升,但与疫情之前的成交量相比仍然显现出巨大的落差。

二手房方面,二月市场成交量连续三周几乎“零成交”,第四周以北京、上海、成都、大连等城市为主开始出现回升,但较去年节后同期下降94.5%,依旧处于成交比较低迷的状态。

4. 房企现金流受阻,偿债压力陡增

从房地产的资金运作模式来看,其特征主要为高杠杆率、高负债率,以及驱动快速开发和销售的回款,在受到冲击的时候,房地产企业往往会受到较大的压力,吸收冲击的能力相对也比较弱。根据平安证券研究所测算,2020年房企境内债券到期5902亿元,海外发债到期2136亿元,房地产信托到期6544亿元,合计约1.46万亿元,较2019年实际到期值增长19%。2月到期金额为672亿,3月到期金额增至1240亿,逐月上升,7月到期值达到峰值1490亿。

以恒大为例,2020年2-6月到期债权余额为124亿元,经营性现金流为-456亿元,短期内资金情况将面临很大挑战。如果销售不能迅速回款,对房企的冲击是不言而喻的。对比这些有代表性的房地产企业的现金流和到期债权,可以预期到他们必须找到新的融资产品或者加速现金流的回笼。

四、房地产趋势

1. 未来立足点:十大基本面

在新特点、新趋势叠加疫情影响的情况下,未来中国房地产市场的发展趋势将在10个方面出现新的基本变化。

(1)进入政策平稳和房价平稳的“双稳周期”。目前我国房地产市场的规模已十分庞大,整个经济对其交易活跃程度非常敏感,同时房地产行业又是国计民生非常重要的一个领域,因而房地产市场“既影响经济增长,又影响国计民生”。当我们观察国家重要的政策文件时,会看到一个非常有趣的现象:每当房地产的相关内容在经济增长部分出现时,政策更倾向于扶持房地产,并把它作为刺激增长的工具;每当房地产的相关内容在民生部分出现时,政策则更为强调应抑制房价过快上涨,不要给城市居民生活带来过大的压力和过高的成本。近期政策实际上正处于二者之间的平衡阶段,房地产开始进入政策相对平稳、房价相对平稳的“双稳周期”。在比较平稳的条件下,房地产市场开始呈现结构转型、行业洗牌、商业模式更新升级、商业规则变化的特征。

(2)增量需求仍在,换房改善需求成主导。无论我们按照哪种城市化发展的模型进行推演和计算,比如世界银行的模型、欧美甚至拉美的城市化路径,中国房地产市场需求高速增长的最快阶段都已经过去。但未来10年中国城市化率还有10%的上升空间也已成为共识,1.4亿人从农村向城市迁移居住带来的增量需求或是中国房地产市场发展的最后一个巨大的增量红利。这些人口带来的增量需求在接近尾声,但超过70亿平方米的增量住房面积需求还是会给人们未来选择的城市和区域带来一个持续增长的市场空间。

大家通常会说中国房地产市场增长最快的阶段已逐步远去,但现在还有一波城市化的过程,其中一个很重要的观察指标就是家庭套数比。在中国房改开始的初期,家庭套数比最开始的时候只有0.6-0.7,经过这么多年的房地产开发,目前家庭套数比已经上升到1-1.1之间。观察日本、美国这些发达国家的城市化路径,家庭套数比大概到1.15左右时一手房的增长空间就告一段落,房地产开始进入存量市场,因而中国目前的城市化还在继续推进。

本次疫情暴露出了我国的城市化在取得重大成就的同时也存在不足之处,比如有相当一部分在城市工作生活的流动人口却不被城市生活所吸纳融合,进而导致了大规模的人口流动,这说明智慧城市在公共服务、应急管理应用方面的不足,这或将成为接下来中国城市化进一步改进、提升质量的重要增长点,进而也体现了不同城市之间吸引新增人口的能力的巨大差异。因此,各个不同地区的城市政府在这次应对疫情过程中所表现出来的公共服务能力、应急管理能力和资源调配能力将成为人们未来选择居住城市的一个重要参考指标,表现突出的城市在疫情恢复后会展现出更强的吸引人口流入的能力。

目前增量需求仍在,但换房改善居住条件的需求呈主导。现在住房严重短缺的阶段已经过去,但中高收入阶层在改善住房条件方面的需求也会使房地产市场形成一个增量的需求。很多城市里居民的买房行为呈现出一连串交易行为的特点,即卖掉旧房、买入一手房、叠加房地产增量部分融资,这个过程不能割裂开来看。房地产增量需求还在,城市化还有一波已成共识,城市化率再上升10%是中国房地产行业需高度关注的一个红利——增量红利。尽管中国住房告别了全面短缺阶段,但是中高收入阶层的住房需求以及这次的疫情冲击会给人们带来很多观念、生活方式上的影响,也对所其所居住城市在疫情和公共医疗方面提出了更高的要求,进而带来增量需求的变化和分化。

(3)流动人口租房需求非常庞大。租房需求在一、二线城市以及人口流入大、需求量大、供应不足的城市非常庞大,但目前流动人口的租房需求得不到有效满足,总体上租赁市场的发展是不足的。流动人口内部呈现出的重要特点是,向城市迁移的一二代人口,其子女出生于城市并在城市生活,很难再返回农村。

因此这次疫情也暴露出我们的城市化过程中存在对于这部分人群融入城市化中的制度建设和提供支持的不足。这部分流动人口有几个特点,他们在城市长期化居住意愿越来越强烈,并且与改革开放初期一个人到沿海打工不同,目前是整个家庭都在城市居住,但同时他的支付能力又不足以支撑购买商业住房,这就产生了非常巨大的流动人口租房的需求。所以房地产市场不能仅停留在不断地开发房子上,也要考虑租和售如何同时得到很好的发展。

(4)老旧小区和物业服务,特别是老旧小区的改造,再加上物业服务的需求,在疫情之后会有一个比较强的爆发。平时没有应急事件时,物业管理的好坏对一个小区的价值影响不大,但是这次疫情体现出物业管理能力较强的小区和物业管理低效率的小区在应对冲击方面有天壤之别,小区的互助能力、维持秩序等能力会成为非常重要的特性。在北京、广州、天津这些发展较久的城市,房龄超过30年的房子占比非常高,因而带来非常大的老旧小区改造需求。