廖博:低息差时代,券商如何突围?

2024年,券商撤销营业网点的力度进一步加大。7月份西部证券、光大证券、天风证券3家上市券商就已陆续发布公告称,将撤销旗下部分营业部。另外,国投证券已裁撤了超36家营业部。与前几年跑马圈地抢占市场份额相比,今年以来券商营业部收缩趋势变得更加明显。

浙商证券宏观分析师廖博在《北大金融评论》发文表示,精准赋能新质生产力是券商突围的重要抓手,特别是通过中介类等轻资产业务实现券商的降本增效,以及通过培育以母基金为代表的耐心资本分享新质生产力的价值红利。

本文完整版刊登于《北大金融评论》第20期。

2024年,券商撤销营业网点的力度进一步加大。7月份西部证券、光大证券、天风证券3家上市券商就已陆续发布公告称,将撤销旗下部分营业部。另外,国投证券已裁撤了超36家营业部。与前几年跑马圈地抢占市场份额相比,今年以来券商营业部收缩趋势变得更加明显。

浙商证券宏观分析师廖博在《北大金融评论》发文表示,精准赋能新质生产力是券商突围的重要抓手,特别是通过中介类等轻资产业务实现券商的降本增效,以及通过培育以母基金为代表的耐心资本分享新质生产力的价值红利。

本文完整版刊登于《北大金融评论》第20期。

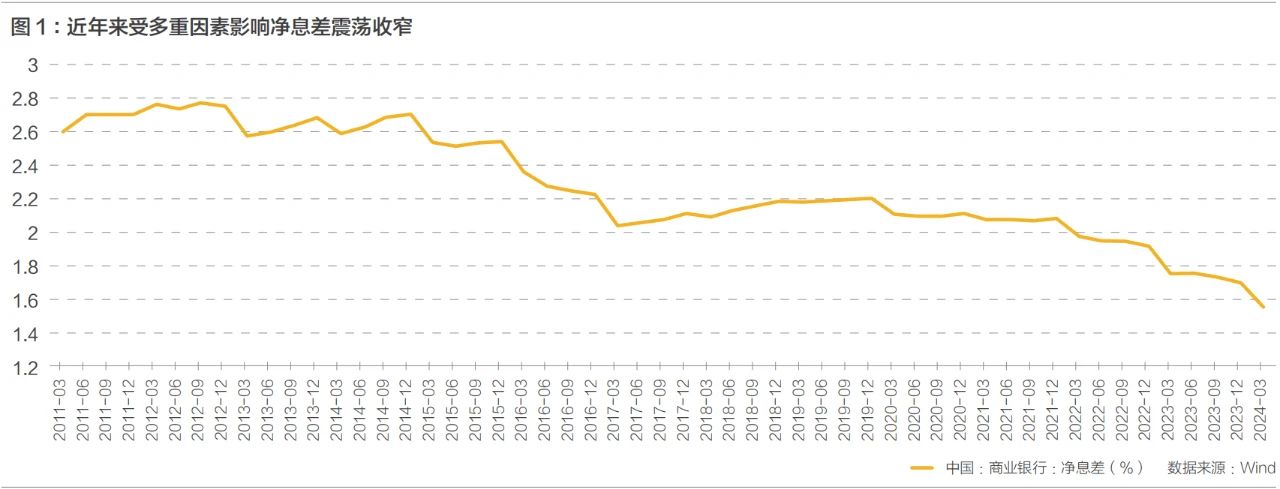

随着信用业务成为券商业务发展的驱动,净息差也成为证券行业关注的焦点,利差收入对于券商利润的影响不可忽视。国家金融监管总局发布的数据显示,2024年一季度商业银行净息差为1.54%,较2023年同期的1.69%下滑0.15个百分点。在净息差收窄趋势不改的背景下,如何维持经营业绩可持续增长、探索业务增量,成为了当前泛金融行业亟待破局的挑战。

本文尝试提出,精准赋能新质生产力是券商突围的重要抓手,特别是通过中介类等轻资产业务实现券商的降本增效,以及通过培育以母基金为代表的耐心资本分享新质生产力的价值红利。

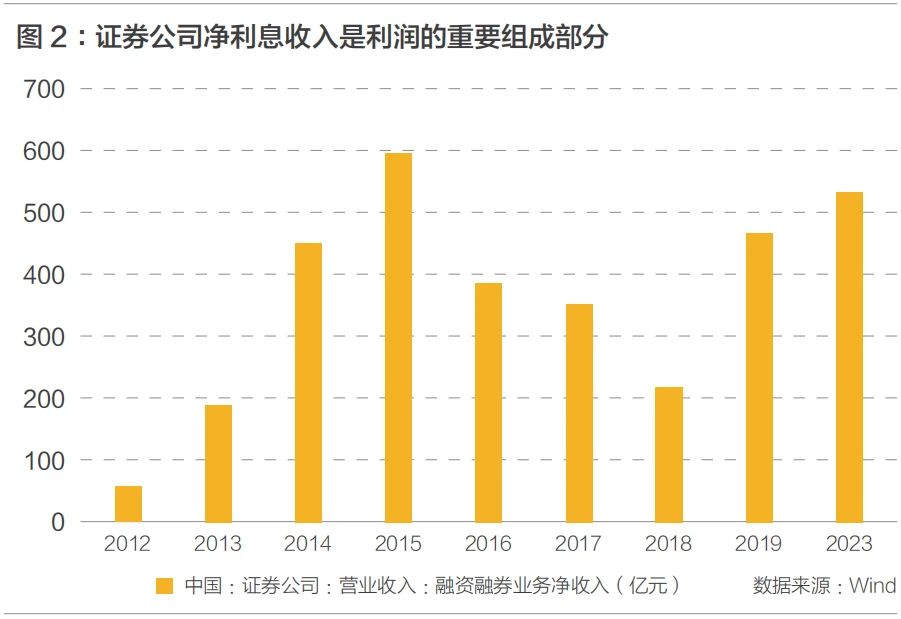

整体来看,券商的业务类型可分为中介类和杠杆类,其中信用业务是杠杆类业务的重要组成部分。中介类业务主要基于专业人才和品牌优势,为客户提供综合服务并从中获取佣金收入,包括经纪、承销保荐、财务顾问和资产管理等业务。而杠杆类业务则主要依赖券商自身的资产负债表开展,主要包括两大方向。

第一,信用业务、做市业务和衍生品业务等,其本质是为客户提供风险管理和流动性支持,获取净息差或者买卖价差收入。第二,券商资本金投资业务,以自营投资、VC和PE投资等为代表,获取资本利得。过去一段时间,信用业务是券商盈利端的主要组成部分。特别是融资融券、股票质押式回购等信用业务,通过向客户提供资金流动性来获取利息。根据证券业协会的统计,2023年145家证券公司实现利息净收入531.5亿元。

综合研判,我国利率中枢可能短期震荡后进一步下行,与之对应的净息差水平较难回升。后续货币政策将延续总量略宽松基调,收缩型政策出台的概率不大,银行间市场积累的超额储蓄较难大幅流入股市、楼市和消费,资产荒背景下仍然需要配置债券,利率较难出现超预期上行。券商作为连接科技和产业的重要工具,为应对当前和未来的低息差环境,要以自身的高质量发展更好地服务经济社会高质量发展的大局,充分发挥自身在金融领域的专业优势,更好服务新产业新业态新技术等创新,有效助力加速构建新质生产力。

首先,应更加全面地认识到,劳动者、劳动资料、劳动对象是新质生产力的基础。第一,打造新型劳动者队伍,最大限度发挥工程师效用。这也触发我们对中长期人口问题的再认识,我国人口质量的重要性和优越性会进一步抬升,政策层面今年政府工作报告也把科教兴国放在更加突出的位置。第二,新型生产工具更多强调新型举国体制。与传统的举国体制比较,新型举国体制最典型的特征在于多条技术路线并举,更加强调建设科技基础设施平台、新型共享平台,并在平台上进行揭榜挂帅。第三,生产关系的变化不容忽视。本轮人工智能科技革命演绎的过程中,生产关系可能进一步优化调整。总体来看,在未来较长一段时间内,第四次科技革命可能都以碎片化的人工智能技术突破为主导,最终可能出现人形机器人广泛应用于生产和生活中,并带来全要素生产率的显著提升。

具体从产业分布来看,新质生产力对应十七个主要产业,即八大战略性新兴产业和九大未来产业。其中,八大战略性新兴产业包含新一代信息技术、新能源、新材料、高端装备、新能源汽车、绿色环保等,而九大未来产业是主要存在预期差的领域,包括元宇宙、脑机接口、量子信息、人形机器人、人工智能、未来网络、新型储能等。

我们判断,新质生产力的发展需要跨越较长周期,对经济社会各个领域都将造成深刻影响,在人工智能成为大趋势、我国全面建设中国式现代化的时代背景下,对于券商而言,客观上要求树立正确经营理念,处理好功能性和盈利性间的关系,需要更多发挥货币中介、信用中介、信息中介的核心作用,因此布局新赛道是培育新质生产力的重要路径。

整体来看,券商在分担创新风险、促进创新资本形成、优化创新资源配置等方面具有天然优势,赋能新质生产力发展大有可为。从发展路径上看,需要紧盯世界技术前沿趋势以及国家统筹发展与安全发展需求,围绕国家政策导向进行研判,提前布局战略新兴产业和未来产业,为更多具备持续经营能力、有投资价值的优质企业提供资本支持。

第一,券商加速促进科技成果转化。新质生产力以研发创新与生产提质为核心,将企业的经营发展从要素驱动型向创新驱动型转变。从实践案例看,券商前瞻性布局新质生产力产业研究,走在市场曲线之前,通过积极支持科技型企业上市和并购重组活动,提供上市咨询、价值评估、IPO承销、并购顾问等专业服务,帮助科技企业设计和实施融资计划,提高上市和并购的成功率。同时,也可以发挥做市商的主要功能,为科技型企业在证券交易所、股票市场、债券市场等平台上提供流动性和交易渠道。

第二,券商着力壮大传统产业改造升级。新质生产力的价值在于全要素生产率的显著提升,传统产业经过技术改造也将成为培育新质生产力的主阵地。目前,一些以生产制造为核心的传统行业面临较大挑战,更需要在推进高水平科技创新、推动关键技术攻关等方面发挥示范引领作用,抓住机遇注入优质资产、出清低效产能,实施兼并整合,通过自身的高质量发展提升投资价值,增强投资者获得感。这意味着,传统产业进行新质生产力重塑将带来大量投资需求,也为券商赋能传统产业创造了更多机遇。

第三,券商系风险资本更好地与新质生产力的战略相匹配。受益于券商系风险资本在一级市场的投资布局经验,以及充足的LP资源,叠加完备的风控机制和投研能力,私募股权等创新业务正在成为券商净利润来源的有力补充,中长期仍有较大的潜力。例如:浙商证券2024年进一步扩大浙商资本的管理规模,加快推进私募股权基金的平台化建设,并围绕国家战略性新兴产业积极进行投资布局,全力推动私募股权基金业务实现跨越式发展。近年来政府引导基金对优秀管理人的需求增大,越来越多的券商私募子公司成为母基金管理人首选。

此外,证券公司须把握时代脉搏,将新质生产力深度融入业务流程与服务模式,引领行业服务标准的革新。人工智能、大数据、云计算、物联网等前沿技术,与研究、投行、经纪、自营、资管业务深度融合,对证券行业的核心业务开展、风险控制、合规监管等方面进行了革新与拓展,智能投顾、智能投研、金融云等新型服务或产品随之诞生。具体来看:一是深度挖掘大数据潜力,通过精密的数据分析模型,精确捕捉市场动态,为投资者提供科学决策的坚实依据,增强市场洞察能力;二是灵活部署云计算技术,提升服务的时效性和定制化水平;三是广泛应用人工智能技术,在风险管理、量化投资等方面展现出变革性的效能提升,推动服务智能化的边界拓展;四是积极探索区块链技术的创新应用场景,通过增强交易透明度和安全性,降低成本,提升整个链条价值。

······

《北大金融评论》第20期已上架

现在征订全年刊和三年刊

即享超值优惠

快扫码订阅吧~