近年来,全球银行业普遍面临着低净息差的挑战,这一现象不仅对银行的盈利能力造成了直接影响,还对全球金融市场和经济增长产生了深远影响。

香港中文大学(深圳)经管学院教授、深圳高等金融研究院宏观金融稳定与创新研究中心主任王健与合作者在《北大金融评论》发文深入探讨了低净息差的成因及其对银行业的多方面影响。他指出,全球经济增长放缓和产能相对于消费需求过剩造成长期利率处于不断下行的通道,使得收益率曲线扁平化成为常态,银行业的净息差不断被挤压。

本文完整版刊登于《北大金融评论》第20期。

近年来,全球银行业普遍面临着低净息差的挑战,这一现象不仅对银行的盈利能力造成了直接影响,还对全球金融市场和经济增长产生了深远影响。

香港中文大学(深圳)经管学院教授、深圳高等金融研究院宏观金融稳定与创新研究中心主任王健与合作者在《北大金融评论》发文深入探讨了低净息差的成因及其对银行业的多方面影响。他指出,全球经济增长放缓和产能相对于消费需求过剩造成长期利率处于不断下行的通道,使得收益率曲线扁平化成为常态,银行业的净息差不断被挤压。

本文完整版刊登于《北大金融评论》第20期。

全球金融环境中的长期低净息差现象及风险

自2008年金融危机以来,全球商业银行普遍面临净息差显著下滑的困境。尤其是在2022年,全球通胀迫使美联储快速加息后,金融机构的短期融资成本大幅攀升,甚至出现收益率曲线长期倒挂的情况,低净息差引发的各种问题也开始在银行、证券、保险和信托等金融机构中集中爆发。

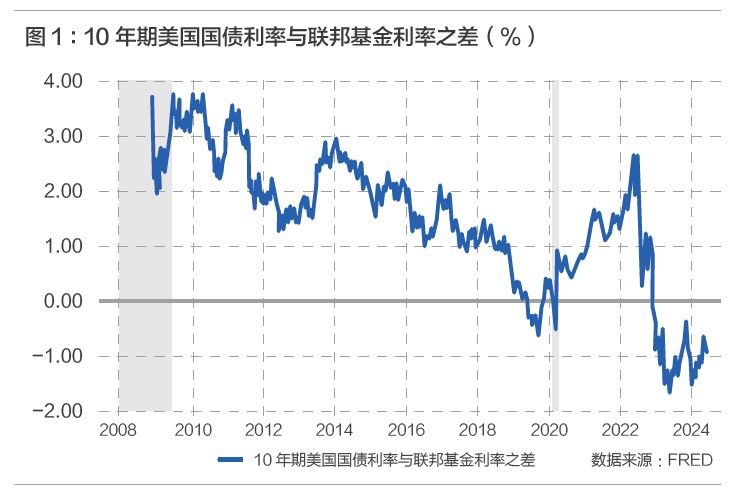

银行净息差是指其净利息收入和全部生息资产的比值,反映了银行资产的盈利能力。由于借短贷长的商业模式,银行等金融机构的重要利润来源是长期利率和短期利率之间的差异,也被称为收益率曲线。2008年金融危机后,美联储等央行把短期利率降低到零附近,同时通过量化宽松政策压低长期利率,刺激经济复苏。这种政策虽然对支持实体经济和就业市场起到一定作用,但也降低了长短期利率之间的息差,造成了收益率曲线的扁平化。

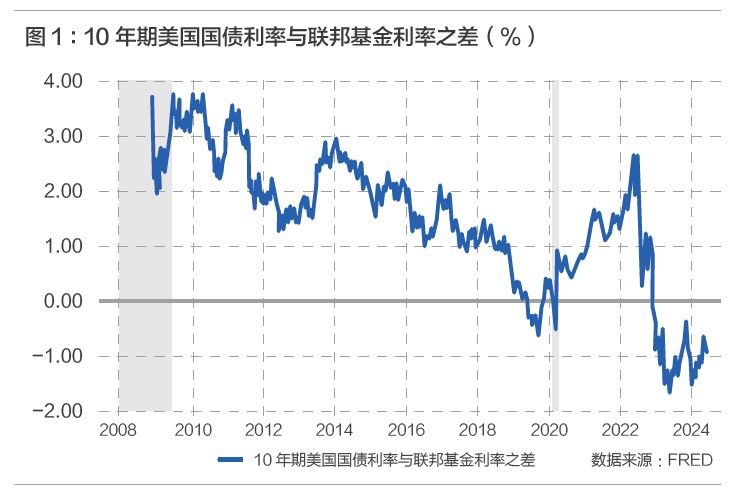

图1显示了美国10年期国债利率和美联储的政策利率(联邦基金利率)之间的息差从2008年的3%一路下滑到零附近。2022年美联储迫于通胀压力快速加息后,息差更是变成负值。这种收益率曲线的长期扁平化甚至倒挂,是对银行等金融机构非常不利的宏观环境因素。

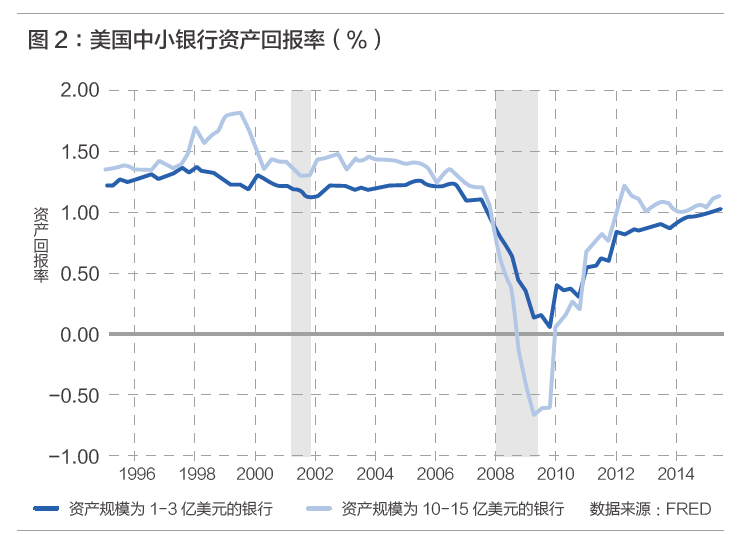

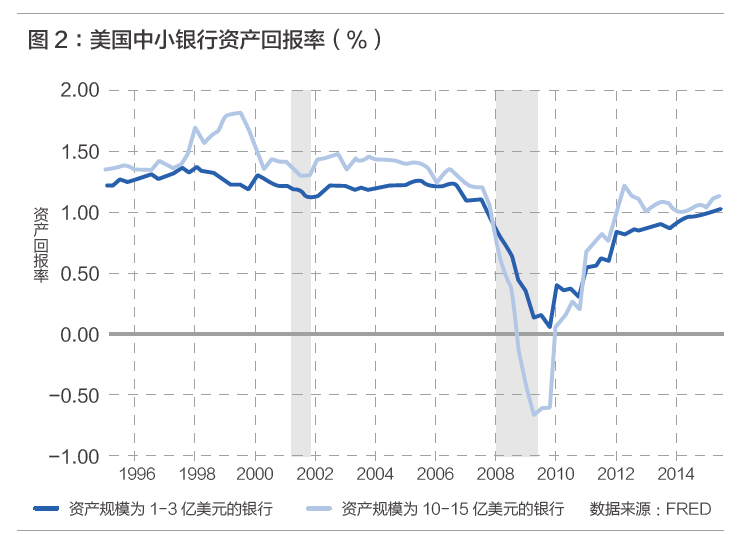

收益率曲线扁平化的直接后果就是银行盈利能力下降,尤其是中小银行(图2)。2008年金融危机后,美国中小银行的资产回报率下降了50%左右。面对这种不利的宏观环境,为了保持较高的股本回报率,银行往往会把资产尽量多配置在长期端并通过提高杠杆率来扩大资产规模。同时在吸收存款时,银行也希望通过发展机构大客户降低日常管理费用,实现降本增效。这些操作在去年倒闭的硅谷银行和Signature Bank中都有不同程度的体现。尽管有不少分析师把这些银行的倒闭归咎于银行自身的管理不善,但我们认为更深层的原因是在金融危机后的十几年时间里,银行等金融机构的盈利空间随着收益率曲线的扁平化被挤压,银行管理层为了保持之前的股本回报率、获得董事会的认可,不得不在日常操作上变得更加激进和冒险。不仅银行如此,利润主要来自净息差的其他金融机构也面临同样的困境,并采用了类似的方法应对该挑战。

金融危机后相当长的一段时间内,全球金融市场的宏观环境相对稳定,通胀率和短期利率都保持在低位。银行等金融机构的上述操作虽然存在风险,但并没有被充分暴露出来,甚至银行的资产回报率还因为宏观经济改善后的贷款违约率下降而出现回升。这种情况一直持续到2022年美联储在全球通胀的压力下被迫快速加息。短期融资成本的大幅快速上升重创了银行等金融机构的盈利水平,甚至导致硅谷银行等金融机构倒闭。

我们认为未来银行业将持续面临类似的挑战。一方面,全球经济增长放缓和产能相对于消费需求过剩造成长期利率处于不断下行的通道,使得收益率曲线扁平化成为常态,银行业的净息差不断被挤压。另一方面,地缘政治迫使全球产业链重组,持续拉高全球生产成本,全球经济的滞胀状态短期难以缓解,甚至会反复出现。这将迫使央行时常要大幅提升短期政策利率来稳定通胀预期,避免通胀失控的局面。因此,预计未来收益率曲线倒挂的现象将比以往出现得更频繁,持续时间也会更长,对银行等金融机构的运营造成巨大挑战。

全球银行业面临的低净息差挑战不仅是一个行业内部的问题,更对整个经济体系的稳定与金融市场的长远发展产生深远影响。低净息差削弱了银行的盈利能力,限制了其在创新和发展新业务方面的投入能力,进而可能导致金融服务的减少和经济活力的下降。此外,低净息差还可能引发银行在追求收益的过程中承担更高的风险,从而加剧金融系统的脆弱性。因此,如何应对低净息差挑战,已成为全球银行业亟待解决的关键问题。

如何应对低净息差带来的挑战?

如何应对上述不利的宏观金融环境?从微观层面看,银行等金融机构需要多元化收入来源,通过增加非利息收入的渠道来减轻息差收入降低的影响。例如,银行可以通过提高手续费和佣金收入,或者发展新的金融产品和服务来降低低息差对传统渠道收入和利润的影响。然而这些微观运营策略也往往需要宏观监管的理解和配合。

2008年金融危机后,美国民间反金融精英的呼声高涨。受到“占领华尔街”等民粹运动影响,美国国会迅速出台了以保护消费者为名义的法律,限制银行收取ATM手续费和储户透支罚金等非利息性收入。这些政策在一定程度上导致硅谷银行等商业银行不得不铤而走险,通过更激进的资产配置和更高的杠杆率来维持自身的股本回报率。金融监管机构在保证市场存在相对充分的竞争后,应该允许银行,尤其是中小银行,根据自身所处的宏观环境和未来发展来决定收入来源和定价,而非过多进行微观层面干预,否则可能会造成更大的金融风险。

但并不能因为银行等金融机构处于不利的宏观环境,而放松监管。对于银行的高风险行为,如通过提高杠杆率和放松流动性风险管理的方式维持高额股本回报率的行为,监管机构则要加强监管。净息差下降后,为了维持收入和利润规模,银行可以通过扩大资产规模和调整资产结构来应对。如前所述,这种操作在低利率和低通胀的环境中问题不大。然而宏观环境一旦逆转,短期利率快速上行后相关的金融风险都会被暴露出来。因此,对于大而不倒的巨无霸银行,需要加强平时的监管,通过压力测试等方式确保这些金融机构的风险敞口处于合理水平。虽然过去两年美国出现了一些类似硅谷银行倒闭的案例,但并没有发生类似2008年金融危机那样的系统性金融风险爆雷。这个很大程度归功于金融危机后美国加强了对大型金融机构的监管,尤其是依托巴塞尔协议框架对大型跨国银行进行了更加细致和严格的监管,并授权金融市场稳定委员会对美国的影子银行风险进行定期评估和相应调整监管方式。

李芷儒,深圳高等金融研究院宏观金融稳定与创新研究中心研究助理

······

《北大金融评论》第20期已上架

现在征订全年刊和三年刊

即享超值优惠

快扫码订阅吧~