扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

1994年分税制开启了中央地方按税种划分收入的分成方式,此后中央持续完善分税制框架下收入划分、事权及支出责任划分以及相关配套制度。但目前央地财政事权和支出责任划分还存在一定的不清晰、不合理问题,导致资源配置效率不高,地方政府支出压力较大。新一轮财税体制改革需厘清政府职能定位,加强央地事权及支出责任划分及相关配套制度改革。

央地事权责任划分合理性、规范性有待提高,法律制度相对缺乏

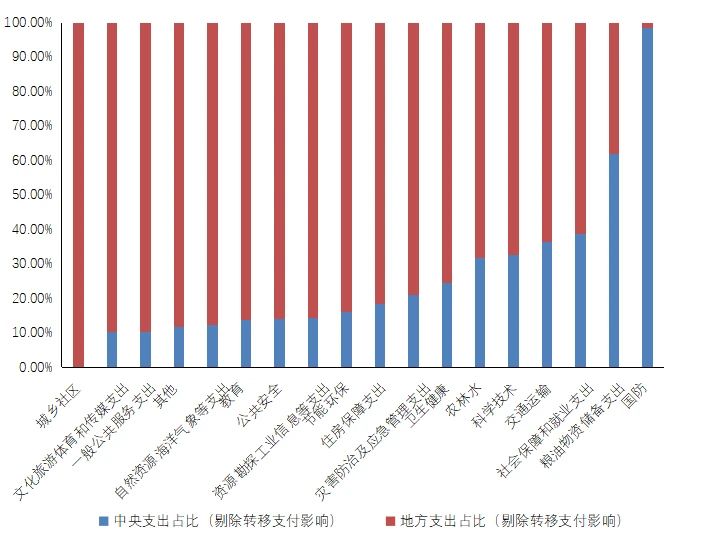

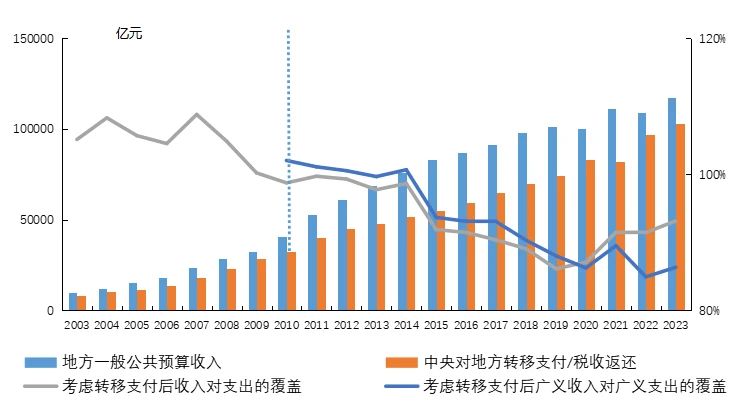

部分具有一定全局性、外溢性意义的支出责任过度下放,地方政府承担较多事权及支出责任。中央本级支出主要集中在国防、粮油物资储备等方面,其余主要领域普遍以地方支出为主,社保、教育等具有较强全局性、外溢性的领域,地方支出占比也分别超八成、六成(见图1)。疫情期间,地方政府承担了大量宏观调控及公共服务职责,支出负担进一步加大。考虑转移支付后,地方财政自2008年金融危机以来持续收不抵支,2023年考虑转移支付后的地方收入对广义支出的覆盖程度仅86.3%(见图2)。

图1:主要领域央地财政支出比例

数据来源:Wind,中诚信国际区域风险数据库

图2:考虑中央转移支付后的地方财政收入难以覆盖支出

数据来源:Wind,中诚信国际区域风险数据库

部分领域事权和支出责任划分方案规定较笼统,存在模糊地带,且缺乏统一的法律规定,实施性有待提高。第一,不同级次政府间事权责任界定相对不清晰,《中华人民共和国地方各级人民代表大会和地方各级人民政府组织法》对县级以上人民政府的职权规定相同,没有区分政府级次,对乡级政府职权规定与县级相比删除了若干职权,但差异不大;在央地事权划分上,央地共同事权较多,中央一般通过对地方进行一定比例补助来执行,但在具体实践中易出现职责不清,相互挤占或都不管理的情况。第二,事权责任不清晰导致支出责任也不清晰,由于政府的隶属关系,上级部门容易习惯性将事权责任下移,出现越是基层政府,事权越多的不合理现象。第三,我国现有事权及支出责任划分方案都是以党和政府颁布的文件形式出现,尚无统一完整的明晰划分政府间事权责任和支出责任的法律法规,容易使得政府间事权责任和支出责任划分具有非正式性、偶然性和随意性,同时也增加了政府间博弈难度和谈判成本,制度稳定性较差。

清晰合理划分央地事权与支出责任,完善转移支付制度

其一,厘清政府与市场关系,明晰政府事权及支出责任边界,充分发挥市场机制作用,减轻政府支出压力。对于公益属性强且关系社会民生的纯公共领域,仍以政府承担为主;对于市场化程度较高、公益属性逐步减弱的准公共领域,应注重发挥政府投资引导作用,鼓励社会资本深度参与;对于完全可由市场机制解决的领域,应简政放权,松绑支持,在减轻政府事权压力的同时更好发挥市场在资源分配中的作用。

其二,深化央地间事权及支出责任改革,适度上移部分支出责任至中央,推动事权划分规范化、法制化。一是要持续推进事权及支出责任改革,在既有的央地事权责任划分改革领域进一步细化落实,调整、理顺央地事权划分的具体安排,提高可操作性;同时也要结合新形势发展进一步拓展新领域改革。二是要有层次地上移部分事权及支出责任至中央,重点将涉及生产要素全国流动和市场统一的事务,以及跨区域的事务明确为中央财政事权,加强中央直接履行的事权和支出责任;适当上移教育、社保、科学技术等具有全局性、外溢性领域支出责任至中央,降低地方财政负担。三是在法律层面明确事权划分原则,对中央事权、地方事权、央地共同事权做出原则性、根本性的裁定,保证事权划分方式的稳定性、有效性和持续性。

其三,完善转移支付制度,发挥政策效能。近年来中央对地方转移支付规模持续上升,2023年规模突破10万亿,占地方综合财力比重或超30%,较高规模的转移支付对于缓解地方财政压力发挥了重要作用,但过多的转移支付也对充分发挥地方积极性产生一定制约,易引发道德风险。短期内建议持续加大中央转移支付力度,减轻地方财政压力;中长期则需通过制度完善提高转移支付制度分配的合理性、资金使用的有效性,更好发挥转移支付制度效能。一方面要优化转移支付结构,进一步完善分配方法;另一方面,要健全从源头到末端的转移支付管理体系,将资金用在刀刃上。

推进省以下财税体制改革,提升基层公共服务水平

目前我国省以下财政体制基本形成,但较央地间改革相对滞后,是建立现代财政体制的薄弱环节。近年来全国近五成区县财政自给率不足30%,基层财政持续承压,伴随新型城镇化进程加快,对基本公共服务均等化要求提升,后续应在更深层次推进省以下财政体制改革,增强基层财政运行保障。

省以下财政改革相对滞后,仍待进一步规范化及制度化

一是部分事权范围及支出责任划分不清晰,制度效率偏低。党的十八大以来,我国省以下财税体制改革已有针对性地推进,2022年国办20号文提出了纲领性意见,但目前改革相对偏慢,且现行制度文件的横纵向差异均较小,缺乏更为有力有效的制度性约束。一方面是省以下各级政府间的事权划分较为模糊,尤其是市以下划分更不彻底,且缺乏上位法约束下分配主观性较强,上下级博弈难度大,易导致下级政府被动接受上级安排的事权,加大基层支出压力。另一方面是支出责任分担机制仍待完善。除各级政府本级经常性支出归属相对清晰外,一些基本公共服务支出事项多级政府共担特点明显,且部分公共支出领域尚未约定政府间基本分担关系,存在一事一议、上下博弈、互相推诿的情况,易导致支出责任层层下移。

二是税源分配、税收分享仍有一定优化空间。在“分税制”基础上,各省自主确定税收分享方式,不同区域、不同税种间省以下分成比例差异较大,虽有助于协调区域均衡发展,但由于法律约束欠缺,也存在税源分配、税收分享的不足之处。一方面,省以下税源高度重叠、共享税较多且均由上级政府确定分配比例,导致部分基层政府培育税源积极性不足,且制度层面的约束不足可能导致纵向层级间的竞争,基层政府明显处于弱势。另一方面,税收分享方式待进一步规范,同一税费收入在省与市、省直管县,市与所辖区、县之间的分享比例差异较大,或出于对弱地区的支持,但易造成管理混乱或过度干预市场。

三是省以下转移支付制度仍有完善空间。目前省以下转移支付分配使用及绩效管理机制仍有一定不足,省以下转移支付由省级政府掌握分配权,上下级博弈中额度分配存在随意性,易影响财力均衡效果及资金配置效率,且资金层层下达中面临时效性滞后、精准性不足等问题,较难满足基层需求。

理清省以下财政关系,适度上移事权下放财权、完善转移支付

其一,加强顶层设计提升法律约束力,清晰界定各级事权、适度强化省级事权,并严格根据事权界定支出责任,差别化确定省以下分担比例。根据基本公共服务受益范围清晰界定省以下各级事权,适度强化省级事权,共同事权要考虑各方受益程度及市县承受能力;同时可探索对现有民生事项进行“瘦身”改革,取消、合并部分不符合现阶段发展需求的事项。支出责任需严格根据事权界定,严禁向下层层“转嫁”,共同事权支出责任需考虑市县经济发展水平、财力状况,差别化确定各级支出责任分担比例。此外需注意,省以下事权责任划分同样需以规范化、法律化的形式确定下来,并从顶层设计角度研究建立动态调整机制,提高制度约束力,从而保证划分的有效性和稳定性。

其二,理顺省以下收入关系,适度下放财权,规范收入分享方式,并落实税收法定原则。目前部分省份省本级集中了更高的收入,财事权不匹配易加大基层矛盾,如2022年剔除直辖市后,宁夏、海南、贵州省本级一般公共预算收入占比高达41.9%、34.9%和30.9%,其支出占比分别为25.8%、28.1%和24.5%,对应缺口为16.1、6.8和6.4个百分点。因此,后续应进一步理顺省以下收入关系,加快地方税建设,落实税收法定原则,并适度推动财力下沉,可适当研究提高市县税收分成比例的可行性,但针对省内发展差异大的区域,省本级也需集中一定财力,支持财力薄弱地区。

其三,科学完善省以下转移支付制度,加大对薄弱地区、基层政府支持力度。第一,分类完善转移支付机制。一般性转移支付需注重区域间财力均衡,辖内发展水平差异较大的区域可适当提升省级留成比例;专项转移支付可逐步退出市场机制能有效调节的领域,社会资本活跃区域可适当控制专项转移支付规模;共同财政事权转移支付需严格匹配事权责任,确保本级事权责任履行到位。第二