当下,在市场对是否进入高利率时代的讨论中,不可避免的是对自然利率是否长期性抬升的讨论,但尚未有一致结论。自然利率无法直接观测,代表性的纽约联储HLW模型测算疫情后的自然利率与其趋势均低于疫情前水平,IMF在2023年4月的《世界经济展望》报告中同样认为近几十年来导致自然利率下行的因素在疫情后并未发生明显逆转。

方正证券研究所联席海外宏观首席分析师张佳炜在《北大金融评论》撰文指出,在对自然利率趋势性变化尚未有定论的情况下,美联储官方与资本市场均抬高了对未来利率中枢的预期,其内在逻辑更多来自于2020年以来供给冲击→自然利率(短期)下行→通胀中枢上行→名义中性利率抬升这一机制。对于人工智能引领的技术进步、全球范围内公共投资的增长等是否带来自然利率的趋势性上行,进而推升长期实际中性利率,则尚待时间的检验。

本文完整版刊登于《北大金融评论》第18期。

利率中枢上移了吗?

在经历了2022年美国通胀飙升、美联储加码紧缩货币的宏观冲击后,市场开启了对更长周期叙事的讨论,如我们是否已经结束了“三低时代(低利率、低通胀率、低波动率)”,并再次回到了“三高时代(高利率、高通胀率、高波动率)”。这里市场讨论的一个核心问题是,利率中枢R*是否抬升?

官方机构:美联储最新点阵图显示部分FOMC委员认为长期政策利率已经抬升。2023年8月Jackson Hole央行年会前,市场曾就美联储是否会上调中性利率展开广泛讨论。最终Powell的演讲内容并非在探讨这一话题,但9月FOMC公布的点阵图显示,美联储委员们对长期利率RLT的预测有所抬升。作为对比,在6月的点阵图中,17名委员中仅有3人认为RLT在3%及以上,而在9月点阵图的18个预测值中,有5人认为RLT在3%及以上。虽然Powell在9月FOMC发布会上曾表示R*不是RLT,且R*难以被模型测算,但也提到人们正在上调对R*的预测。

资本市场:美债利率中的长期风险中性利率与长期期限溢价出现抬升。9月FOMC会议后,10年美债利率从4.3%迅速抬升至9月底的4.6%,除去对短端加息预期的强化(9月点阵图显示19名委员中有12人预期年内再加息一次,较6月点阵图更加集中,尽管此后公布的经济数据极大弱化了这一预期)与对中端降息预期的修正(与6月相比,9月点阵图预期2024、2025年的降息幅度各自减少了50bps)外,点阵图对长端RLT的抬升也为推高长期美债利率作出了贡献,且与前述的短中期因素不同,RLT的上移意味着美债利率中枢的抬升。

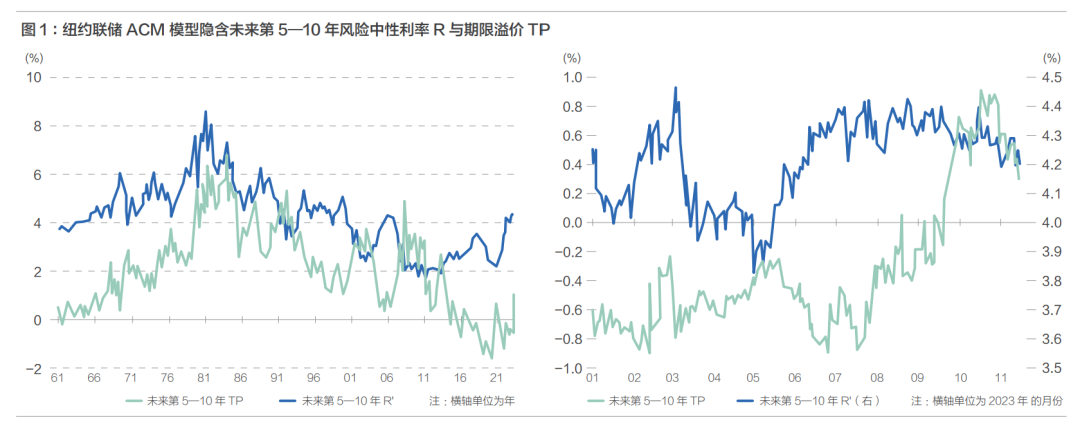

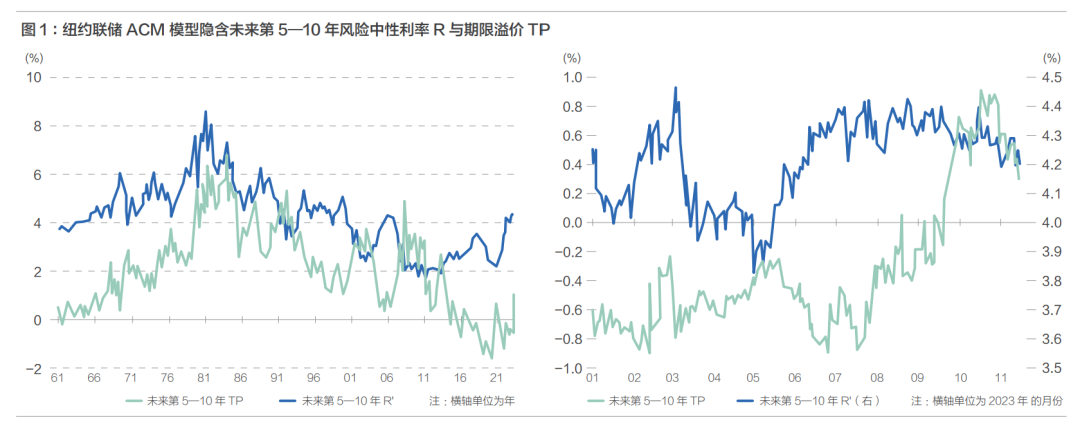

我们对纽约联储ACM模型中的风险中性利率R’与期限溢价TP进行提取,可得出未来第5—10年的R’5,5与TP5,5,分别用于表征美债利率中的长期风险中性利率与长期期限溢价。当前R’5,5已抬升至与2006年加息末期相近水平。9月FOMC发布会后,TP5,5首次回正,并在近期维持在0.3%附近震荡。R’5,5的上移反映市场对未来长期风险中性利率中枢的上修,可近似理解为对R*的预期上移,而更高的美债利率中枢意味着更高的波动率,导致市场向更大的风险索要更高的风险溢价,带来TP5,5的上行。

那么,为何官方机构与资本市场都在上修R*?我们认为,其背后的核心传导路径为:供给冲击→自然利率r*下行→宏观经济供需再平衡→通胀中枢π抬升→利率中枢R*抬升。在进一步展开前,首先需要区分自然利率r*与利率中枢R*。文献与政策研究中常称的“自然利率”最早出自于瑞典经济学家Knut Wicksell 1898年的著作《利息与价格》,2003年在现纽约联储主席John Williams论文中被定义为让产出水平与其潜在水平相一致且物价稳定的实际利率。自然利率之所以重要,原因一方面在于其与经济资源利用效率最大化相一致,另一方面在于其也常被当作政策利率立场的参考,出现于美联储货币政策泰勒规则中。由此,可引申出货币政策制定者所称“中性利率”,或(名义)利率中枢R*。时任美联储主席Yellen在2015年12月的一次演讲中将名义中性政策利率定义为经济接近其潜在增速时,不具有扩张或收缩效应的利率水平,并认为其与长期实际自然利率密切相关。

当下,在市场对是否进入高利率时代的讨论中,不可避免的是对自然利率是否长期性抬升的讨论,但尚未有一致结论。自然利率无法直接观测,代表性的纽约联储HLW模型测算疫情后的自然利率与其趋势均低于疫情前水平,IMF在2023年4月的《世界经济展望》报告中同样认为近几十年来导致自然利率下行的因素在疫情后并未发生明显逆转。里士满联储Lubik-Matthes模型测算则显示自然利率较疫情前显著上升,纽约联储2023年8月的研究认为短期自然利率在过去一年显著增长。

但上述讨论和测算均显示2020年的疫情冲击给自然利率带来显著的短期下行。在对自然利率趋势性变化尚未有定论的情况下,美联储官方与资本市场均抬高了对未来利率中枢的预期,其内在逻辑更多来自于2020年以来供给冲击→自然利率(短期)下行→通胀中枢上行→名义中性利率抬升这一机制。对于人工智能引领的技术进步、全球范围内公共投资的增长等是否带来自然利率的趋势性上行,进而推升长期实际中性利率,则尚待时间的检验。

供给冲击→自然利率下行

供给冲击:逆全球化与人口老龄化。全球化的进程为美国的耐用品消费带来了输入性通缩,自1996年至2020年疫情危机前,美国PCEPI中的耐用品分项指数一直处于下行通道中。此外,美国核心商品于2018年贸易摩擦加剧时期结束了通缩走势,在2021年受航运、港口、内运、机动车MCU芯片等诸多供应链冲击而出现显著的通胀,并在2022年2月触及12.3%的增速峰值。虽然各类供应链瓶颈已逐步被修复,美国核心商品CPI同比增速也已回落至0%附近,但在逆全球化的格局下,未来美国的商品供给仍然存在中长期的收缩问题。

除去逆全球化对商品供给带来的冲击外,美国同样也在经历人口老龄化给劳务市场带来的供给冲击。我们根据2022年11月30日Powell名为“Inflation and the Labor Market”的演讲内容呈现出美国劳务市场总供给与总需求的变化情况。这里,劳务总供给由就业人数与失业人数构成,二者分别代表当前与潜在的劳务供给,劳务需求由就业人数与职位空缺构成,二者分别代表当前与潜在的劳务需求。

1951—2020年间,美国劳务市场大体上保持供大于求的状态,且相对于劳务总供给,劳务总需求整体上随经济呈现出更明显的周期性波动,并主导了供需缺口的变化。但2020年疫情危机给美国劳务供给带来了显著的负面冲击,导致美国劳务市场的供给至今尚未修复至疫情前趋势线水平。根据美联储在2023年3月发布的货币政策报告,截至2022年Q4,美国劳务总供给与CBO估算的潜在水平之间存在约350万人的供给缺口,其中210万来自提前退休,50万为疫情导致的超额致死,90万为疫情期间美国国境封锁导致的移民减少。

截至2023年10月,与2016—2019年趋势线相比,美国劳动力尚存227万人的缺口,其中外国出生的劳动力在国境放开后已出现过量修复,截至最新2023年10月较2016—2019年趋势线已高出64万人,而本国出生的劳动力修复则陷入停滞状态,截至最新2023年10月较2016—2019年趋势线仍然存在291万人的缺口。

除去疫情期间导致的50万的超额致死,美国的本国劳动力持续无法修复的核心原因是提前退休。根据圣路易斯联储在2023年5月发表的工作论文“Pandemic labor force participation and net worth fluctuations”测算,截至2023年4月,美国超额退休的群体已升至240万人,较美联储在3月货币政策报告中测算的截至2022Q4的210万人进一步提高。美国退休群体在16岁以上总人口中的占比已接近20%,且明显偏离疫情前的趋势线。美国退休人数占比的提升始于2010年,背后反映的是美国战后婴儿潮已陆续进入退休年龄。而疫情导致了原本就不可逆的退休趋势出现加速,其本质是前置了美国的人口老龄化。

自然利率的下行:当经济中的实际利率r(一般以实际GDP增速表征)等于自然利率r*时,产出缺口闭合,经济实现均衡。纽约联储在2023年6月发布的工作报告“Measuring the Natural Rate of Interest after COVID-19”中基于旧版的Laubach-Williams与Holston-Laubach-Williams模型修正并更新了对r*的测算。美国r*在2000Q3触及3.75%的峰值后持续回落,至最新2023Q1仅有0.57%。IMF在2023年4月的工作论文“A Long-Run Perspective on r* across Advanced Economies”中也对上述模型进行了修正,并计算出Post-IT时期(1990—2020年间),美国的r*均值较上一时期下行了约2%。r*的下行主要来自人口老龄化(age dependency)、公共债务累积(public debt to GDP)与经济趋势性下行(trend GDP growth)。

综合我们所观测到的供给冲击与学术机构对r*的测算可看出,1990—2020年间,美国自然利率r*在人口老龄化等长期因素的拖累下逐步下行,2018年特朗普挑起的贸易摩擦对商品供给产生冲击,结束了美国核心商品输入性通缩的行情走势,而2020年的疫情危机则加速了美国本国居民的退休潮,前置了人口老龄化对劳务供给的影响。

自然利率下行导致通胀中枢上行,从而导致利率中枢上移

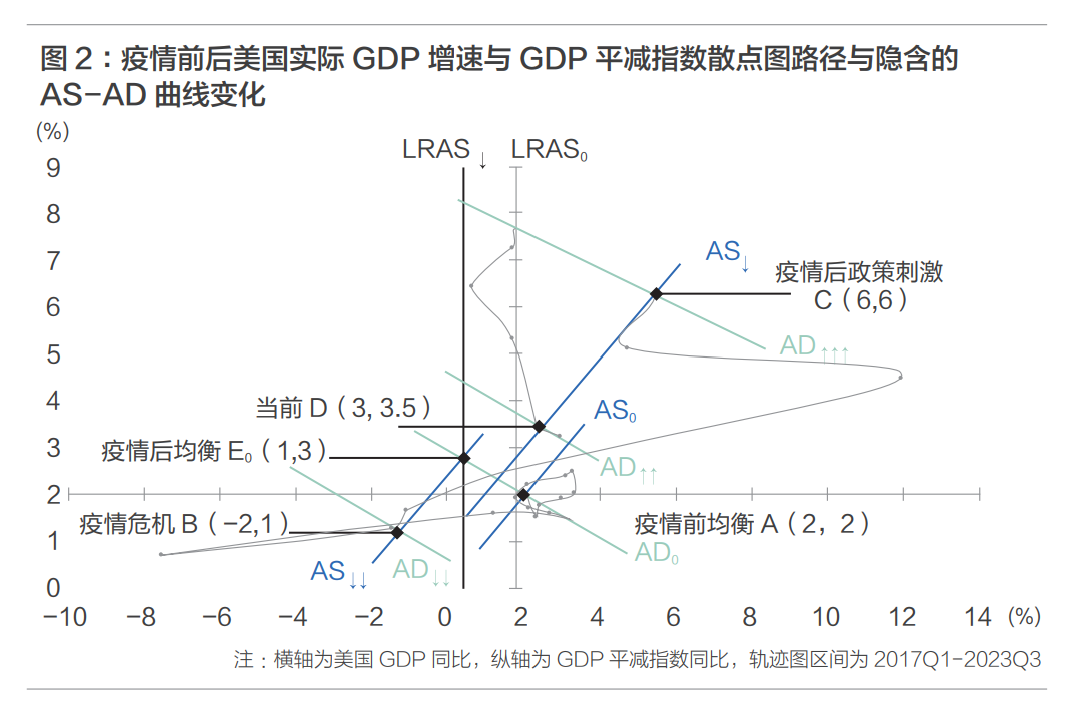

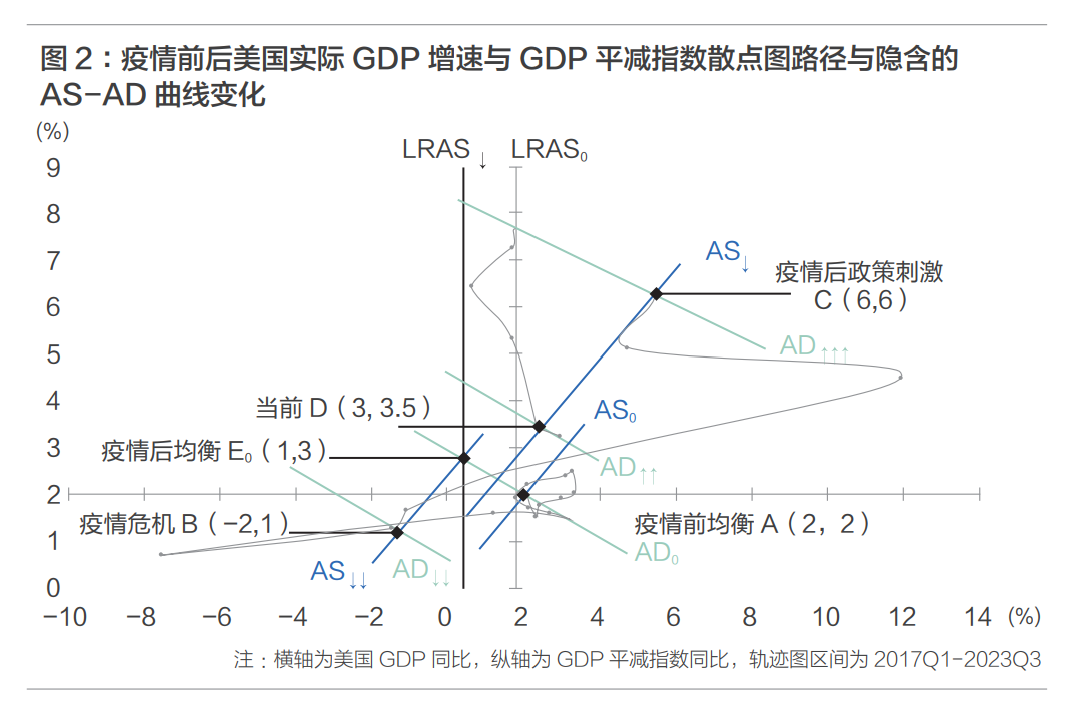

我们将2017Q1—2023Q3之间美国实际GDP同比增速(用以表征实际利率r)与GDP平减指数同比增速(用以表征通胀率π)以轨迹图的形式进行展示,并由此反推出疫情前后美国经济中的总供给AS、总需求AD与长期总供给LRAS的变化。根据最新FOMC的经济预测总结,当前美联储一致预期的长期实际GDP增速为1.8%,通胀目标为2%。

图2中可见,疫情前,美国宏观经济中的总供给AS0与总需求AD0在A点附近实现均衡,此时美国经济的实际增速、自然利率与通胀率均在2%附近。疫情同时对美国经济的总供给与总需求造成冲击,导致经济衰退至B点附近。随着史诗级货币与财政政策刺激的落地,经济总需求明显过热,而总供给则延续正常的修复态势,经济的短期均衡向C点靠拢,对应约6%的实际增长与通胀增速。2022年以来,美联储加码紧缩货币政策压制总需求AD,导致经济回落至D点。而疫情带来的供给冲击不仅体现在短期AS上,也体现在长期LRAS上,前述自然利率r*的回落对应着LRAS的左移,这意味着疫情后美国经济的均衡水平应在E0,对应1%的增长与3%的通胀。换言之,在总需求AD持平的情况下,自然利率下行、LRAS收缩引发的是通胀中枢的抬升和更滞胀的经济形势,而自然利率的下行与通胀中枢的抬升相互抵消,利率中枢持平。

······

本文完整版刊登于《北大金融评论》第18期

现在征订全年刊和三年刊,即享超值优惠

快扫码订阅吧~