扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

美国财政部长、美联储前主席耶伦曾说,货币政策“没有一条预设的路径”,尤其是在当前这样高度不确定的环境中。通胀、就业和金融稳定任一变量超预期,都可能改变“预设”的政策路径。交易固然可以“抢跑”,但于研究而言,厘清逻辑和条件比判断时点更重要。

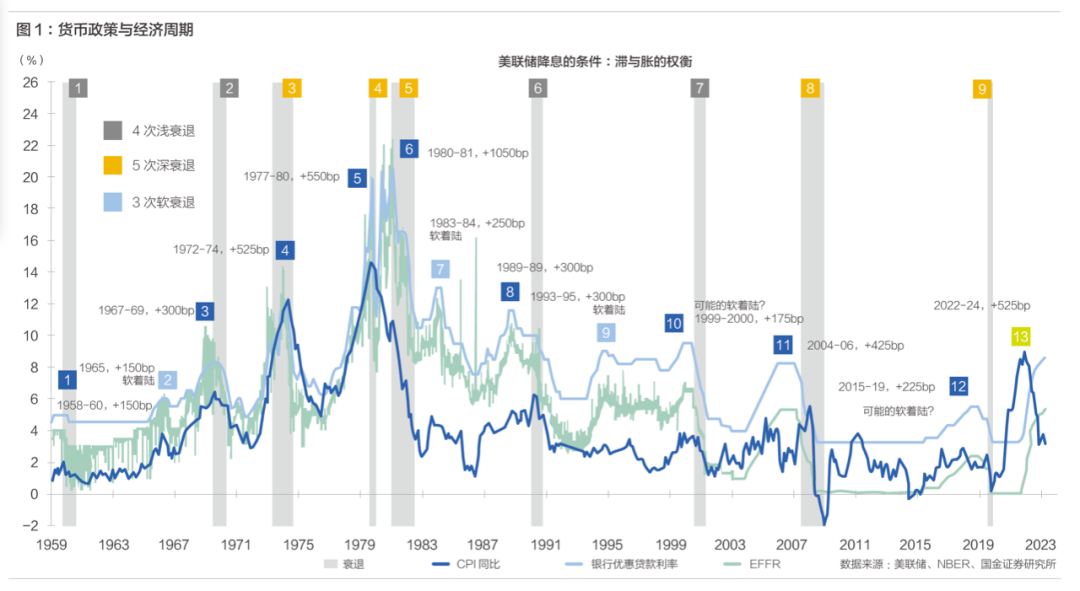

触发美联储降息的条件并不是单一的,而是基本面状况、金融不稳定和政治压力等多重因素的叠加,且主次矛盾有别。参考1958年以来美联储的12次加息周期可知,利率维持高位的时间平均为6.5个月,中位数为5个月;最长15个月(2004—2007年);次长12个月(1958—1960年);最短只有3个月,共出现过3次,分别为1972—1974年、1977—1980年和1983—1984年,前两次分别对应着“第一次石油危机”和“第二次石油危机”后的“硬着陆”,第三次则是沃尔克执导的一次“软着陆”;次短为4个月,分别为1980—1981年和1988-1989年;5个月的也有两次,分别为1965—1967年和1994—1995年。归纳而言,利率维持高位的时间小于等于5个月的共有7次,占比接近一半。这说明,历史上的“longer”并不“长”(long),即使是“大滞胀”时代也是如此。

利率维持高位的时间之所以较短,或因为终点利率太高,货币政策过度紧缩,导致经济或金融压力较大,典型如“大滞胀”时代3 次降息周期(序号4—6);或因为通胀压力本就相对较小,且美联储选择“逆风而行”(leanagainst the wind),提前加息,使通胀较早出现拐点,进而可以较快地降息(如序号2、7、8 和9,包含3 次“软着陆”)。

需要强调的是,此处只是陈述“事实”,并不对应着某种“规则”。因为,事后看,过早或过晚地降息都被认为是“错误的”,如伯恩斯1973 年10 月—1974 年2 月的降息就被认为是“错误的”——由于通胀持续创新高,不得不重新加息,直到衰退之后的第10 个月才重新降息。鲍威尔主席显然是吸取了这一次的教训,至今仍将“紧缩不足”视为风险管理的主要矛盾。这必然会提高“矫枉过正”的风险。

美联储仍预留了“最后一次加息”

“higher for longer”已成为美联储等主要西方央行的共同叙事,但该叙事的关键词或已从“higher”转向“longer”。这一转变是在美债长端利率持续上行和FOMC成员的“鸽派”表态下发生的。美国财政部于7月底召开的第三季度再融资例会大幅上调了下半年的预期融资规模。2年以上中期票据和长期国债的发行量也有所上行。例会信息发布后,长端利率持续上行,并在8月下旬升至4.4%,反超了2022年10月的高点(4.3%)——该高点保持了整整10个月。

一方面,美债利率的期限结构从深度倒挂走向平坦化是5月以来经济“软着陆”预期不断强化的结果。2022年6月,美联储首次加息75bp。7月开始,1y-10y和2y-10y美债利率持续倒挂。10月底之后,市场预期美联储加息的斜率趋于放缓,长端利率开始下降,但短端利率仍随美联储加息而上行,3m-10y利差也开始倒挂。倒挂的期限结构反映了经济衰退预期,这显然与现实和预期均不相符。长端美债利率的持续上行“纠正”了不合理的期限结构——如果纠正倒挂的是短端的下行,往往反映了衰退预期的兑现;反之,如果是长端上行,则往往意味着衰退预期(临时)被证伪。

另一方面,长端美债利率的上行同时又在削弱“软着陆”预期最终得以实现的基础。对于实体经济的真实投资需求而言,中长端美债利率才是定价的“锚”。某种意义上,本轮加息周期中美国经济的韧性部分来自于市场对于美国经济“硬着陆”的一致预期,或“软着陆”预期对美债长端利率的纠正的滞后性。

长端美债利率的持续上行已经导致金融条件的收紧,美股也出现回调——利率上行导致美股的“性价比”(ERP)下降。这个背景下,FOMC的部分成员对于是否还需要加息的态度出现了转变。10月中旬,哈克、古尔斯比、博斯蒂克、戴利纷纷在公开场合表示倾向于支持停止加息。10月19日,美联储主席鲍威尔在纽约经济俱乐部发表讲话,表示长端美债收益率的上升可能意味着无须更多加息,并暗示11月例会或维持利率不变。

金融压力的上行是美联储9月例会调整经济预测摘要的直接结果,降低了美联储进一步加息的必要性和可能性。美联储因此或“乐见其成”。我们认为,只有在经济基本面数据不明显弱于预期,并且金融压力显著偏松(长端美债利率显著偏低)的条件下,美联储才会继续加息。反之,只要有一个条件不满足,美联储继续加息的概率都比较低。

历史上本没有“最后一次加息”

不应机械地看待美联储的“前瞻指引”。美联储并不必然兑现其经济预测摘要中所有关于加息的“前瞻指引”。历史上的“最后一次加息”往往是摘要中的“倒数第二次加息”“倒数第三次加息”……因为,美联储的行为是“数据依赖”的,其利率决议建立在实际数据与预测数据的偏离度上——偏离度越小,按既定路径加息的概率越大。

以2015—2018年加息周期为例,事后看,2018年12月那次为美联储该周期内最后一次加息,但美联储本计划在2019年加息2—3次。2018年9月SEP认为,2019年还要加息3次。随着第四季度美国经济增长的放缓,美联储12月例会下调了加息指引次数,认为2019年还要加息2次。实际情况是,2018年12月就是“最后一次加息”。这是因为,2018年第三季度美国经济增长开始放缓,谘商会经济领先指标(LEI)同比增速开始下行,ISM制造业和服务业PMI分别于2018年8月和9月触顶。这导致12月SEP减少了一次加息指引。然而,债券市场已领先开始交易美联储加息周期的结束(10年期美债利率从2018年10月开始下行)。

进入2019年后,美国经济增长继续放缓。特朗普政府发起了针对中国的“301调查”,在全球范围内发动了“贸易战”。面对经济增长放缓的现实和政策不确定性的提升,美联储选择不再继续加息。事后看,市场在大多数时候都会抢跑政策转向(最后一次加息,或首次降息)。

无论是从长期中性利率、“泰勒规则”隐含的利率水平,还是从实际利率等角度看,联邦基金利率都已经位于“限制性”水平。并且,上世纪80年代以来,按照达拉斯联储的估计,每当货币政策紧缩程度达到当前水平时,美国经济都无一例外地出现了衰退。“数据依赖”型决策规则必然意味着“落后于曲线”(behind the curve)。这一次,美联储“矫枉过正”的风险依然存在。

归根到底,美联储加息周期是否结束,最终还要取决于美国经济的基本面情况。就通胀而言,代表趋势的通胀指标均在下行,其中,9月核心CPI和核心PCE通胀率已经分别下降至4.1%和3.4%——核心PCE环比下降得更快,第三季度核心PCE环比折年率2.4%。考虑到租金和房价的滞后关系,核心通胀下降的趋势或可延续至2024年中。

虽然相比于2%目标仍有一段距离,但只要核心通胀下降的趋势未被打破,美联储就有耐心继续等待货币政策滞后效应的发挥。值得强调的是,即使不再加息,美联储也可通过抬升长端利率、提高实际利率或缩表等方式继续在边际上收紧货币政策。

另一方面,虽然美国劳动力市场整体上依然处于紧张状态,但结构上的放缓信号也越来越显著。8—9月失业率连续两个月位于3.8%的相对高位是一个值得关注的信号(2022年3月—2023年7月一直运行在3.4%—3.7%区间)。S a h m规则认为,失业率(3M移动平均)超过过去12个月最小值0.5个百分点——对应4%的失业率,或对应着经济衰退的起点。结构上看,少数族裔和青年(16至24岁)人群失业率的上行,以及永久性失业人数的增加等数据都表明,美国劳动力市场的紧张程度可能比3.8%的失业率表现得更为缓和。

市场担心的“尾部风险”不是紧缩过度的风险,而是紧缩不足的风险:美联储尚未开始降息,就进入到新的加息周期中。所以说,“no landing”(经济不着陆)不是利好,而是利空。我们倾向于认为,在核心通胀下降的趋势被扭转之前,该风险兑现的概率较低。

市场经常将鲍威尔与沃尔克做比较,认为鲍威尔会效仿沃尔克,可能不得不“制造一次衰退”,美国通胀才能回到2%目标。我们认为,鲍威尔暂时不需要模仿沃尔克,也不具备模仿沃尔克的条件:第一,鲍威尔面临的通胀压力明显小于沃尔克时代;第二,今天美国联邦政府的杠杆率明显高于沃尔克时代;第三,2008年全球金融危机之后,美联储的从短缺准备金框架转向充足准备金框架,“higher for longer”会影响美联储上缴财政部的利润,甚至会导致亏损,影响美联储的独立性。例如,2023财年(2022年10月—2023年9月)美联储同比少向财政部缴纳1060亿美元利润,贡献了财政赤字的6%。

······

本文完整版刊登于《北大金融评论》第18期

现在征订全年刊和三年刊,

即享超值优惠