为了将全球气温上升限制在不超过工业化前水平1.5°C的范围内,金融机构可以通过奖惩机制促进 “净零”转型,即:一方面投资人为转型提供必要的资金,另一方面投资人基于“净零”目标对投资组合进行调整,直接影响被投资人的债券发行量和成本。本次讲座中,国际清算银行高级经济顾问程功博士结合自身多年研究主权债务和绿色金融的经验,围绕“构建净零碳排放的主权债券投资组合”主题,分享了与合作者伯努瓦·摩恩(Benoît Mojon)和埃里克·朱诺(Eric Jondeau)共同撰写的文章《以减少碳足迹构建主权证券投资组合》(Building Portfolios of Sovereign Securities with Decreasing Carbon Footprints)。

2023年3月2日晚,应北大汇丰金融研究院邀请,国际清算银行高级经济顾问程功博士做客“北大汇丰金融前沿讲堂”,为大家带来主题为“构建净零碳排放的主权债券投资组合”的线上精彩讲座。本次讲座采取线上直播形式,各平台累计976人次观看,收获超500个点赞。

程功博士是现任国际清算银行(BIS)高级经济顾问,主要研究主权债务、绿色金融和跨境资本流。他代表BIS参加G20国际金融架构工作组,负责债务及相关事务,并参与央行与监管机构绿色金融网络(NGFS)工作组的协调与研究工作。2014-2020期间,程功博士任欧洲稳定机制(ESM)高级经济学家,从事经济危机应对、主权贷款与债务重组问题研究,负责建立区域性融资与国际货币基金组织(IMF)之间的合作机制。2010-2013期间,程功博士就职于法国中央银行国际宏观处,任经济学家。程功博士在巴黎政治学院获得经济学博士学位,在巴黎政治学院和伦敦政治经济学院获得金融与国际政治经济学双硕士学位。

李荻副教授发表致辞

金融前沿讲堂开场前,北京大学汇丰金融研究院副院长、北京大学汇丰商学院金融学长聘副教授李荻发表致辞。他向观众介绍了程功博士的研究领域和学术成就,并介绍了北京大学汇丰商学院、北大汇丰金融研究院以及金融前沿讲堂系列活动。李荻教授代表北京大学汇丰金融研究院对程功博士的分享和全体观众的热情参与表示欢迎。

讲座伊始,程功博士首先介绍了“净零”碳排放的概念,以及《以减少碳足迹构建主权证券投资组合》这篇文章的研究背景和研究问题。他表示,减少碳排放是抑制全球变暖的最重要、最直接的手段之一。实现《巴黎协定》中将全球变暖控制在不超过1.5°C的目标,排放量需要在2030年前减少45%,到2050年实现净零排放。为此,不同国家、不同行业提出了各种设计方案来实现“净零”目标。其中,金融机构可以通过建立奖惩机制促进 “净零”转型。一方面,投资人可以为转型提供资金;另一方面,投资人基于“净零”目标对投资组合进行调整,直接影响被投资人的债券发行量和发行成本。

程功博士介绍其文章的研究背景和研究问题

他表示,当前市场上关于私营领域资产如何设计主权债务净零投资方案的问题,仍然没有非常好的解决办法,主要原因有二:一是与私营债券投资相比,主权国家的碳排放计算以及主权债券的净零设计更为复杂,对技术和数据的要求更高。二是因为主权债券的体量非常大,且有大量的机构投资者,因此需要构建既安全又可靠,且能满足“碳达标”的主权债券产品。因此,学界正在集思广益,试图提出更合理的涉及主权债券的净零投资方案,同时这也是这篇文章的研究目标。

在讲座的第二部分,程功博士分别介绍了净零投资组合的策略和对数据的要求。关于对数据的要求,程功博士首先指出需要选择主权债券投资组合的参考基准,进行净零的投资组合的调整。本次介绍的文章选择摩根大通JPM Government Bond index和JPM Emerging Markets Indices作为参考基准。摩根大通指数提供了详细的国别权重以便构建参考基准,包括13个发达经济体(占参考基准指数的90.6%)和21个新兴市场经济体(占参考基准的9.4%)。其次,计算减排目标以及调整投资组合中的不同国家的权重,需要有详实的碳排放国别数据。文章使用Trucost sovereign environmental database提供的碳排放数据。程功博士指出,计算碳排放强度需要同时以每单位国内生产总值的碳强度和人均消费的碳强度来计算,为避免“碳逃逸”的遗漏问题,即发达国家把高污染企业转移到国外,再通过进口的方式消费。

接着,程功博士介绍了净零投资组合的策略,他阐述道,净零投资的组合调整策略是从环境和金融两个维度设定目标,每年对投资组合中的各个国家权重进行优化。其中,第一个目标是以每年5%-10%的速度降低碳排放强度,第二个目标是净零组合与基准组合的收益持平。例如,通过减持或增持一些国家的主权债券,改变投资组合整体的碳排放强度。程功博士表示,对于目标一,有两种计算碳排放强度的方式:以每百万美元国内生产总值计算一国生产活动中的碳强度和以单位人口计算一国消费活动中的碳强度。对于目标二,减少净零组合收益与基准组合收益之间的差额有两种方法:一是使净零组合较于参考组合的主动投资比率(active share)最小化,即尽量减少净零组合中主权投资持仓比例与参考基准组合之间的差距;二是使净零组合与参考组合收益的追踪误差(tracking error volatility)最小化,即尽量减小净零组合的收益率与它追踪的参考基准组合的收益率之间差异的标准差。

随后,讲座的第四部分题为“净零主权债券投资的量化分析”,程功博士详细阐述了本文的量化分析思路,他表示如果每年减少5%-10%的碳排放强度,10年内净零组合较之参考基准组合可以减少近38%-58%的碳排放强度,且净零组合与参考基准组合的收益持平。

程功博士提出:无额外限制条件的净零方案

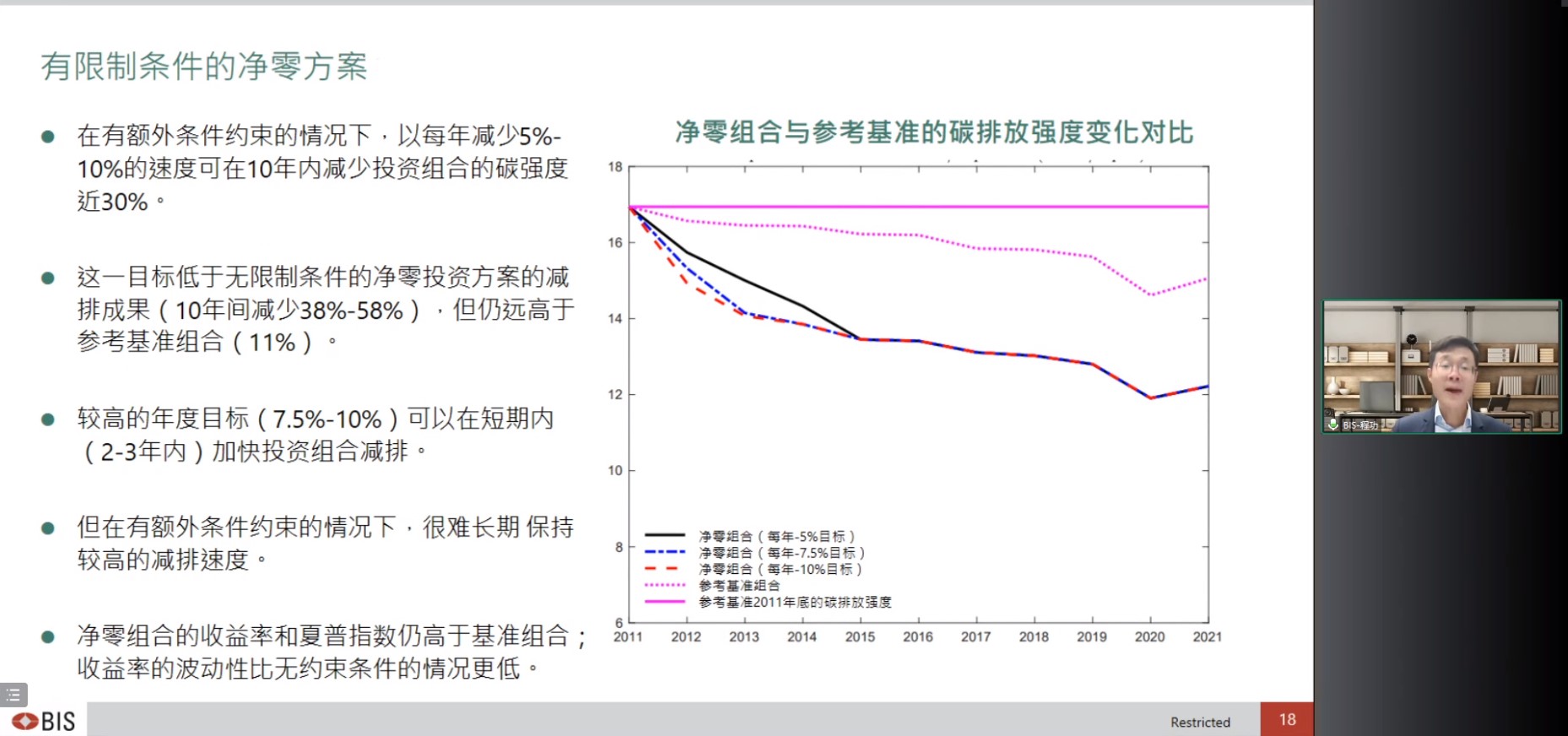

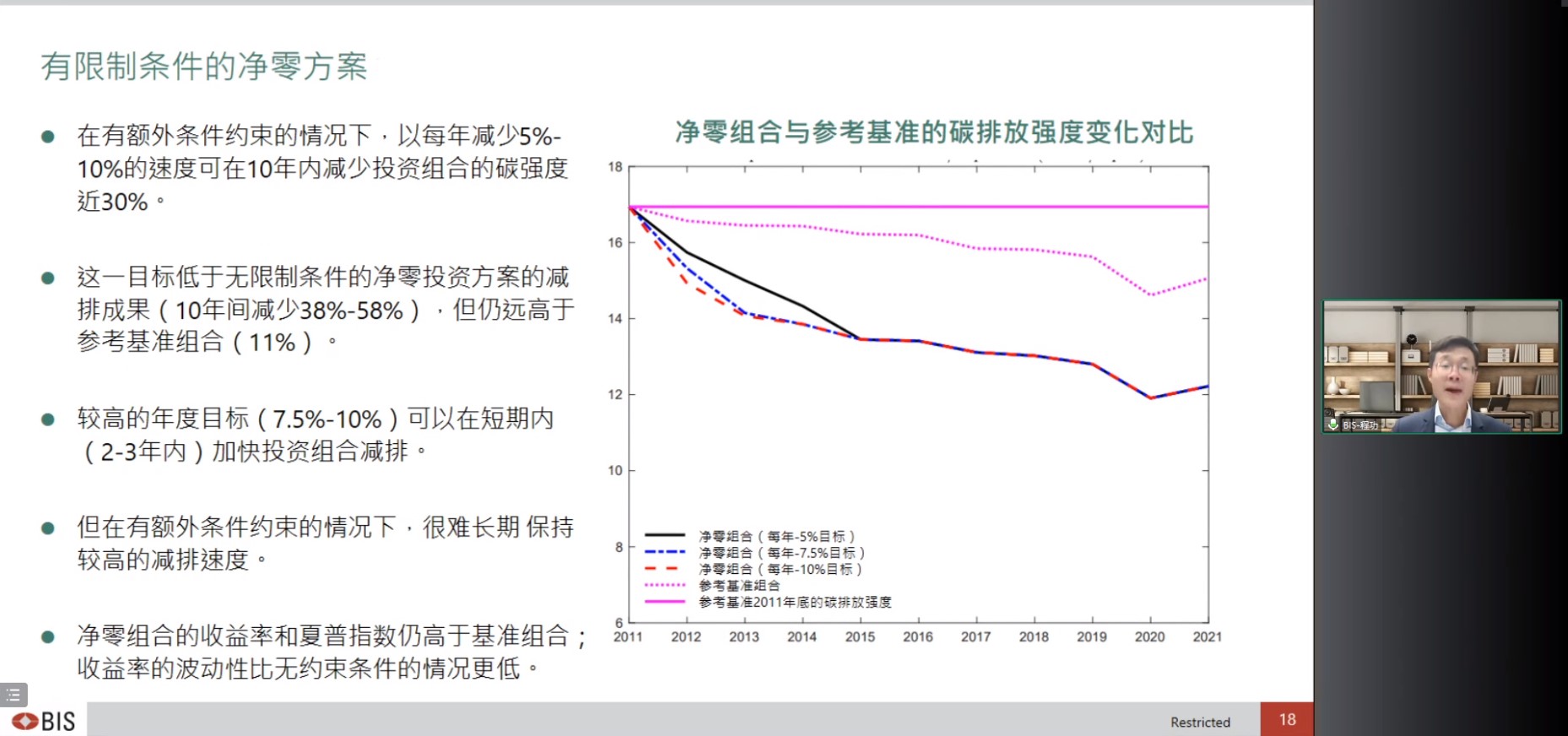

在此基础上,程功博士进一步提出了有限制条件的净零方案,即把国别权重的变化控制在0.5倍到1.5倍之间,在一个时间点上对一经济体主权债的减持和增持不超过50%。在有额外条件约束的情况下,以每年减少5%-10%的速度可在10年内减少投资组合的碳强度近30%。这一目标低于无限制条件的净零投资方案的减排成果(10年间减少38%-58%),但仍远高于参考基准组合(11%)。这种情况下,中等大小、中等减排力度的较大经济体还是受益的,比如说巴西、印尼、墨西哥,这对于我国来说也是利好的。

最后,在总结阶段,程博士认为这篇文章主要贡献在于提出了一个净零碳排放的主权债券投资组合方案,据此,投资人可以根据自身需要设定年度减排目标,从而避免未来一次性大额罚款。程博士强调,减排可以通过调整投资组合中的国别权重来实现。在没有限制条件约束下,主权债券投资组合的权重将向减排力度最大的经济体倾斜;而在加入限制条件之后,国别权重将向中等减排力度的大型经济体转移。值得一提的是,尽管净零组合的收益波动相对更大一些,净零组合与参考基准组合的收益是持平的。

关于下一步的研究计划,程博士主要提到两个重点:首先,我们需要进一步考虑投资人投资结构的变化对债务发行人的融资成本的影响,如果投资人大量采用净零投资方案,可能会带来主权债发行人的发行成本和发行量以及汇率的大幅度变化;其次,我们需要进一步考虑减排力度与减排承诺之间的关系,程博士解释这是因为一个国家的减排计划可能需要多年时间来实现,而现阶段研究普遍使用的是历史观测数据,因此在未来我们还需考虑一国未来减排的决心和其减排的计划。

在问答互动环节,观众们积极发言提出问题,程功博士就观众提出的在零碳转型过程中碳排放权价格角色、欧盟碳市场对我国完善碳市场的参考意义、如何甄别市场中的“洗绿”现象、如何看待发达国家和发展中国家在减排中的不同责任、如何做好投资者的净零碳排放教育等问题进行了精彩解答,并期待与更多学界、业界的朋友交流。

程功博士和在线观众互动

此次讲座是“北大汇丰金融前沿讲堂”的第110期,“北大汇丰金融前沿讲堂”是“北大汇丰金融讲座”的延续,均由北京大学校务委员会副主任、北京大学汇丰商学院创院院长、北京大学汇丰金融研究院院长海闻教授发起创办。海闻教授一直注重推动金融前沿交流,先后邀请了吴晓灵、周小川、谢平、朱民、刘明康、沈联涛、李若谷、易纲、姜建清、金立群等多位国内金融界重量级专家学者、金融决策者和银行家登临讲坛,为北京大学学生授业解惑。

“北大汇丰金融前沿讲堂”持续邀请业界杰出人士为学生讲授金融前沿的理论知识与实践经验。北京大学汇丰金融研究院执行院长巴曙松教授受创院院长海闻教授委托,具体负责“北大汇丰金融前沿讲堂”,并由其担任执行院长的北京大学汇丰金融研究院为承办单位,深圳市资产管理学会作为学术支持单位。“北大汇丰金融前沿讲堂”系列讲座后续会继续邀请金融业界领军人物和重量级专家学者,敬请关注。

(撰文:叶正浓)