丁琳:估值解谜

一二级市场估值的倒挂现象

2022年上半年是自疫情以来生物医药行业新股发行最慢的时期,广泛的估值倒挂现象使得在一级市场获得高估值的生物医药科技公司在追求IPO时面临一个和一年前完全不一样的市场,高于一级市场的估值已经难以获得二级市场投资机构的认可;而同时估值倒挂现象也让一级市场投资人更为谨慎,之前重仓的一级市场私募基金不得不面对尴尬的无人接盘局面,仍在一级市场寻求融资的初创企业在一个更艰难的环境中举步维艰。

以港股为例,目前依据港股18A上市的45家1企业中,仅有6家公司的股价高于其IPO发行价,换言之,86.7%的公司已经跌破发行价,平均跌幅达到56.1%,4家公司的股价跌幅超过80%,跌幅最大的公司市值蒸发超47亿美元;其中,在公开资料可以查询到Pre-IPO估值的38家公司中,22家公司的当前市值已经跌破了Pre-IPO估值,“倒挂率”达到57.9%,平均倒挂幅度37.7%,有的甚至跌穿了B轮的估值水平,这一现象在疫情后尤为显著,“倒挂率”在2021年后上市的港股18A个股中达到了70%,而这些公司中的大部分正是在2020年疫情后完成了上市前的最后一轮融资。

一二级市场倒挂的原因众说纷纭,有人认为是一级市场的估值过高,在各种利好政策和疫情的共同推动下,近年来同一家公司的一级市场估值在数月内翻倍甚至翻数倍的现象屡见不鲜;也有人认为是二级市场过于萧条且波动率过大,以恒生香港上市生物科技指数为例,自2021年6月28日达到2915.18点的高点以来,连续11个月呈现下跌趋势,跌至1384.83点2,跌幅达到52.5%,期间最大跌幅为65.5%,低至1005.11点3。

一二级市场的“此消彼长”其实只是表面现象,其背后的深层原因则复杂得多。一二级市场的脱节长期存在,绝非今日才有,而一二级市场又各自受到经济基本面、资本供给、国际政治经济因素冲击、监管、货币政策等多方面的影响。当今的中国经济体也正在发生实质性的范式转换,而全球的政治经济局势也愈加错综复杂,这种一二级资本市场之间的不匹配其实是一直长期存在的。笔者认为,导致一级市场私募基金做出高估值的深层次原因在于使用的估值方法没有充分考虑一二级市场的映射关系,更缺乏合适的分析工具来动态分析一二级市场的互动和深层联系。

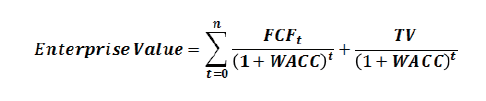

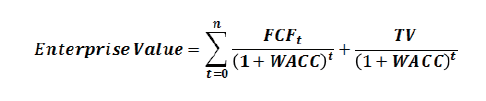

在上述复杂环境下,传统的估值模型难以对价值做出准确的计算。传统的估值模型的基础是基于企业未来净现金流的折现价值,最具有代表性的便是DCF模型,公式如下:

传统DCF模型考虑了:FCF,公司的未来现金流;WACC,加权资金成本;TV,公司估值的终值。

针对大部分的一级市场生物医药企业,传统DCF绝对估值法是首选的估值方法;但从上述传统DCF估值法考虑因素可以看到,其核心是公司本身的现金流情况,没有考虑一级和二级市场的互动关系和一二级市场各自平行的动态演进关系。

在DCF估值方法的基础之上,也同时常用可比估值法或可比公司法来校验。但是传统的可比估值法或者可比公司法本质上是静态的截面横向比较,缺乏动态的考虑,往往导致刻舟求剑的情形出现。

为解决传统DCF估值法的局限性,充分考虑一二级市场各自的波动性和彼此间的动态联系,翊景资本尝试设计了一套进化的估值方法,包括两个创造性估值工具:量化估值模型(EPIQuant)、一级和二级市场影子模型(EPIShadow)。

EPIQuant改进自DCF模型。该模型最重要的特征,就是在估值模型的关键参数输入环节导入行业专家意见,并引入实物期权概念。导入的前提,是将这些专家的意见尽可能量化,成为估值模型的关键假设,从而将行业专家或者意见领袖的意见与判断充分在估值的执行中体现出来。模型包括5个关键参数环节:

1.收入和费用的估算和预测:EPIQuant将行业专家意见分解为驱动收入和费用的定量影响因子,而非仅仅停留在“优”或“劣”的定性判断,从而提高盈利预测的准确性。

2.成功研发上市的概率:在生物医药和医疗器械行业,从早期研发到后期商业化的全过程始终存在实现风险,因此成功的概率对企业未来能否实现价值至关重要。EPIQuant通过导入行业专家(而不仅仅是科研人员)对成功概率的判断,给在不同研发阶段的管线加上成功概率,从而提高对项目成功概率判断的准确性。对于医疗健康及高科技以外的其他行业,虽然研发成功率相对较高不会成为制约壁垒,但产品上市到销售之间依然存在巨大的不确定性,成功销售的概率也需要由行业专家进行准确的估算。

3.行业可比公司的选取和β:虽然绝大多数未上市企业都能够在二级市场找到可比公司,但是否选取出适合的可比公司并不容易。导入二级市场投资专家意见筛选出准确的可比公司,模型可以更加精准地将未上市公司的资本成本通过β与资本市场联系起来。

4.终值:在DCF估值中,终值占有相当大的比例,当考量一个企业的投资价值时,未来会以什么样的估值场景退出,是一个重要的考量之处,通过导入行业专家的前瞻性意见,然后用概率因子修正后的增长函数(泊松分布和逻辑斯蒂函数)将这些意见量化,生成量化因子,再导入模型,可以更准确做出终值判断。

5.卖出期权的可比公司波动率:EPIQuant模型中,一个基本的假设是:当投资于一个未上市企业的股权时,同时就获得了一个卖出期权的空头(经济含义是因为投资的份额存在不能套现的风险),因此计算这个期权的价值对整体估值将非常重要,我们可以使用布莱克-斯科尔斯方程(Black-Scholes Model)对此项期权进行计算。在影响期权价值的诸多要素中,最为重要的就是波动率,因此EPIQuant模型采取的办法就是与行业专家确定被投企业在二级市场的可比公司,然后通过计算可比公司的股价波动率来计算卖出期权空头的价值。

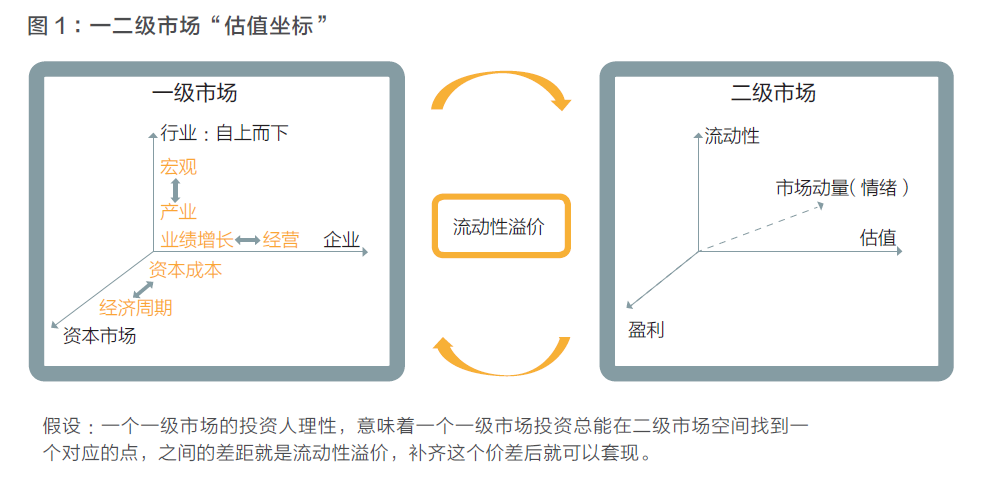

在一二级市场的交互关系中,翊景资本认为,以下基本假设是一级市场投资与二级市场投资关系的基石:

假设如果不考虑上市门槛,每个一级市场的投资,都对应在二级市场存在一个影子投资:这意味,任何一个一级市场投资在同一个时空的资本市场能够找到相应的可比公司,可比公司可能存在于A股、港股或者美股市场;无论从企业成长的阶段还是业务的结构,总是能够分解为不同的可比公司或者可比公司的业务组合(Portfolio)。

一级市场和二级市场各自有不同的驱动因素,这些互相正交的驱动因素构成了投资的空间坐标,可以称为“估值坐标”。同时,一二级市场的估值坐标系之间存在确定的转换关系,具体分析框架如图1所示。

在一级市场投资中,最为基本的是戈登公式,企业价值可以在戈登公式构建的估值坐标系中定位,所有驱动因素可以被转换为:现金流D,资本市场成本r,以及增长率g的函数:

在二级市场中,最为基本的估值坐标系是四个方向:流动性(Liquidity,L)、估值(Multiple,Mu)、企业盈利(Profit,P)以及市场情绪(Motion,Mo),每一个投资都在一个空间上可以找到一个相应的坐标点,函数关系是:

以上四个维度的坐标,都是可以量化,都有指标可以被计算。假设每当在一级市场做出一项投资,也就意味着在一级市场的估值空间确定了一个相应的坐标点V,在二级市场都可以找到一个影子的坐标点F,V和F之间的关系,在于底层信息集合的差异:一级市场具有更多的α(市场超额收益)信息,二级市场具有更多的β(市场平均收益)信息。

在市场足够有效的假设下,两个估值空间可以相互转换,其中转换因子的本质是流动性溢价(Liquidity Premium),或者称为流动性因子,本质上是由α和β信息的释放程度和速度决定的。