扫描二维码

关注北京大学汇丰金融研究院官方微信/微博

从学界到主管部门大多认为,人民币国际化(成为第一梯队的国际货币)有三个里程碑,即成为贸易定价和结算的主要币种、外汇交易的主要币种、国际储备的主要币种。为了达成这三个目标,需要进行相应的外汇管理改革,主要是资本项目开放和人民币自由兑换。同时,需要大幅度增加人民币计价交易的金融工具的数量,不断完善人民币国际清算体系,不断提高人民币的国际可信度和接受度。

但这似乎还不够完备。笔者认为需要补充以下内容:人民币国际化从现实到理想有三个目标,前两个阶段性目标是“成为国际货币”和“成为主要国际货币之一”,最后的终极目标是“成为一般等价货币之一”。

第一步“成为国际货币”并不困难,按照目前我国在国际经济和贸易中的地位,只要开放金融市场、开放资本项目、允许自由兑换即可。只要综合国力足够强大,人民币国际化的需求是自然而然的。目前我国人民币国际化程度低,人为因素和制度性障碍是主要的,并不是需求不足造成的。

第二步,“成为主要国际货币之一”就有些难度了。不但需要完善的基础设施(人民币清结算体系)的支持,还需要进行大刀阔斧的市场和监管改革和建设。简单地说,要让其他国家的人民在使用人民币的时候,完全没有不舒畅的感觉。

第三步,“成为一般等价货币之一”是极为困难的。即使是欧元也只是在部分区域或者市场达成这一目标。美元一般等价货币的地位在短期内没有可能受到其他货币的威胁,即使是之前基于厚望的数字货币也不行。如脸书一直在推动其数字货币Libra,其发行储备仍然是美元。因此,中短期内人民币既无必要也无可能设立“成为一般等价货币”这样的目标。

“一般等价货币”美元启示录

美元的特里芬难题和遭遇的挑战

二战结束后,美元借助美国强大的经济、军事实力,成为主导的国际货币。由于各国货币与美元、美元与黄金的双挂钩,因此美元成为了货币的货币。目前,全球有超过1.8 万亿规模的美元在流通(美国M0 约为4.8万亿美元)。

成为“一般等价货币”之后,美国遇到了一个难题,以及两个货币的挑战。一个难题是在布雷顿森林体系的内在逻辑中,存在一个“特里芬难题”,即美元稳定与美国贸易逆差(相当于输出美元)之间的矛盾不可调和。两个货币是指欧元和日元(主导国家是德国和日本,都是二战战败国)。

特里芬难题在1970年代几乎就变成了现实。美元与黄金脱钩、各国货币与美元脱钩如约导致了布雷顿森林体系崩溃。但令人意外的是美元本身并没有蜕变为仅是美国的货币,或者变为国际货币之一,而今仍是货币的货币。

一般等价货币和制度美元

根据货币是“一般等价物”,可以推导所谓货币的货币即是“一般等价货币”。在国际汇兑中,除美元外,两种货币之间的汇率,大多通过两种货币分别对美元的汇率折算而来。美元在国际金融市场中所充当的角色,并非仅仅是国际货币,而是所有国际货币的“一般等价货币”,相当于金本位制下黄金的地位。

在现代经济中,除了比特币等少数数字货币之外,其他货币均为主权货币。如果我们将“主权”和“数字”都理解为某种制度的话,所有货币都是“制度货币”。但大多数国际货币不是“制度”货币,而是“信任”货币。货币能否被其他国家接受,主要取决于是货币主权国是否被“信任”。只有美元这一个例外是“制度货币”和“信任货币”的混合物。除了大多数国家的信任和接受外,还有“国际货币制度”安排的支撑。

美元至少有三类制度的支撑。一是美联储在大多数时期都自觉按照国际货币的要求进行制度安排;二是布雷顿森林体系的安排,尽管体系已经崩溃,但惯性的力量依然延续至今;三是国际金融市场围绕美元建立的各种规则、标准和基础设施。例如,美元主导的国际外汇市场、石油的美元定价、欧洲美元市场、海外遍布美国金融机构、美元清结算体系、SWIFT系统等,还建立了“逆差—国债”的美元国际流动和外汇储备模式。

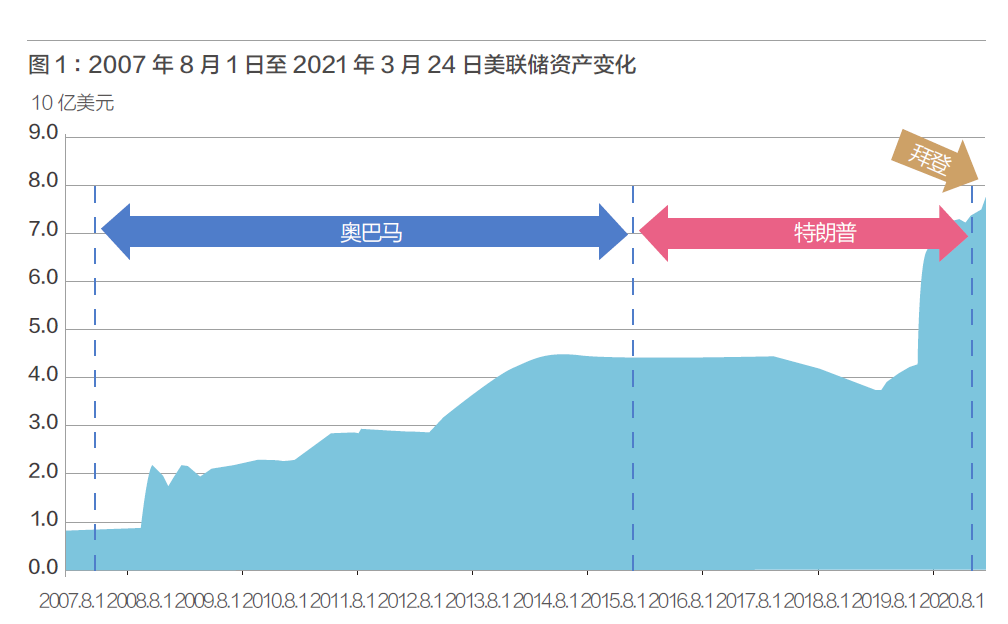

美联储从二战后一直到2008年次贷危机,其总资产从4000多亿美元仅翻了一番至8000多亿美元。这说明,美联储在其监管思路中清晰明确地兼顾美元主权货币和国际货币的双重角色,以美元的稳定为主要目标之一。2008年之后,从美联储总资产的三次翻番,可以反映出其管理思路受到了经济和金融危机的巨大影响。一是2008年的“瞬间翻番”;二是2010年之后经济复苏期间大量采取宽松货币政策,再次翻番;三是疫情的暴发使其缩表过程戛然而止,并再次“瞬间翻番”。

布雷顿森林体系已经倒闭了很多年,但我们认为其影响并未随着体系的崩溃而完全消除。布雷顿森林体系建立了以美元为核心的全球货币体系,虽然美元挂钩黄金、各国货币挂钩美元的双支柱不复存在,但并没有出现另一个制度性的“双挂钩”货币以取代美元。因此,美国“一般等价货币”的地位并未实质性变化。

从另一个角度说,双挂钩并不符合世界经济金融发展的客观规律,在各国经济发展必然出现不平衡和货币政策步调不一致的前提下,维护固定的汇率在理论上就行不通。因此,布雷顿森林体系在短期内能够维系,在中长期里则必然崩溃。

美元会波动,但很难崩溃

前段时间,美国经济学家史蒂芬·罗奇(Stephen Roach)在CNBC的采访中警告美国经济二次探底衰退的可能性超过50%。一是因为美国的经常账户赤字;二是因为国民净储蓄率自全球金融危机以来首次出现负数。罗奇认为美元指数可能下降超过1/3。

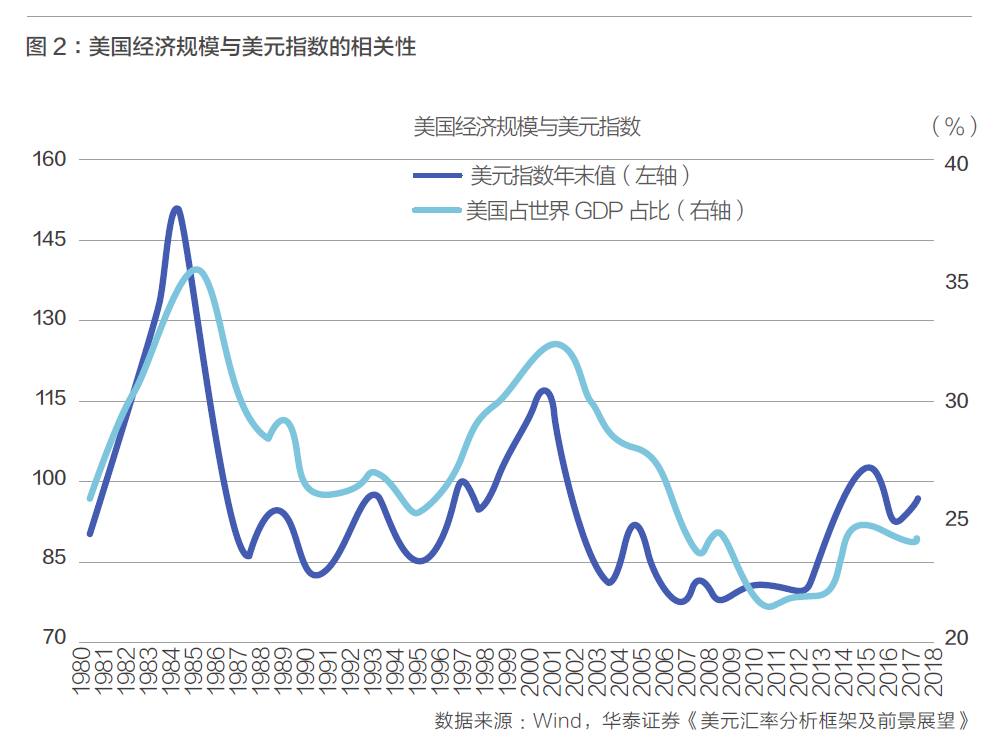

按照罗奇的逻辑,如果美国经济探底严重,那么美元就会出现严重贬值,从而导致美元崩溃,结果是各国、企业、个人纷纷抛售美元。确有证据表明(如图2),美国经济规模与美元的稳定存在较强的关联,但我们并不认为美国经济探底会导致美元崩溃。

从经济体量、发展水平、国际贸易占比、货币稳定性等多个角度来看,欧元和日元具备了挑战美元的基础。国际金融市场上,欧元和日元(还应该有英镑)在金融基础设施和金融服务全球化方面也不比美元差。同时,美国每年都有巨大贸易逆差,按照特里芬难题的逻辑,美国经济早就日暮西山了。

我们认为,特里芬和罗奇都忽视了科技进步在经济发展中的重要作用。巨大的贸易逆差并没有削弱美国的经济实力,而是在科技进步的条件下,促使美国完成了经济结构转型,让美国的综合国力始终领先全球。

按统计数据,美国制造业仅产生11%的GDP,第三产业占比超过八成。无独有偶,德国和日本的第三产业占比都超过七成。这些发达国家都“脱实向虚”了吗?答案是:完全没有。

2020年9月,国家发改委产业协调司司长年勇在一次讲话中指出,2019年美国服务业的比重是81%,但在81%中有六成以上是生产性服务业。即美国经济总量里有一半是为制造业服务的,再加上制造业,美国经济总量中六成以上是制造业相关产业。

从理论上解释这个现象并不难。美国的经济发展水平比较高,因此技术分工更加细致。例如,美国农场主生产了大约不到1%的美国GDP,但大多数农场主基本不干活,播种、施肥、灭虫、收割、采摘、初加工、仓储、运输等,都有不同的企业提供服务。随着产业分工细化和规模经济的发展,生产性服务业不断从企业内部分离和独立出来。1966年美国经济学家Greenfield最早提出了生产性服务业的概念。因此,在经济发达的经济体中,出现服务业占比不断上升的现象,其根本原因在于社会分工的细化,行业划分更加科学和细致。

1975年Browning和Singelman对服务业进行功能性分类时,认为生产性服务业包括金融、保险、法律工商服务、经纪等具有知识密集和为客户提供专门性服务的行业。

综上,我们认为美国的经济实力仍然牢牢建筑在实业的基础之上。无论是美国长期的贸易赤字,还是看上去的“后工业化”和脱实向虚,都只是社会进步和经济结构变得更加合理的表象。美国在疫情仍然极为严重的时候就强调复工复产,实际上并不是要拯救11% 的制造业,而是要拯救60%+的实业。

因此,尽管美元可能会出现大幅度贬值或者波动,但美元的“一般等价货币”制度性地位仍将十分稳固,短中期之内不会受到其他货币颠覆性的挑战。