中国金融改革开放的关键

《北大金融评论》:在金融开放的进程中,您认为中国金融市场中最主要的问题是什么?又应该如何解决?

沈联涛:我在《影子银行阳光化 :中国金融改革的新机遇》一书中曾提到,目前中国的核心金融发展战略太过依赖美国的金融市场模型,实际上这是错误的走法。因为中国跟美国金融发展的阶段相差得还很远。在没有相应配套设施(如完善的社会保障基金、银行业、资产管理公司等)的基础上,不快速发展资本市场配合银行业的规模扩张是不合理的。这导致在中国出现了奇怪的现象,一方面,社会融资基本依靠银行贷款与债券 ;另一方面,大量的储蓄资金流向了短期银行体系,而非流向长期资金,比如社会保险机构、股市或资产管理机构。这导致了期限错配、外汇错配和股本/债务(杠杆)错配问题。

在我看来,关键要重写中国的资产负债表。目前,中国居民的储蓄率很高,而企业和地方政府的杠杆率很高,资金主要通过国有银行流向国有企业和地方政府。但最近,财政部公布要将6600亿国有资产划转至社保基金,也就是将个人储蓄的资产转入个人社保账户中,未来的养老金将愈发充足。这是一个重大的转变,意味着中国的资产负债表此时要被重写。

资产负债表中最关键的项目是资产和负债。当前,我们过多关注负债,而忽视了净资产。2016年,中国的社会净财富达10.7万亿,是GDP的5.88倍,美国和日本分别为4.76倍和6.22 倍。中国和美国的区别在于,美国的净资产主要集中在家庭部门,居民持有106%,政府持有-6% ;而中国的居民持有比例为73%,政府持有27%。也就是说,中国有很多财富掌握在政府手上。居民财富的持有比例将直接影响经济的效率,持有比例越高,民营企业的活力便越强,经济效率自然也就越高。GDP 的增长率实则为资产的效率减去负债的效率,但倘若资产回报率低于负债成本,GDP便会下降。提升国有资产的回报率,自然就把GDP的增长率提高了。这就是北欧民主社会主义国家的实际经验。

所以,关于中国金融业未来的改革方向,我认为不一定需要将所有资产的分配都私有化,但将政府的资产转移给社保基金是一种很好的做法。资产用专业的管理方式,提高回报率。未来,将社保基金投入市场中进行投资,激活资本市场,降低企业的杠杆率,中国的GDP增长便有了更好的支撑。

《北大金融评论》:2019年5月,中国银行保险监督管理委员会依法决定对包商银行实行接管,有人认为,这是金融供给侧改革的产物,但也有人认为,这是对风险的警示。您如何解读该事件呢?

沈联涛:从全球范围来看,金融的主流部队是银行。不论从风险控制还是优化资源配置的角度考虑,打破刚性兑付都是必要的,但包商银行事件透露出另一种信号,即银行可以在承担风险、稳定金融市场方面发挥更大的作用。有人可能会质疑,这样一来,银行的资产集中程度更高、权力更大。但实际从全球视野来看,欧美银行的资产集中化程度是高于中国的,所以我认为,中国银行业依旧存在改革的空间。

另外,在我看来,允许外资金融机构进入中国市场参与竞争并没有太大的负面影响,因为它们在市场中不具备规模效应,只有找到自己的比较优势,才能发挥活力。而对于整个中国金融市场而言,竞争增加有利于整体效率的提升,并进一步促进金融市场的多元化发展。

《北大金融评论》:在中国金融进一步的开放进程中,您认为应该如何确保金融监管能力与对外开放水平相匹配?

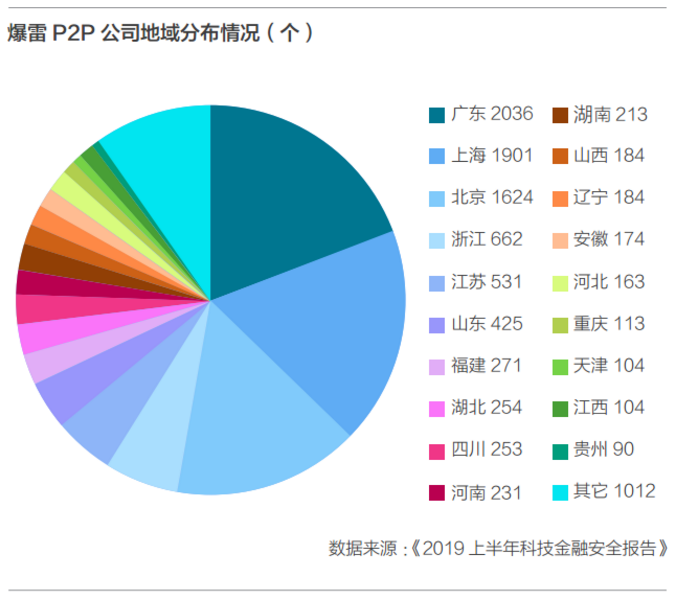

沈联涛:现在很多人担心中国的监管能力跟不上金融的创新发展。例如,2018年以来,P2P行业频繁爆雷,仅上海地区的P2P违约规模便已超过2000亿,造成了很大的社会风险。但是在我看来,没有十全十美的政策,每个政策既有其成功之处,也存在缺点。

在互联网行业发展的二十年时间里,中国的监管一直都有其宽松度,目的是为了鼓励互联网行业的创新,否则就不会出现像阿里巴巴、腾讯这样的互联网大平台。当然,在成功的背后,也会有一些代价,但最关键的是要看整体发展是否稳健。从大局来看,中国的金融体制基本是稳健发展的,同时也在不断试错中摸索,在此过程中激发了创新。所以说,改革本身也是试错的过程,出现错误之后,我们可以通过吸取教训来进一步推动新一轮创新。

如果监管过于谨慎、保守,最后便会达不成创新。例如,欧盟是一个由很多小经济体联合组成的庞大市场,但由于每个经济体都有自己的游戏规则和制度考量,很多时候在推行创新方面无法达成一致看法,监管过于谨慎,导致欧盟创新能力和竞争力日益降低。也就是说,在科技金融创新方面,欧盟落后于美国和中国。

另外,科技越来越成为中国发展的一个优势,目前世界各个国家中在金融科技领域做得最好的是美国和中国。未来,一方面要制定严格的市场规则,违背规则就要受到惩罚 ;另一方面也要鼓励和推动创新,将科技与创新融入金融服务中。

沈联涛先生曾担任马来西亚中央银行首席经济师、助理行长,香港金管局副总裁,香港证监会主席,中国银行业管理监督委员会首席顾问,并担任中国银保监会国际咨询委员会委员和中国证监会国际事务顾问等。