投资银行的历史及现状

上世纪80年代以前,投行资源分配的作用更强;但是未来,特别是科技时代,投行在效率提升、资源整合,特别是资源重新配置方面,会起到越来越重要的作用。最近,各媒体都宣称“机器人时代”的到来,我认为,投行的位置相对比较稳固,因为它跟人打交道,特别是涉及到资源、效率重新配置等方面,至少在相当长的一段时间内不是机器人能够完成的。

投行的历史可以分成三个阶段。在1700年之前,投行都是做非常简单的承兑汇票工作,后来由于银行进行各种业务包括各种实业性控股投资,同时缺乏监管,被认为影响力太大,对经济发展造成破坏,于是,银行被分拆了,也就是1933年《格拉斯法案》的内容。工业革命时代的投行主要任务是进行资源重新分配,把社会的闲置资源重新分配到高速发展的工业企业里。真正为企业提供资金、进行资源配置(如发债)是从1980年开始的。20世纪80年代末,开始了企业国际化,这是投行的第二阶段。美国的投行率先进行了那个时代的改革,专门成立了并购行业组。“并购”成为美国投行非常重要的业务,它们通过并购产品进入欧洲及全球其他地区。在《格拉斯法案》之后,纯商业银行和投行是严格分离的,但金融危机之后,全能型银行又回到了主流的位置,虽然从业务角度而言,它们是投行,但是实际上也有银行牌照,从某种意义讲它们是全能型银行。

要重点谈的是2010年以后投行的特点,即全球化。目前,投行的主要经纪业务有以下特征:第一是全球化,第二是服务手段全方位,从销售、交易、经济、资产管理、私人银行、财富管理和股票销售等方面,帮助企业做融资规划。在全球化背景下投资银行扮演得更多的角色是战略思考。

投资银行的产品有很多,包括兼并、发股、发债等,配合起来才能够成为现代银行。现在最主流或者一流的投行之间业务和收入构成有很大不同,摩根大通的业务最多,包括零售、社区银行、企业银行、资产管理、商业银行等。欧洲银行和中国银行比较类似,都偏向混业经营,主要业务分三大块:企业和投资银行、市场管理以及零售业务。现在主流银行业务范围基本类似,但是全能性银行的产品更加丰富。全能性银行的特点主要是:服务产品全方位化、全球化、多元化以及规模化。另外,现在所有银行都重视科技,所以对科技、业务以及数据的分析是竞争的核心手段,也是未来十年,甚至更长时间内投资的主要方法。

在金融危机的时候,很多公司退出了历史舞台。这也给大家一个启示,投资银行是高风险行业,而且是风险管理永远排在第一位的行业。

科技变革行业进入“独角兽时代”

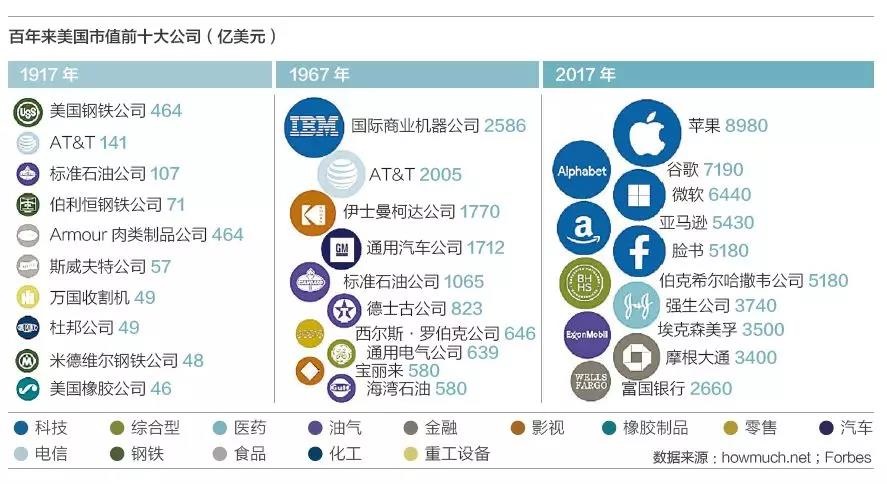

进入科技时代之后,公司有什么特点?下图展示了美国百年来前十大市值公司的变化。1917年,十大市值公司基本都是制造业公司,比如收割机、橡胶公司、钢铁公司等。到1967年,明显可以看到先进制造业(包括能源行业)成为主导,如IBM、AT&T、柯达等。现在,前十大市值公司基本都是科技公司,除摩根大通、强生、伯克希尔哈撒韦、美孚之外,其他都是科技公司,这个特征在中国更加明显。

在中国,所谓的“独角兽”,实际上就是跨界的科技公司,而且很多中国企业都是十年以内成立的,这些公司的成长速度之快前所未有。例如,蚂蚁金融成立于2014年,现在已有估值1500亿美元的规模;滴滴也只有六七年历史,现在已经成为世界级的独角兽;小米7年前还不存在。全世界“独角兽”最多的国家一个是中国,一个是美国。目前有一个排名叫“超级独角兽”,指未来估值大于100亿美元的上市公司,中国大概有98家,美国有107家。

独角兽公司有如下几个特点。第一,目前排名前15的独角兽公司有10个来自中国,而且基本上都在近十年内成立。第二,独角兽公司都是跨界的,而且是在一个领域运用科技的手段进行跨界,这样便具备革命性和颠覆性,使得它们能够迅速成长。第三,中国的独角兽公司不但自己成长快,同时也带动了一帮小兄弟,创造自己的生态系统。中国最大的投资公司都是新生代的独角兽公司,比如腾讯、平安、阿里等,基本都有几十家,甚至上百家子公司。

出现这种情况最根本的原因是,中国将会成为全世界最大的消费市场。此外,中国现在的政策是提高绝大部分人的生活水平,只有用技术手段,才能够服务更多的人群,他们可能是原来的传统机构服务不到或是不愿服务的群体。通过先进的技术,这些人群可以被更好地服务,生活质量也会显著提高,从而提高整个社会的效率,降低交易成本。从私募和公募的角度,中国也形成了促进“独角兽”成长的土壤,比如现在的天使投资、私募投资以及一些机构投资。公募市场2017年很火,港股、A股市场受到很大挑战。目前,私募市场也一直稳步提升,而且融资规模越来越大,从某种程度上推动了独角兽公司的迅速发展。但是,也存在一个问题:所谓的“独角兽”不一定受到市场检验,有些公司估值水平很高,存在泡沫,这便要求投资人、投资银行对“独角兽”的判断和甄别能力越来越高。

这便是“独角兽”的发展史。成为一个“独角兽”有很长的路要走,虽然速度会加快,成为10亿美金规模以上的“独角兽”所需要的时间,从原来的10年变成了现在的3-5年,但整个过程是类似的,即从团队组建、商业模式构建到进入扩张期、募资、发展,从之前的私募到上市再到全球化。

其中有这样几个特点:第一,现在的企业家,以及做得非常好的“独角兽”高管很多从海外留学回来,或者毕业于名校,具备国际视野,对全球动态、新技术掌握、新兴市场的需求研究非常深刻。第二,现在的企业家很多都经历过多次创业,所以从一开始便会考虑怎样组建团队、构建商业模式,怎样做投资者文化,怎样找天使、VC、PE 投资,最后找基石、上市,只有这样的复合型人才才能成功。

新时代投行的痛点和改革方向

接下来讲讲投行的痛点。基本上所有的企业,不论是所谓的“独角兽”,还是传统企业,都在拥抱BASIC。这个词中的B代表“Block chain(区块链)”,A代表“AI(人工智能)”,S是“Security(安全)”,I是“Internet/IOT(互联网及物联网)”,C是“Cloud/Computing(云计算)”。现在BASIC已经变成独角兽企业在这个时代生存的基本工具,这就是所谓的“新经济时代”。

新经济有几个特点:首先,高速成长;其次,新经济的商业模式是一个新的或颠覆性的商业模式;此外,新经济还要进行跨界、创新。我自己深度介入的众安保险项目,很明显的一个特点是颠覆保险行业传统服务模式。它是科技企业,用互联网、AI、大数据、云计算给大众提供保险产品。同时它又是一个保险公司,因为要进行风险管理、久期、资产管理、投资回报等,所以它是兼金融、科技、保险于一体的跨界公司。可以看出,跨界和科技是新经济的重要特点。

新经济时代对投行的挑战是什么?现在对新经济、“独角兽”的服务模式、服务理念以及估值手段跟原来完全不一样。新经济或独角兽公司更关注的是市场份额、获单能力,以及如何在每一个客户上创造循环收入,相反,传统企业的关注点是何时盈利。在新的独角兽时代,各个维度的服务(包括估值)都有很多不同,本质是因为商业模式的变化。这对投行从业人员提出了新要求,过去可以只对单一行业进行研究,但是现在一定要多元化,而且需要真正理解这些独角兽企业家在讲什么。这就要求投行从业者融入新时代,真正去学习最先进的技术,而且每个人都要变成“有科技技能或者有科技DNA的投行专业人士”,才能服务好现代的新经济企业,也包括传统经济企业。

另外,新资本在引导市场方向上扮演了越来越重要的作用。行业中很多人曾经在“独角兽”工作过,或是在投行服务过独角兽企业。中国最大的投资公司就是新的“独角兽”,他们在某些方面引领了对企业的判断、估值,同时也在对市场、公司进行验证。现在估值也比较强调公司和投资人之间的业务联动。所以,颠覆不单发生在“独角兽”的成长方面,也包括他们的融资方式等,对投行而言也是很大的挑战。

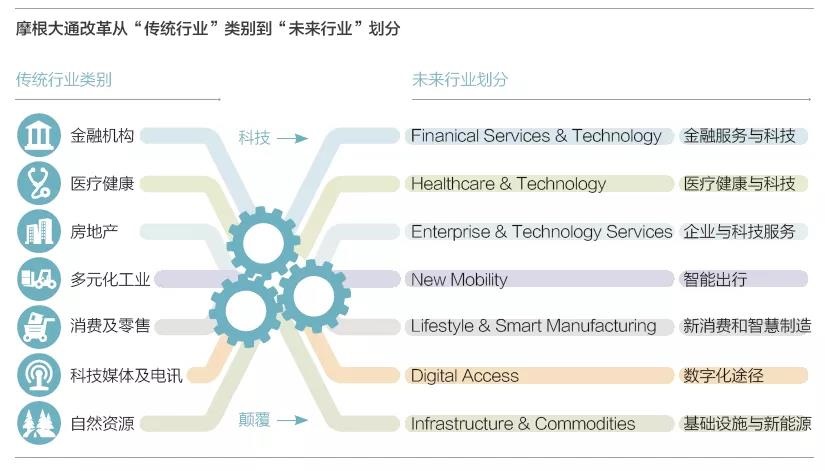

科技媒体、多元化工业等行业已经延伸了200年,投行给这些行业的企业提供服务的时候,这个行业便存在并逐渐演变。到目前为止,绝大部分投行都是按 “传统行业”类别设置进行行业划分。

摩根大通做了一个颠覆性改革。第一,我们所有行业组必须是科技导向,“All in Tech”;第二,所有的银行家都必须掌握现代科技基本知识和技能;第三,我们的行业组的设置根据商业逻辑和客户需求来设置。比如,为科技行业服务的B2B公司都在“企业与科技服务”行业组;通过互联网、AI直接服务于个人的公司在“数字化途径”行业组。因为后者强调市场份额、获客量,即如何在一个客户上获得更多的经济价值?其竞争要点在什么地方?怎样提高效率、降低成本?怎样成为整个产业链的一部分?所以他们的关注点、商业模式、商业逻辑完全不一样,而以往这类企业基本上都被划在TMT行业里。物流公司,包括现在通过AI给银行提供客户服务的公司,都属于B2B公司,划分在“企业与科技服务组”里;电商、休闲、零售公司,放在“数字途径组”里;蚂蚁金融这类的企业,在其他投行里是被划分在TMT里,而我们划分在“金融服务科技组”。我们现在7个行业组在某种意义上都是科技组,每个行业都有“独角兽”。

这种划分方式的主要优点是:首先,现在所有的年轻人都觉得自己是科技导向的投行人才,这样的划分可以吸引并留住年轻人。第二,在过去,当从业者与服务的客户交流时,没有相应手段、渠道,甚至共同语言进行服务,而现在的划分结构符合商业逻辑,从业者很清楚应该将客户放置于哪个行业之中,投行对客户有更强的拥有感(ownership)。第三,最重要的是客户满意,客户可以清晰地了解我们如何提供全面投行服务。

这便是我们目前的改革。整个摩根大通的变革从中国开始,这里是一个试验田,但我们已经在坚定不移地、勇敢地推进投行改革。

文章来源:《北大金融评论》2019年第1期(创刊号)