王开:本轮信用扩张期达到顶点了吗?

信用周期指实体经济部门债务融资扩张与收缩的周期性行为。本文定义实体经济部门包括居民、企业和政府。信用扩张,指实体经济从金融部门增加债务融资的过程,故当信用扩张时,实体经济的负债增加,而金融部门的资产增加;信用紧缩则反之。

信用周期是经济、通胀和货币周期的中枢。信用周期刻画了信贷的周期性变化,信贷是经济周期波动的驱动力,信贷增长与经济增长的不匹配将导致价格波动,信贷的变化又受货币供给和利率变动的调控,因此,研究信用周期有助于研判经济、通胀和货币周期的变动。具体而言,信用扩张会促进居民消费、企业投资和政府财政支出,总需求回升带动经济增长、收入提高;在该阶段,易出现信贷增速超过经济增速的现象,进而引起通胀上升;央行为平滑经济波动和调控通胀,将收紧货币提高利率,当利息支出超出实体经济的承受能力时,信用扩张将不可持续,此时信用周期进入紧缩阶段。紧缩阶段的传导逻辑则相反。

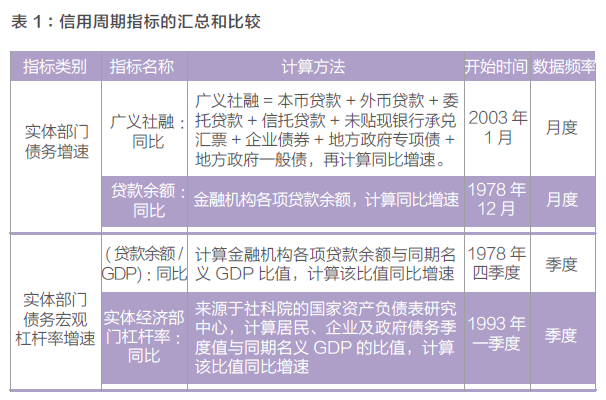

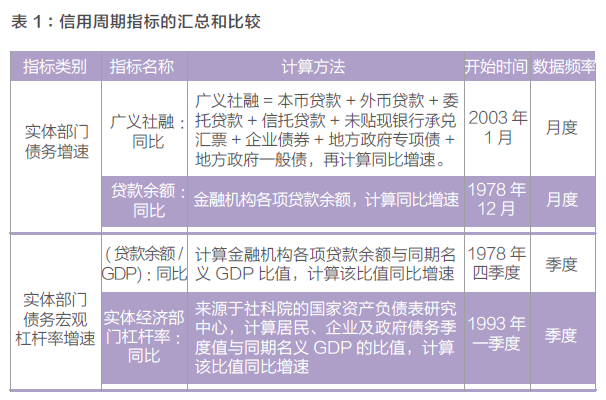

国内外实务通常以实体部门债务增速或债务宏观杠杆率来度量信用周期。结合国内数据的可得性,本文筛选出四个指标来度量信用周期,见表1。

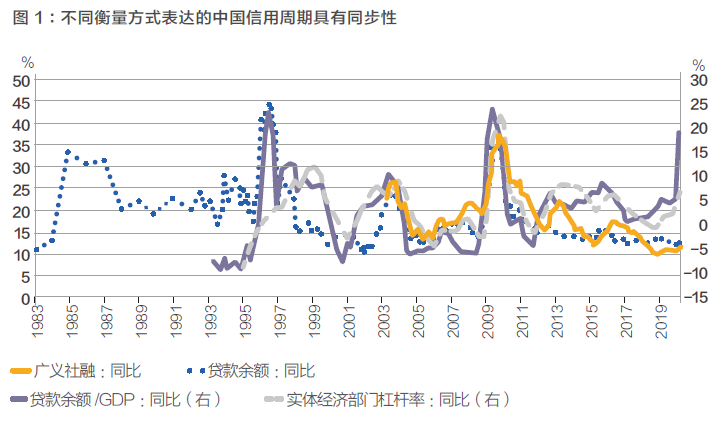

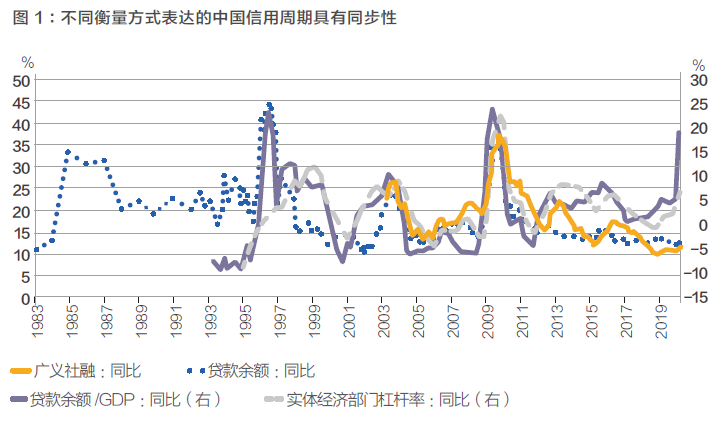

总体而言,四种指标走势高度同步,尤其是广义社融同比和实体经济部门杠杆率同比。本文选择广义社融同比作为信用周期的衡量指标,其余三个指标可用于辅助验证信用周期所处的阶段。理由如下:

(1)相比于贷款余额增速和贷款/GDP同比,广义社融的统计口径更符合信用周期的定义,涵盖了居民、企业和政府三个部门的债务融资情况,而贷款余额增速和贷款/GDP同比仅包括居民和企业两个部门;随着中国金融市场的完善,各部门的融资方式也愈加多样,广义社融不仅包含了贷款融资,还包含了债券融资等。

(2)相比于实体经济部门杠杆率同比,广义社融数据频率更高,为月度数据。

从国际比较来看,虽然欧美等国在研究信用周期时所选用的指标与本文不同(欧美采用国际清算银行公布的实体部门债务杠杆率增速或本国的信贷增速),但原因或在于国外缺乏社会融资规模(下称“社融”)的统计。社融由中国首创,构建的基础是西方的信贷传导货币政策理论,但在西方国家,统计成本太高,且央行更重视需求调节而非供给调节,故西方国家没有统计数据。

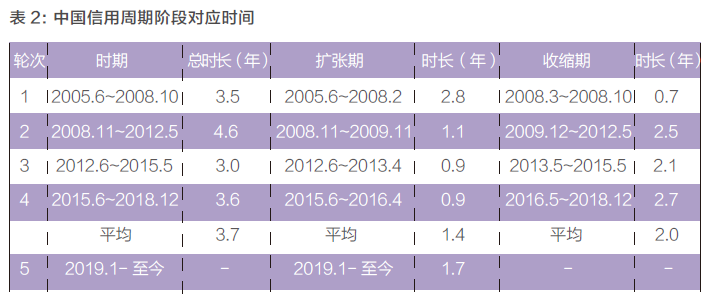

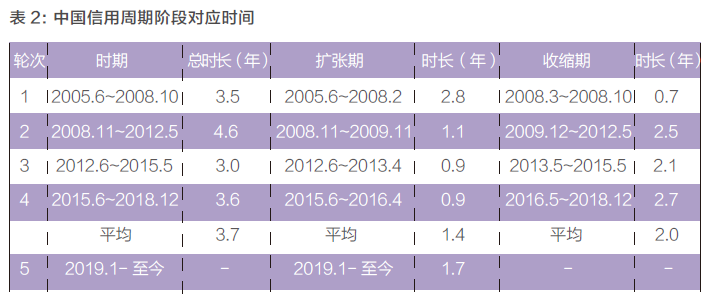

利用广义社融增速刻画信用周期,增速上升和下降分别代表信用周期的扩张和收缩,本文得到2003年以来的四个完整的信用周期,阶段划分与时长见表2。新一轮的信用周期开始于2019年1月,目前仍处于扩张期。本轮扩张期中,前期广义社融同比的斜率较前四轮更加平缓,2019年9月起,斜率明显变陡,信用扩张迹象更加明显。

对比美国,美国的数据历史较长,1953年起至今已经历了19个信用周期。1985年之前的信用周期平均时长与中国目前的状况相似,约3-4年。此后每轮周期逐步延长至5-8年,且数据噪声增加,或与美国不断抬高的债务、金融危机之后的宽松量化有关。目前美国正经历一轮长达9年的信用周期。

进一步,本文将实体经济部门杠杆率按居民、企业和政府拆分,来探究每轮信用周期的驱动因素。整体来看,每轮信用周期的扩张与收缩都是三部门杠杆变化共振叠加的结果。第2、3、4轮信用周期都伴随着三部门的杠杆率同比几乎同时增加与减少;本轮周期,总的来看居民的杠杆率增速相对平缓,政府和企业的杠杆率增速抬升幅度较大,表明本轮信用周期的驱动因素是政府和企业。

由于本文构造的信用周期变量“广义社融”是以社融的分项指标为基础,本文对社融口径的调整十分关注。在经过分析之后,认为目前经历的4次调整对“广义社融”影响较小。目前经历的4次调整分别为:

(1)2018年7月,将“存款类金融机构资产支持证券”和“贷款核销”纳入统计,在“其他融资”项下单独列示。为保持口径可比,本文在设定“广义社融”时未将其纳入。二者在存量中占比低于5%,影响较小。

(2)2018年9月,将“地方政府专项债券”纳入统计。本文在设定“广义社融”时,已将政府专项债考虑,并对所有数据进行调整,故本次社融的口径调整不会造成影响。

(3)2019年9月,将“地方政府专项债券”纳入统计。该项在存量中占比小,低于1%,虽然社融的口径调整会使“广义社融”前后统计口径有所差异,但影响极小。

(4)2019年12月,将“国债”和“地方政府一般债券”纳入统计,与原有“地方政府专项债券”合并为“政府债券”。本文在设定“广义社融”时,已将地方政府一般债券纳入,并对所有数据进行调整;本文认为国债属于财政政策的范畴,不应当纳入,故本次社融的口径调整不会造成影响。

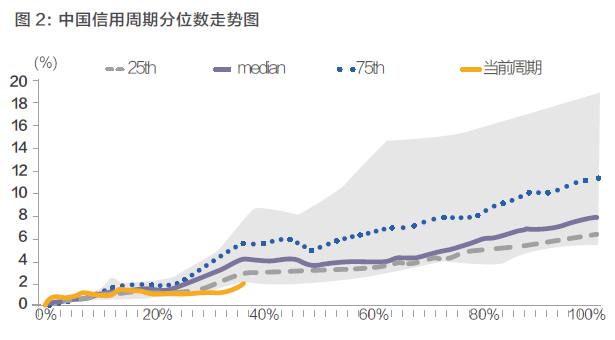

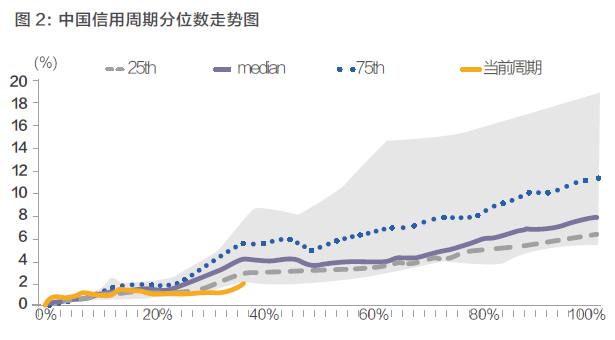

本文将广义社融同比的历史数据与时间根据周期轮次区分并分位数化。如图2所示,横轴为时间分位数,0%表示该轮信用周期扩张期开启,100%表示该轮信用周期扩张期结束,即将进入紧缩期。纵轴为标准化后的指标值,标准化的方法为以每轮信用周期扩张期期初的指标值为基准,计算该轮扩张期不同时点指标值与基准值的差值。纵坐标标准化后的含义为当前时点广义社融同比相对于基准值的变动幅度。25th、median、75th表示历史数据的分位数,阴影部分为最大值与最小值。结合当前数据的走势与对应值在历史数据中的位置,本文判断当前信用周期处于扩张期44%分位数左右。结合广义社融同比分位数与历史值推断,预计本轮扩张期达到顶点仍需2年左右。

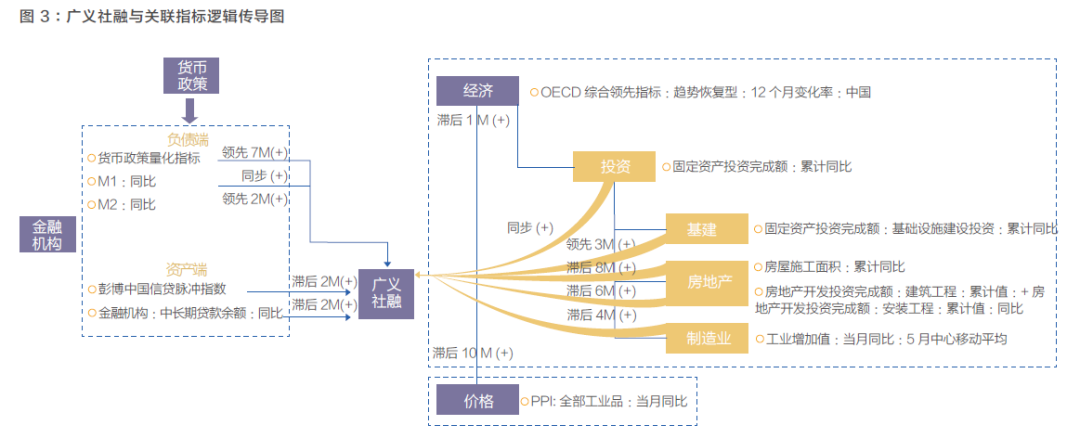

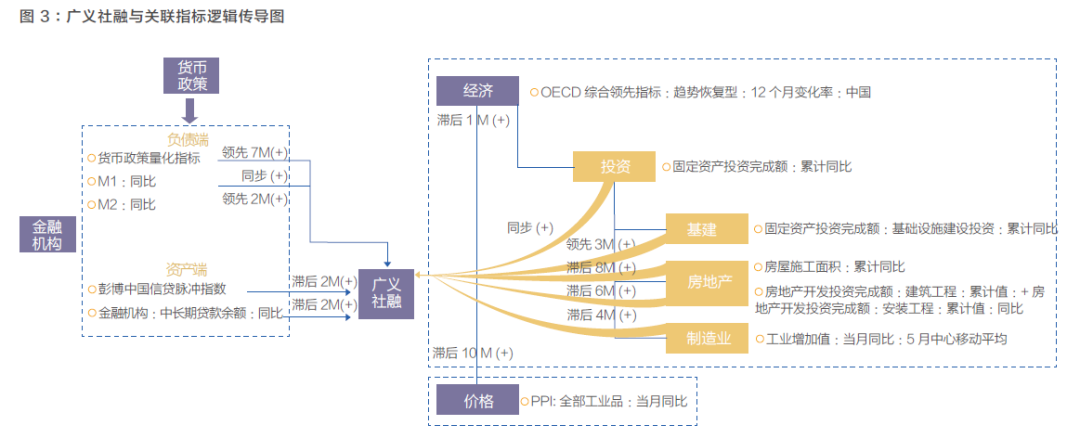

为分析各周期的变动关系,本文筛选出12个与广义社融同比具有较高相关性、领先或滞后性的月度指标。图3展示了广义社融与各指标的联动变化。需注意,这些指标和信用周期或存在一定内生性,比如信用扩张分别影响投资和价格,投资本身也对价格有传导。构建此框架的意义在于,寻找信用周期中各指标联动的先后顺序,同时多指标结合判断,验证目前信用周期所处的位置、对不同周期的变化进行预判。

首先,从货币类指标出发,根据金融机构(如银行)的资产负债表可将5个指标分为两类,即负债端和资产端。两者的区别在于,负债端的口径包含了资金在金融机构内空转而未流向实体经济的部分。负债端的指标包括央行流动性净投放、M1同比和M2同比,三者均受到央行货币政策调控,且对广义社融同比具有领先或同步性。信用扩张或紧缩最初的源头便是央行的货币政策调控,透过银行等金融机构再传递到实体经济部门,因此负债端的指标对广义社融具有领先性,符合货币政策传导逻辑。资产端的指标包括彭博中国信贷脉冲指数和金融机构中长期贷款余额同比,两者均滞后于广义社融同比2个月左右。广义社融同比实质上也为资产端指标,但广义社融不仅包含了银行贷款,还包含了企业、政府发行的债券,更广的口径使得广义社融较彭博中国信贷脉冲指数和金融机构中长期贷款余额同比对信用周期的衡量有更强的前瞻性。

其次,从经济类指标出发,本文发现广义社融同比领先工业增加值、工业企业利润3-4个月左右,即说明从宽信用政策落地,到工业企业恢复盈利约有一个季度左右的传导期。

再者,从总需求的角度拆分经济增长,本文发现固定资产投资完成额累计同比(投资类指标)与广义社融同比具有同步性,而固定资产投资各明细项目涉及的经济逻辑差异较大,不宜混为一谈。本文将投资进一步拆分,划分为基础设施建设、房地产和制造业三部分。首先,基础设施建设同比领先广义社融同比3个月,是信用周期的领先指标。理论上基建投资是逆周期操作中见效最快的手段,且地方政府融资平台在为基建项目融资前,往往项目已经进入建设的初期。另外,制造业和房地产企业通常在获取资金后才会进行资本开支,因此制造业和地产投资,尤其是地产投资中的拿地的部分表现偏滞后,故两者是宽信用落地的确认指标。数据也可得到验证:房屋施工面积同比和房地产建筑与安装工程投资完成额同比分别滞后于广义社融同比6个月和8个月。在中国房地产是周期之母,地产行业有信用派生的属性,信用扩张时房地产行业会带动上游工业原材料企业的复苏和价格上涨,因此PPI较地产投资还要滞后,在体系中处于后验的位置。

综上,本文认为:首先,结合央行流动性净投放、M1、M2和基建投资同比,广义社融年内或将触及阶段性高点,随后斜率放缓。为对冲疫情影响,今年前三季度货币与财政政策双管齐下,信用快速扩张,四季度可能面临后劲不足的压力,后续对信用的判断需密切关注货币政策常态化的路径。其次,根据广义社融到经济增长和企业盈利的传导时间,四季度与明年上半年经济持续回暖是可预期的。虽然2020年一季度新冠肺炎疫情对中国经济增长造成了“停滞式”冲击,但目前实体经济已经重回复苏的轨道。最后,本轮信用周期中工业品价格的变化取决于经济复苏的程度。目前来看,工业品价格已持续改善数月,在经济持续复苏的背景下,年内PPI同比有望继续回升。但海外的疫情仍未出现拐点,来自宏观经济的不确定性仍存。